Crédit immobilier : les banques préfèrent les couples…

Il est plus facile d’emprunter à deux … Près de 70 % des emprunteurs sont en couple mais seule la moitié d’entre eux sont mariés.

A l’occasion de la Saint-Valentin, Vousfinancer, réseau de 175 agences de courtage en crédit immobilier, démontre que les banques préfèrent les couples … Ainsi, près de 70 % des emprunteurs sont en couple, mais seule la moitié d’entre eux sont mariés. Dans ce contexte de hausse des prix, il est en effet plus facile d’emprunter à deux… Pour les banques, ces profils sont également plus intéressants car considérés comme moins risqués et plus rentables. Ils bénéficient ainsi de conditions plus avantageuses et de critères d’éligibilité parfois moins exigeants.

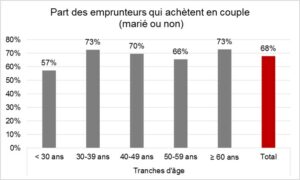

Près de 7 acheteurs sur 10 sont en couple

Chez Vousfinancer, 68 % des emprunteurs sont en couple… mais ce chiffre monte à 70 % chez les 40-49 ans et même 73 % chez les 30-39 ans. Même les moins de 30 ans sont 57 % à acheter en couple*

« Le fait d’acheter un bien immobilier est souvent un acte qui se fait à deux, dans le cadre de la construction d’une vie de couple, mais également, pour des raisons financières, explique Jérôme Robin, président fondateur de Vousfinancer. A deux, les revenus sont plus élevés, ce qui permet au couple d’avoir une plus grande capacité d’emprunt et donc d’accéder plus facilement à la propriété, quand un seul salaire n’est pas toujours suffisant… » 64 % emprunteurs seuls gagnent moins de 2 000 € nets par mois, alors que 80 % des couples ont des revenus nets mensuels supérieurs à 2 000 €… « En revanche, acheter en couple n’implique pas forcément d’être marié… Il y a même aujourd’hui autant de couples qui achètent sans être marié qu’en ayant officialisé leur union, ce qui n’était bien sûr pas le cas chez la génération de nos parents et grands-parents… » complète-t-il.

La moitié des couples achète sans être mariés

En effet, la moitié des couples achète sans être passés par l’étape du mariage : 35 % des emprunteurs sont mariés alors qu’ils sont 33 % à acheter sans l’être : 22 % sont en concubinage mais seulement 11 % sont pacsés. Par ailleurs, 51 % des emprunteurs n’ont pas d’enfant au moment d’acheter… L’achat immobilier intervient donc souvent avant la construction d’une famille pour les primo-accédants, mais c’est aussi le moment d’acheter plus grand pour ceux qui sont déjà propriétaires car 42 % des emprunteurs ont 1 ou deux enfants. Seuls 8 % seulement des emprunteurs achètent en étant divorcés… Alors que suite à une séparation, il est toujours nécessaire de se reloger, sans toutefois qu’il soit souvent possible d’acheter à nouveau. La location est souvent privilégiée dans un premier temps…

Les couples privilégiés par les banques…

Dans le contexte économique actuel, il est aujourd’hui plus facile d’emprunter en couple que seul. C’est ce qui ressort de l’étude des critères d’éligibilité des banques. Les revenus demandés à un célibataire sont souvent proportionnellement plus élevés que ceux exigés pour un couple. Dans une banque par exemple, un célibataire doit avoir 20 000 € de revenu net fiscal annuel minimum pour obtenir un crédit, contre 35 000 € pour un couple. Dans une autre, pour bénéficier des taux les plus bas, les revenus doivent dépasser 35 000 € pour un emprunteur mais « seulement » 50 000 € pour un couple, ou dans un troisième établissement, ils doivent atteindre 60 000 € pour un célibataire mais 80 000 € pour un couple… Une autre banque nationale ne prend même pas en compte la situation maritale de l’emprunteur : pour bénéficier des taux les plus bas, les revenus doivent atteindre plus de 90 000 €, qu’on emprunte seul ou à 2.

Il en est de même pour le « reste-à-vivre » (la part des revenus qu’il reste au ménage pour financer les dépenses courantes une fois les charges d’emprunts payées et déduite des impôts pour certaines banques) qui est proportionnellement plus faible pour un couple… C’est un critère déterminant pour les banques, presque autant que le taux d’endettement… Dans l’une d’entre elles, il doit être au minimum de 700 € pour une personne seule mais 800 € pour un couple. Dans une autre banque le reste-à-vivre doit être de 750 € minimum pour un célibataire mais 1200 € pour un couple (et 250 € par enfant à charge). Une 3ème demande 670 € pour un célibataire, et 1000 € pour un couple.

Les couples ont plus d’apport…

« Les couples sont des clients de choix pour les banques, détaille Sandrine Allonier, responsable de relations banques chez Vousfinancer. Lorsqu’ils achètent a deux, ils ont souvent plus d’apport, mais surtout des revenus plus élevés qui donneront lieu à une double domiciliation des salaires, avec l’ouverture de deux comptes bancaires – voire 3, s’il y a un compte joint – et la souscription de livret A, PEL ou assurance-vie dans les années futures, lors de la naissance des futurs enfants… En outre, certaines banques recommandent aux couples de souscrire une assurance de prêt à 100 % sur chaque tête, ce qui peut doubler le montant de la prime mensuelle. Enfin, lorsqu’il y a deux emprunteurs, le risque de perte d’emploi notamment et de non remboursement du crédit ne repose pas que sur une seule personne, ce qui sécurise davantage le projet aux yeux des banques…»

Les couples, « chouchous des banques », bénéficient souvent des taux les plus bas

C’est pourquoi les couples bénéficient souvent de meilleures conditions… Dans le baromètre Vousfinancer des « Chouchous des banques » publié début février 12 profils sur les 14 qui ont obtenu les taux les plus bas sont des couples, car leurs revenus dépassent plus facilement les 5000 € à deux, voire 8000 € à deux. A Nantes par exemple, un couple de primo-accédants de 35 et 37 ans a obtenu en janvier pour un crédit de 400 000 € un taux de 1,20 % sur 20 ans (à comparer avec le taux moyen sur 20 ans : 1,60 %) avec 8000 € de revenus à deux et 40 000 € d’apport.

*Etude réalisée sur la base de 15 000 clients Vousfinancer financés en 2017

Crédit photo adobe stock

Votre avis

Votre avis