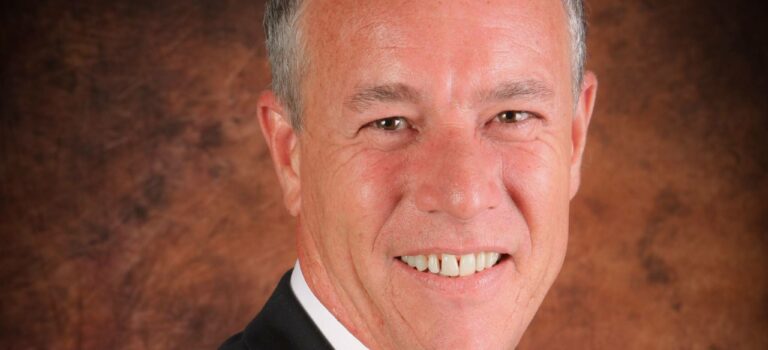

« Crédit immobilier : le meilleur moment c’est maintenant ! », Philippe Taboret, Directeur Général Adjoint CAFPI

Est-ce le moment d’emprunter ? L’analyse de Philippe Taboret, directeur général adjoint,CAFPI.

© adobestock

Les banques sont plus que jamais disposées à accorder des crédits aux emprunteurs qui les sollicitent. L’analyse de Philippe Taboret, directeur général adjoint de CAFPI.

Est-ce le moment d’acheter ?

La question lancinante en matière de logement consiste à savoir si « c’est le moment d’acheter ».

Incontestablement, après quatre années d’ajustement des prix, les biens sont aujourd’hui valorisés au bon niveau. Sans doute une partie de l’offre, par principe d’un mécanisme de correction, est-elle présentée un peu en dessous de sa valeur intrinsèque. En outre, les prix actuels resolvabilisent les ménages, c’est-à-dire se rapprochent des capacités contributives des acquéreurs potentiels, leur permettant de passer à l’acte, là où des années d’augmentation avaient fini par les couper de l’achat.

L’opportunité tient aussi, bien sûr, aux taux d’intérêt qui n’ont jamais été aussi bas. Alors que certains prédisaient que la baisse allait cesser et qu’on assisterait à une inflexion, la descente se poursuit. On flirte avec des taux nuls, on évoque la possibilité de taux négatifs !

Le problème de l’immobilier en période de baisse des prix de vente était déjà bien connu : l’attentisme des ménages, qui se disent « Ne nous précipitons pas. Demain sera plus favorable encore qu’aujourd’hui. » Les analyses des professionnels plaident sur ce sujet pour ne pas différer l’acquisition ; les ajustements ont eu lieu et on sent au contraire sur les marchés les plus tendus une fébrilité qui pourrait bien conduire à un redressement des prix à court terme. En tout cas, la probabilité est forte que les valeurs restent ce qu’elles sont, à un niveau estimé bas dans les villes moyennes et en zone rurale, et digeste ailleurs. Plus rien d’heureux à souhaiter par conséquent sur le front des prix.

Voilà qu’au réflexe d’attentisme en matière de prix, s’ajoute désormais un phénomène inconnu jusqu’alors, l’attentisme quant aux taux d’intérêt, les oracles prédisant la hausse ayant perdu toute crédibilité.

La fête des taux va s’arrêter

Deux réponses pour les emprunteurs. D’abord, cette dégringolade des taux a pour limite le risque que la bonne santé des banques en soit affectée. Des déclarations de grands patrons d’enseignes bancaires et de responsables des autorités communautaires alertent sur ce péril. Certes, au plan microéconomique, les familles pourraient y être indifférentes et considérer que tout cela est loin d’elles. Il n’en est rien. Si les prêteurs constatent une érosion de leurs bénéfices excessive, elles modifieront leur politique commerciale et seront tentées de sélectionner leur clientèle en privilégiant les clients les plus aisés. Elles ne le feront pas de gaité de cœur, mais elles y seront conduites par orthodoxie de gestion. Peut-on ainsi ne pas entendre ce que disait la semaine dernière le directeur général de HSBC en France, qui annonce plus de 500 suppressions de postes et l’impute pour partie à la baisse des taux ? En clair, la fête des taux va s’arrêter, ni brutalement ni immédiatement, mais il est inévitable qu’on atteigne bientôt un étiage, en dessous duquel le système bancaire n’ira pas.

Les banquiers doivent réaliser leurs objectifs de fin d’année

Une autre considération est à porter à la connaissance des candidats à l’acquisition et donc à l’emprunt. Les banques fonctionnent comme toutes les entreprises par exercice comptable, et la plupart suivent le rythme de l’année civile. Les équipes ont à souci de réaliser les objectifs de production et ils ont été placés haut par la quasi-totalité des établissements, dans un contexte de réveil du marché. Ce dernier trimestre est la dernière ligne droite, et en outre la chronologie incompressible du montage d’un dossier de crédit en vue de la mise à disposition des fonds pour le client fait que tout se joue ces semaines-ci. Une demande instruite à cette rentrée, donnant lieu à un accord au cours du mois ou au début du mois suivant, conduira à la mise à disposition de l’argent nécessaire à l’achat d’un bien en novembre ou décembre… juste à temps pour figurer dans les statistiques de production de l’année 2016 de l’établissement.

Vous avez un projet ferme ? Ne tardez pas !

Qu’est-ce que cela veut dire ? Que les banques sont plus que jamais disposées à accorder des crédits aux emprunteurs qui les sollicitent. Si votre projet est ferme, que votre recherche de bien est très avancée, voire aboutie, ne tardez plus. Vos chances d’obtenir un prêt aux meilleures conditions n’ont jamais été aussi fortes. Cafpi vous aidera à constituer votre dossier vite et bien, mais ne remettez plus à demain.

Votre avis

Votre avis