Crédit immobilier : Les banques relèvent les taux dans le sillage des taux d’usure

Les taux de crédit immobilier connaissent une forte remonté début janvier selon lecourtier Emprunt-direct.com.

© adobestock

Après un mois de décembre marqué par un certain attentisme de la part des banques, celles-ci communiquent des grilles franchement rehaussées dans le sillage de la publication des taux d’usure par la Banque de France fin décembre.

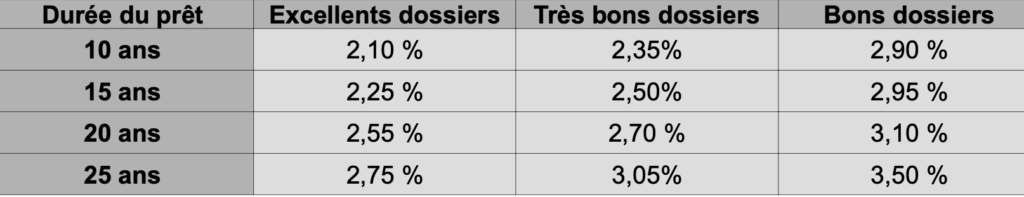

Les banques ont ainsi, tout comme en octobre, profité de ce récent relèvement pour remonter drastiquement leurs barèmes, et ont quasiment suivi, sur le front des durées longues, la hausse de 50 points de base du taux d’usure. Suivant la qualité du dossier et la durée, les hausses de taux vont ainsi de 15 à 45 points de base.

Le renchérissement de la ressource bancaire n’est toujours pas de nature à inciter à l’optimisme pour les prochaines semaines. Si les taux de l’OAT 10 ans restent proches de ceux constatés à la mi-octobre, à proximité des 3%, les taux de refinancement des banques ont, depuis, évolué. Les banques sont ainsi tentées de poursuivre la reconstitution de leurs marges sur le segment du crédit à l’habitat, dans un contexte où le taux des opérations principales de refinancement de la BCE s’établit désormais à 2,5%, alors qu’il n’était que de 1,25% fin septembre/début octobre.

« Les banques ont communiqué en ce début de mois de janvier des taux de crédit nettement relevés dans le sillage des nouveaux taux d’usure. La réévaluation des grilles ne se traduit pas, de facto, par une réduction de l’écart déjà trop faible avec lesdits taux réglementaires. Aussi, le blocage que le marché connaît depuis plusieurs mois devrait se poursuivre, la situation de ce début d’année ressemblant en tout point à celle de début octobre, lorsque la révision du taux d’usure s’avérait déjà insuffisante. Par ailleurs, à de rares exceptions, les banques ne se précipitent pas pour proposer des taux révisables – ce qui permettrait de pallier ces problématiques autour d’usure. Ceci traduit l’attentisme et la frilosité des banques en matière de distribution de prêt à l’habitat », indique Alban Lacondemine, président fondateur d’Emprunt Direct.

« Les banques devraient, dans les prochaines semaines, établir leur stratégie de distribution de prêts, et définir leurs objectifs de production, tant en matière de crédit aux particuliers que de crédit aux entreprises. Reste à savoir si les banques réaliseront, comme elles le font souvent à l’orée du printemps, des efforts de production avant le premier temps fort habitat. Ceci conditionnera sans nul doute l’activité du marché immobilier du premier semestre 2023. En l’état actuel des choses, les banques ne semblent toujours pas ouvertes à la prescription immobilière, et une large part d’entre elles semble moins disposée à distribuer du crédit à l’habitat », conclut-il.

Votre avis

Votre avis