Crédit immobilier : Les banques baissent leurs taux pour soutenir la demande !

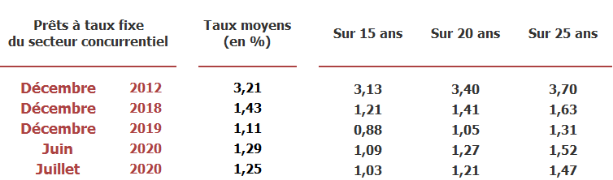

Le taux moyen des prêts immobiliers du secteur concurrentiel (hors assurance et coût des sûretés) s’est établi à 1,25 % en juillet contre 1,29% en juin. Focus sur les données de l’Observatoire Crédit Logement /CSA du mois de juillet.

© adobestock

Des taux d’intérêts en baisse pour tous les emprunteurs et toutes les durées de prêts

Dans le sillage de la crise Covid-19, la montée du chômage et les pertes de pouvoir d’achat ont accru la probabilité de survenance des défauts de remboursement des emprunteurs. Les banques ont donc augmenté les taux des nouveaux crédits accordés pour limiter les conséquences de la crise sur leurs équilibres financiers. Le taux moyen a ainsi progressé de 3 points de base en avril et de 8 points supplémentaires en mai. Puis l’augmentation a nettement ralenti en juin, + 3 points.

En juillet, les banques ont révisé leurs barèmes à la baisse et le taux moyen a reculé de 4 points, afin de soutenir la demande de crédits immobiliers, sur des marchés qui ne se sont pas encore rétablis, au-delà du rebond « technique » constaté depuis la sortie du confinement.

Le recul des taux constaté en juillet a concerné toutes les catégories d’emprunteurs, même les plus modestes, quelle que soit la durée des crédits à l’octroi (15, 20 ou 25 ans).

Recul sensible de la durée des prêts immobiliers

La durée moyenne des prêts immobiliers revient à 224 mois juillet.

La baisse des taux s’accompagne aussi d’un recul sensible de la durée moyenne des prêts accordés, de plus de 6 mois par rapport à juin dernier. Le déplacement de la production vers des prêts de plus courte durée répond à la transformation des clientèles, témoignant d’un recul de la part des clientèles les plus modestes et les moins bien dotées en apport personnel, qui s’endettent habituellement sur les durées les plus longues.

Pour le marché de l’accession notamment (achat de la résidence principale), 48.3 % des prêts ont des durées de plus de 20 ans à 25 ans (soit moins que les 49.6 % du 2ème trimestre).

Dans le même temps, la part des prêts ayant des durées supérieures à 25 ans continue de se réduire, en réponse aux recommandations du HCSF.

Le marché se recentre sur les acquéreurs les plus aisés

Ces évolutions des taux et durées accompagnent une déformation de la structure de la production. Pour suivre les recommandations du HCSF sur le taux d’effort, les établissements de crédit limitent les prêts aux ménages qui ont un trop faible apport personnel. Comme ces ménages ne rentrent plus sur le marché, le niveau de l’apport personnel se relève mécaniquement (+ 8.8 sur les sept premiers mois de 2020 en glissement annuel, après – 5.2 % en 2019).

Le coût des opérations réalisées continue de progresser plus vite que par le passé (+ 4.1 % sur les sept premiers mois de 2020 en glissement annuel, après + 2.5 % en 2019), sous l’effet de l’augmentation des prix des logements anciens qui se poursuit et du recentrage du marché vers des acheteurs plus aisés. La structure du marché se déplace vers les opérations les plus coûteuses.

La crise pèse fortement sur la production de crédits

Les conséquences économiques et sociales de la crise de la Covid 19 pèsent encore fortement sur la production de crédits.

Dès les deux premiers mois de 2020, l’activité a baissé suite à la mise en œuvre des recommandations du HCSF (nombre de prêts accordés en recul de 6.6 % en glissement annuel). Les conséquences du confinement ont ensuite amplifié le recul de l’activité avec l’abandon ou le report d’une grande partie des projets envisagés.

Avec le déconfinement, un effet rattrapage a été observé en juin et cette reprise s’est poursuivie en juillet. Mais ce rebond n’a pas permis de retrouver le niveau d’activité de février 2020, et encore moins celui de juin 2019. Le rythme d’évolution en glissement annuel de l’activité mesurée en niveau trimestriel glissant en témoigne :

- – 25.9 % en juillet pour la production

- – 25.5 % pour le nombre de prêts accordés.

Votre avis

Votre avis