Les taux de crédit bas ne permettent plus de maintenir le pouvoir d’achat immobilier dans le neuf

Même si les taux d’intérêts n’ont jamais été aussi bas qu’actuellement, ils ne permettent plus de maintenir le pouvoir d’achat des Français.

© mysweetimmo/adobestock

Pour la deuxième fois, Empruntis publie son baromètre semestriel du marché immobilier neuf dans 10 villes de France en partenariat avec Trouver-un-logement-neuf.com, site dédié à l’immobilier neuf. Sur les 10 grandes villes étudiées dans le baromètre : les taux de crédit ne permettent plus de maintenir le pouvoir d’achat des Français alors qu’ils n’ont jamais été aussi bas qu’actuellement !En 6 mois, les taux de crédit immobilier ont encore reculé (de 12 centimes sur 20 ans entre septembre 2018 et mars 2019). « Aujourd’hui, les planchers historiques de l’automne 2016 ont été enfoncés. Jamais les taux de crédit immobilier n’ont été aussi bas : sur 20 ans, partout en France, il est possible d’emprunter à 1% hors négociation », indique Cécile Roquelaure, Directrice des études et de la communication d’Empruntis.

Les prix dans le neuf ont augmenté dans 8 des 10 grandes villes

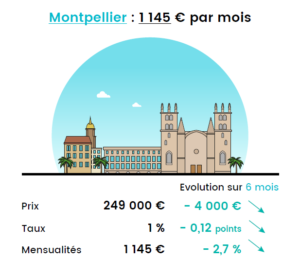

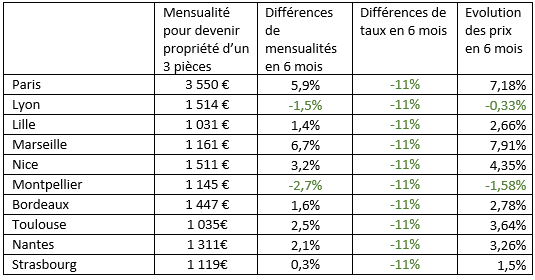

Pour l’achat d’un 3 pièces, les prix de l’immobilier ont augmenté entre 1,50% et 7,18% selon les villes. Seuls Lyon (-0,33%) et Montpellier (-1,58%) ont constaté de légères baisses. Résultat, avec une variation des taux de crédit de 10,7% en 6 mois, les mensualités pour acquérir un 3 pièces dans le neuf ont varié entre -2,7% et +6,7%.

A Paris, pour devenir propriétaire d’un 3 pièces dans le neuf, les emprunteurs devront dépenser par mois 3 550€, soit près de 6% de plus qu’en septembre dernier. A Lyon, il faut débourser 1 514€ soit 1,5% de moins qu’en septembre. Avec Montpellier, ce sont les deux villes à voir le pouvoir d’achat immobilier des emprunteurs augmenter ces six derniers mois.

Montpellier est la ville où le gain de pouvoir d’achat dans l’immobilier neuf est le plus important sur ces six derniers mois.

« Malgré une forte pression sur les prix de l’immobilier neuf depuis septembre 2018, Lille et Toulouse restent, elles, les grandes villes les plus abordables en matière de logement neuf. De quoi notamment séduire les investisseurs au moment d’opter pour une des grandes métropoles », précise Céline Coletto, porte-parole de Trouver-un-logement-neuf.com. Toutefois sur 1 an, bonne nouvelle : ces hausses sont beaucoup plus modérées : 4 villes présentent des mensualités en baisse et 3 villes une évolution de mensualité inférieure à 1%. Il faut dire que les taux ont perdu entre 20 et 30 centimes en 1 an.

Le PTZ : un soutien pour le pouvoir d’achat

Dans le neuf (hors construction individuelle), 75% des primo-accédants ont bénéficié d’un PTZ en ce début d’année, avec un montant moyen de 72 901 €. « Une enveloppe non négligeable qui permet de compléter son financement à très faible coût », note Cécile Roquelaure. « On le voit le PTZ est toujours un outil incontournable pour devenir propriétaire dans l’immobilier neuf. Sa disparition annoncée pour fin 2019 dans les zones B2 et C, zones dites détendues, doit inciter les primo-accédants à en profiter dès maintenant. Le Prêt à Taux Zéro garde cet effet levier qui permet de solvabiliser un très grand nombre d’accédants », analysent conjointement Empruntis et Trouver-un-logement-neuf.com.

Qui sont ceux qui achètent dans le neuf avec un PTZ ?

- Age moyen de l’emprunteur 33 ans et 10 mois

- Achat en solo à 53%

- Revenus moyens mensuels : 3 129 €

- Apport moyen issu de l’épargne : 25 673 €

- Montant moyen d’emprunt : 150 368 €

- Durée moyenne d’emprunt : 19 ans et 9 mois

- Prix du bien : 236 071 €

- Montant moyen du PTZ : 72901 €

Jamais les taux de crédit immobilier n’ont été aussi bas : sur 20 ans, partout en France, il est possible d’emprunter à 1% hors négociation

Jamais les taux de crédit immobilier n’ont été aussi bas : sur 20 ans, partout en France, il est possible d’emprunter à 1% hors négociation

Votre avis

Votre avis