Crédit immobilier : Les conditions d’octroi se durcissent et ce n’est sans doute qu’un début…

Les premiers effets des recommandations du HCSF se traduisent d’ores et déjà par durcissement des conditions d’octroi pour les investisseurs et les revenus faibles sans apport selon le courtier VousFinancer.com.

© mysweetimmo/adobestock

Les taux remontent doucement pour les durées les plus longues et les revenus les plus faibles

En février, les premiers impacts des recommandations du HCSF se font sentir comme on le constate dans les grilles de taux reçues. Si on constate à nouveau quelques remontées de taux, de l’ordre de 0,05 % à 0,20 %, elles sont notamment ciblées sur les durées les plus longues, les revenus les plus faibles ou avec peu d’apport. Certaines banques viennent ainsi d’imposer des seuils d’apport minimum pour prêter notamment aux revenus les plus bas, témoignant de leur volonté de rester dans un endettement ou une durée de prêt limitée.

On note toutefois cependant quelques baisses de taux, jusqu’à 0,15 %, dans les banques qui souhaitent booster leur production de crédit en ce début d’année et qui ont souhaité répercuter les récentes baisses du taux d’emprunt d’Etat à 10 ans, repassé en territoire négatif. Elles sont toutefois peu nombreuses…

Les taux moyens sont actuellement en légère hausse à 1,15 % sur 15 ans, 1,35 % sur 20 ans et 1,55 % sur 25 ans, tout comme les taux record qui ont légèrement remonté aussi à 0,8 % sur 15 ans, 0,9 % sur 20 ans et 1 % sur 25 ans.

L’apport personnel critère d’obtention du prêt

« On constate d’ores et déjà que les banques cherchent à limiter les prêts même sur 25 ans et qu’elles demandent de l’apport, notamment aux ménages aux revenus modestes. On voit se renforcer ce critère d’apport comme déterminant de l’accord ou non du prêt, ou du taux d’intérêt obtenu avec des écarts qui vont de 0,20 jusqu’à 0,55 % dans certaines banques. Avoir de l’apport est le meilleur moyen de pouvoir acheter une surface suffisante dans laquelle vivre en conservant un endettement raisonnable sur une durée de prêt inférieure ou égale à 25 ans. Ainsi, si le HCSF n’a pas évoqué de niveau d’apport recommandé, il découle de ses recommandations qu’emprunter à 110 % est aujourd’hui très compliqué » analyse Sandrine Allonier, porte-parole de Vousfinancer.

Ainsi par exemple, voici le type de dossier qu’aucune banque ne veut aujourd’hui financer et qui aurait pu l’être en 2019 : « J’ai reçu il y a quelques jours ce couple de 33 et 29 ans avec 3 enfants, 1550 € de revenus pour Mr, 1100 € pour Mme. Mais sans apport, avec des revenus trop bas pour les critères d’une banque qui demande 150 000 de prêt minimum, ou 50 000 € de revenus dans une autre banque et avec un reste-à-vivre trop bas pour un autre établissement spécialisé, nous n’avons actuellement pas de solution pour financer ce jeune couple qui aurait été endetté à 33 % sur 25 ans, alors que c’est le genre de dossier que j’aurais pu passer dans 2 banques au moins l’année dernière » explique Stéphanie Gellée, directrice de l’agence Vousfinancer de La Garde.

Les premiers impacts des recommandations du HCSF déjà observés

Depuis quelques jours, le courtier Vousfinancer observe les premiers impacts concrets des recommandations du HCSF dans les consignes d’octroi des banques. Certaines banques ont d’ores et déjà fait passer des messages demandant de privilégier les prêts sur 20 ans (avec un objectif de 60 % de la production contre maximum 40 % pour les prêts sur 25 ans).

D’autres ne veulent absolument plus dépasser les durées de 25 ans, même dans le cas d’un achat en VEFA ou de la construction d’une maison individuelle pour lesquelles elles pouvaient aller au-delà avec un différé de 2 ans (25 + 2 ans) pour tenir compte du délai de construction. Désormais, certaines se limitent à 25 ans, incluant les 2 ans de différé. Avec des conséquences immédiates : d’après Crédit Logement, en janvier 2020, la durée des prêts s’est élevée à 227 mois en moyenne contre 232 mois en décembre dernier, une baisse de 5 mois en seulement 1 mois.

Les investisseurs devraient fortement impactés par les recommandations…

Alors que l’attention s’est portée en premier lieu sur les ménages modestes, les investisseurs devraient finalement peut être encore plus impactés et les premiers exclus par les recommandations, car ils ne sont pas concernés ou très peu, par la flexibilité accordée pour 15 % de la production de crédit (mais destinée à 75 % à des primo-accédants pour l’achat de leur résidence principale), alors qu’ils ont représenté 20 % des acheteurs en 2019.

Or, selon les Données sur la production mensuelle de crédits à l’habitat de la Banque de France, si 24,8 % des crédits dépassaient les 35 % de taux d’effort en septembre 2019 (dernière données disponibles), ce dépassement concerne davantage des investissements locatifs (33,95 %) pour lesquels plus d’1 prêt sur 3 obtenus dépassait les 35 % d’endettement, que des primo-accédants (18,83 %) qui n’étaient de moins de 1 sur 5 à dépasser ce seuil.

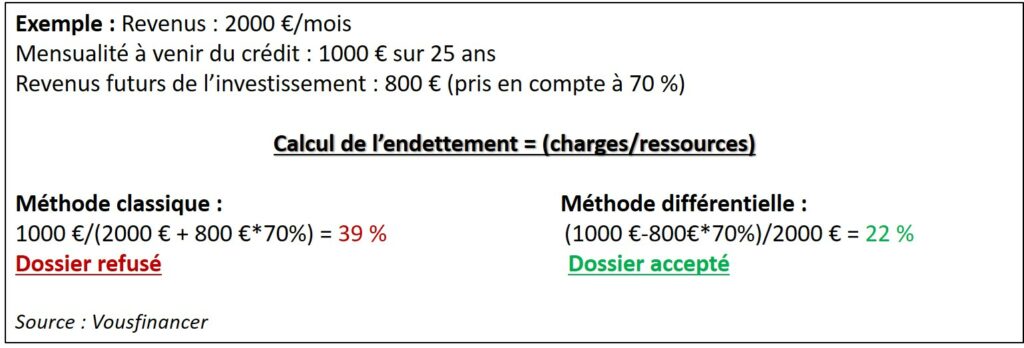

Certaines banques refusent d’ailleurs déjà de prendre les dossiers d’investisseurs locatifs... ou ont modifié leur façon de calculer l’endettement en renonçant au calcul en différentiel qui auparavant, leur permettait d’accroitre la capacité d’emprunt des investisseurs.

« Les recommandations privilégient les acheteurs de leurs résidence principale, et risquent d’exclure ceux qui sont dans une optique d’investissement et qui ont représenté 20 % des acheteurs en 2019. Or la plupart du parc locatif appartient à des bailleurs privés. Nous avons donc besoin d’investisseurs privés pour permettre aux Français qui souhaitent rester locataires ou ne peuvent pas acheter d’avoir une offre de bien suffisantes et donc peu d’inflation sur les loyers. En pleine réforme des retraites, ces recommandations et leurs conséquences vont priver les Français d’un revenu complémentaire pour lesquels ils bénéficient en outre de l’effet levier du crédit. Nous souhaitons alertons les effets collatéraux de ces recommandations », explique Jérome Rbin, directeur général de Vousfinancer.

« Les recommandations privilégient les acheteurs de leurs résidence principale, et risquent d’exclure ceux qui sont dans une optique d’investissement et qui ont représenté 20 % des acheteurs en 2019. Or la plupart du parc locatif appartient à des bailleurs privés. Nous avons donc besoin d’investisseurs privés pour permettre aux Français qui souhaitent rester locataires ou ne peuvent pas acheter d’avoir une offre de bien suffisantes et donc peu d’inflation sur les loyers. En pleine réforme des retraites, ces recommandations et leurs conséquences vont priver les Français d’un revenu complémentaire pour lesquels ils bénéficient en outre de l’effet levier du crédit. Nous souhaitons alertons les effets collatéraux de ces recommandations », explique Jérome Rbin, directeur général de Vousfinancer.

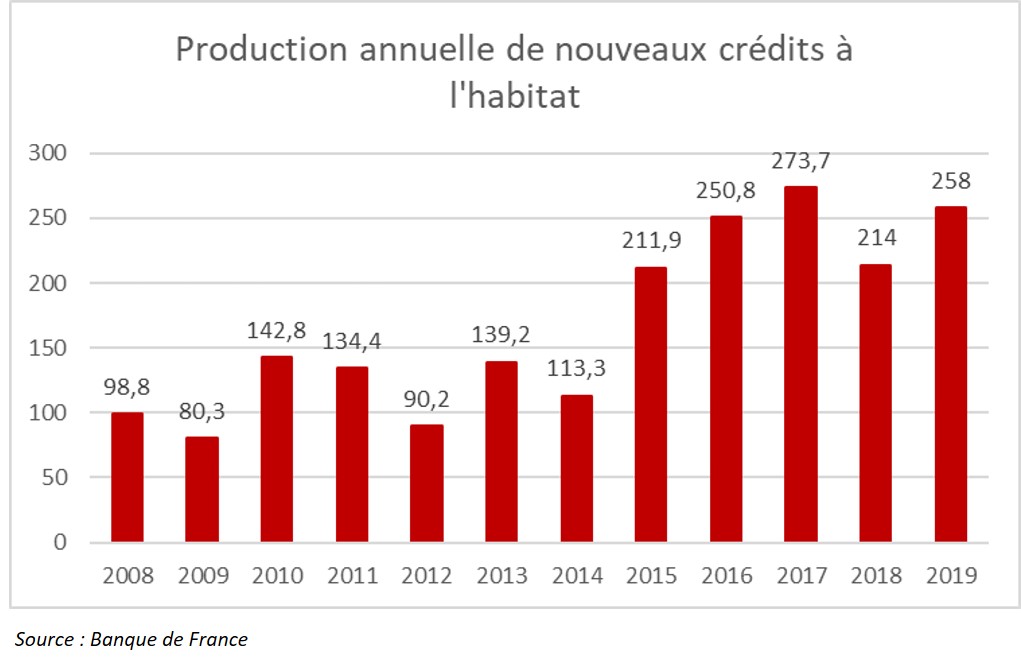

258 milliards de production de crédit en 2019 mais une baisse à prévoir en 2020…

La Banque de France vient de publier le chiffre de la production de nouveaux crédits à l’habitat. En 2019, elle atteint le chiffre de 258 milliards d’euros, en hausse de 21 % par rapport à 2018 (214 milliards d’euros) et 2ème production historique après celle de l’année 2017 (273,7 milliards d’euros).

Cette croissance s’explique par celle de renégociations de prêt qui atteignent en moyenne 20 % de la production de crédit (53 milliards après 35 milliards en 2018) et par le niveau record des transactions immobilières en 2019, tirées notamment par les primo-accédants et les investisseurs. Dans ce contexte on peut penser qu’en 2020, la tendance devrait s’inverser.

- Les renégociations de crédit devraient à nouveau baisser car les taux remontent légèrement (+ 0,20 % en moyenne depuis début novembre 2019) et le stock de crédits potentiellement renégociables diminue. Pour autant tous ceux qui ont un crédit à plus de 2 % peuvent théoriquement encore le renégocier.

- Les banques ont des objectifs de production de crédit en légère baisse (-10 à 20 %) par rapport à leur production effective de 2019 qui avait été largement supérieure aux objectifs

- Les recommandations du HCSF de prêter avec un endettement de 33 % d’endettement maximum et sur des durées de 25 ans maximum, vont impacter mécaniquement la production et ce, malgré la possibilité de déroger à ces règles pour 15 % de la production (destinées à 75 % à des primo-accédants pour l’achat de leur résidence principale).

« Tous ces éléments nous permettent d’affirmer que la production de crédit pourrait baisser en 2020 de 10 à 20 %, en raison à la fois de l’exclusion de certains investisseurs du marché, mais également de la baisse de la part des renégociations de prêt, mais aussi de certains ménages modestes qu’on finançait en 2019 mais qui sont refusés cette année » conclut Sandrine Allonier.

Votre avis

Votre avis