Confinement et crédit immobilier : La production de prêt recule de plus de 30% au mois d’avril

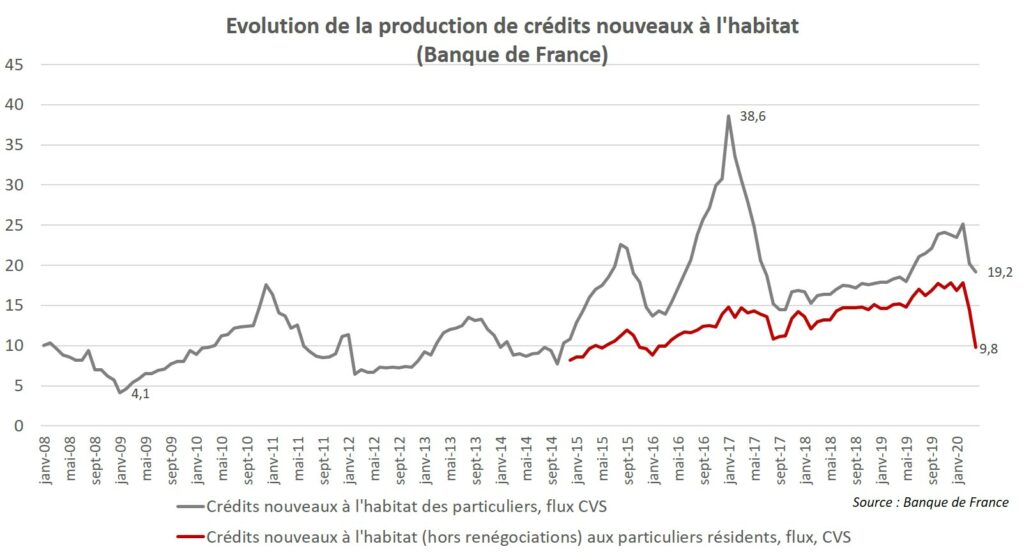

Selon les derniers chiffres de la Banque de France, la production de crédit a reculé de plus de 30 % pour atteindre 9,8 milliards d’euros, soit un retour au niveau de début de 2016, au moment où les taux étaient à plus de 2,5%.

© adobestock

Une baisse de la production de 45% depuis février

Sans surprise, la Banque de France a publié hier des chiffres de production de crédits immobiliers en baisse pour le mois d’avril, à un moment où le marché immobilier était à l’arrêt. Hors renégociations de crédit, la production est tombée à 9,8 milliards d’euros contre 14,5 milliards en mars mais 17,8 milliards d’euros en février 2020, un record absolu (hors renégociations). Elle marque donc une baisse de 32 % sur un mois, et 45 % depuis février.

« Durant le confinement la production de nouveaux crédits a été, comme le marché immobilier, à l’arrêt. La plupart des banques ont fait le choix de continuer tout de même à traiter les dossiers qui avaient été déposés avant la mi-mars et dont les stocks étaient élevés pour certaines. Ce n’est qu’à partir de fin avril-début mai que la plupart des banques ont commencé à reprendre le traitement les nouvelles demandes de crédit, et à ce jour, toutes ont repris une forte activité, dans des délais pour autant très raisonnables. Le marché redémarre clairement », analyse Sandrine Allonier, porte-parole de Vousfinancer.

La Banque de France note par ailleurs, une hausse de la part des renégociations de crédit en avril qui atteint 50 % de la production de crédits totale soit 9,4 milliards d’euros (contre 28 % en mars pour 5,7 milliards €). Une activité soutenue que constate aussi Vousfinancer. « Alors que la production de crédit a baissé en avril de près de 50 % par rapport à avril 2019, les renégociations de crédit sont en hausse de près de 10 % sur un an. Beaucoup de dossiers qui avaient été déposés avant le confinement, mais n’étaient pas prioritaires en raison du fort niveau de transactions au 1er trimestre ont enfin été traités pendant le confinement ! En outre, n’étant pas tributaires de signatures de compromis de vente, ceux qui souhaitaient renégocier leur crédit ont pu prendre le temps de faire les démarches pendant cette période atypique », complète Sandrine Allonier.

Mais une activité soutenue depuis le 11 mai et un retour au niveau d’« avant confinement »

Pour autant, cette baisse de la production de crédit qui devrait se poursuivre également sur le mois de mai, ne devrait être que temporaire, comme indiqué par la Banque de France.

L’ensemble des professionnels de l’immobilier constatent un redémarrage très fort des visites de biens, signatures de compromis et demandes de crédit. Vousfinancer note également une hausse significative des demandes de crédits depuis le 11 mai et un retour depuis début juin au niveau d’activité du début du mois de mars.

« Toute la chaine de l’immobilier s’est remise en marche dès le 11 mai. A ce jour et depuis le déconfinement, nous avons retrouvé 90 % de notre niveau d’activité par rapport à l’année dernière. Sur la 1ère semaine de juin, on atteint même 105 % du niveau de demandes de juin 2019. Ces signes de reprise sont très encourageants, mais ils pourraient être fragilisés par le contexte économique et les conditions d’octroi des banques. Nous attendons de voir la part de ces demandes qui se concrétiseront dans les prochaines semaines…. » analyse Julie Rech, directrice générale de Vousfinancer.

Quelques baisses de taux en juin et une vraie volonté des banques de rattraper le retard pris sur leurs objectifs de production de crédit.

Même si, en raison du contexte économique, les banques se montrent plus sélectives et des freins à la reprise du marché demeurent, les récentes baisses de taux témoignent de leur volonté de prêter…

En juin quelques banques ont à nouveau baissé leurs taux de crédit jusqu’à 0,30 %. Certes, il s’agit essentiellement de banques qui avaient remonté leurs taux en avril ou mai et certaines n’appliquent ces baisses que sur les bons profils. Mais ces baisses témoignent de la volonté des banques de « rattraper » le retard de production pris durant le confinement pour atteindre leurs objectifs de crédit, en ciblant bien sûr les profils les moins risqués.

« Après deux mois de production de crédit presque à l’arrêt, les banques ont la volonté de rattraper le retard accumulé. A mi-juin, alors que les compteurs s’arrêtent fin octobre, il reste un peu plus de 4 mois aux banques pour atteindre leurs objectifs de production de l’année. Elles ont donc tout intérêt à être attractives pour capter les emprunteurs, nombreux en cette période de reprise du marché post-confinement. Mais elles veulent toutes cibler les profils les moins risqués, avec des revenus élevés et qui respectent les critères du HCSF ce qui relance la concurrence interbancaire sur ce segment principalement », conclut Julie Rech.

Actuellement les taux moyens sont de 1,20 % sur 15 ans, 1,40 % sur 20 ans et 1,60 % sur 25 ans, mais on peut négocier avec un beau profil des taux à 0,95 % sur 15 ans, 1,15 % sur 20 ans et 1,30 % sur 25 ans.

Votre avis

Votre avis