Confinement : Un impact limité grâce à un effet rattrapage du marché et à des taux toujours attractifs

Si le premier semestre restera marqué le confinement, à fin juin, le bilan est plus positif qu’attendu. Les taux restent attractifs et la production de crédit boostée par la reprise des transactions et la forte hausse des demandes de renégociations de prêts.

© adobestock

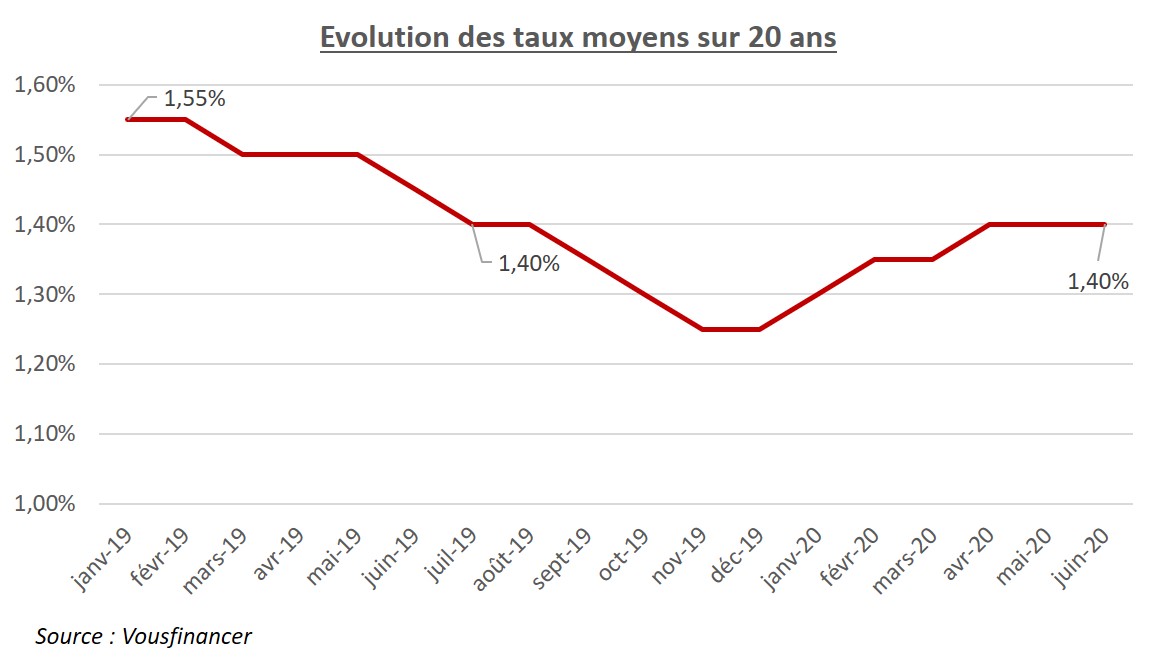

Ces six derniers mois, les taux ont légèrement augmenté, de 0,10% en moyenne au total, même si certaines banques ont procédé à des hausses jusqu’à 0,30 %. Les premiers mouvements de taux ont été constatés dès le mois de février, mais ciblés sur certaines durées et niveaux de revenus, en réaction aux recommandations formulées par le HCSF, avant de se généraliser pendant le confinement à tous les profils, (jusqu’à + 0,50 %) puis de laisser place à quelques baisses en juin, de 0,05 % à 0,30 %, pour les meilleurs profils surtout.

Une hausse des taux limitée au 1er semestre : + 0,10 % en moyenne

« Sur l’ensemble de ce premier semestre, les taux n’ont finalement que peu augmenté, de 0,10 % en moyenne mais jusqu’à 0,30 % dans certaines banques. Ils restent donc très attractifs et de retour à leur niveau de l’été 2019, annulant ainsi la baisse importante consentie par les banques au dernier trimestre 2019, analyse Sandrine Allonier, porte-parole de Vousfinancer. Depuis quelques semaines, les banques maintiennent des conditions avantageuses car, après deux mois de production de crédit presque à l’arrêt, elles ont la volonté de rattraper le retard accumulé, le crédit immobilier restant pour elles le meilleur moyen de capter de nouveaux clients. A mi-année les banques n’ont plus que quelques mois pour réaliser leurs objectifs de production tout en respectant les critères du HCSF, ce qui relance la concurrence interbancaire sur le segment des beaux profils notamment.»

Actuellement les taux moyens sont de 1,20 % sur 15 ans, 1,40 % sur 20 ans et 1,60 % sur 25 ans, mais on peut négocier avec un beau profil des taux à 0,95 % sur 15 ans, 1,15 % sur 20 ans et 1,30 % sur 25 ans.

Deux mois de confinement presque rattrapés et un retour en force des renégociations de prêts

Si le premier semestre de l’année 2020 restera marqué par les deux mois de confinement qui ont mis le marché immobilier sur pause, son redémarrage dès la mi-mai a été aussi rapide qu’inattendu… « Alors que l’année 2020 avait commencé sur les chapeaux de roues avec une très forte demande de crédit dans la lignée du dynamisme exceptionnel de l’année 2019, le confinement a marqué un coup d’arrêt au marché immobilier qui est reparti de façon tout aussi exceptionnelle dès la mi-mai. Ainsi à fin juin, on note un retour des demandes de crédit équivalent à ses niveaux de mars 2020, avant le confinement, et de juin 2019, témoignant d’un effet rattrapage inédit suite à ces deux mois de pause », explique Julie Bachet, directrice générale de Vousfinancer.

Chez Vousfinancer, réseau de 200 agences de courtage en crédit, l’impact du confinement ne se fait pas encore sentir. A fin juin, la production de crédits financés au 1er semestre atteint 1,5 milliard d’euros de crédit, un chiffre équivalent à celui du 1er semestre 2019. Toutefois, une baisse liée à la période de confinement pourrait être constatée dans les prochaines semaines, en raison du décalage de 3 mois entre les demandes de crédits et le déblocage effectif des fonds. Par ailleurs, au 1er semestre, les renégociations de crédit ont augmenté de 53 % par rapport à la même période en 2019 et leur part dans la production de crédit a doublé ! Elles représentent 15 % de la production de crédit au 1er semestre 2020, contre 7 % au S1 2019.

« Le mouvement de renégociations de crédit a fortement repris cette année pour plusieurs raisons. Beaucoup de demandes qui avaient été déposées en fin d’année 2019, à un moment où les taux étaient à nouveau très bas, n’ont été traitées qu’en 2020, en raison de la priorité donnée aux dossiers d’acquisitions, très nombreux également fin 2019. Par ailleurs, ceux qui souhaitaient renégocier leur crédit mais ne l’avaient pas encore fait, ont pris le temps d’effectuer les démarches pendant le confinement, et n’étant pas tributaires d’une signature notaire, ces dossiers ont pu aboutir rapidement ces dernières semaines », explique Sandrine Allonier.

Un mouvement que note aussi la Banque de France dans sa dernière publication : en avril, la part des renégociations de crédit a atteint 50 % de la production de crédits totale soit 9,4 milliards d’euros (contre 28 % en mars pour 5,7 milliards €).

Mais un premier semestre marqué par une hausse des refus liés aux recommandations du HCSF et aux taux d’usure

Alors que le taux de refus avait déjà légèrement progressé en mai, cette tendance s’est confirmée en juin. Ainsi au premier semestre 2020, la part des dossiers refusés est de 9,8 % contre 6,6 % à fin mai sur les 5 premiers mois de l’année et 5,4 % sur les 5 premiers mois de l’année 2019.

Deux raisons majeures à cela, liées l’une à l’autre : la baisse du taux d’usure en avril qui a exclu mécaniquement certains emprunteurs aux revenus peu élevés ne pouvant pas bénéficier des taux les plus avantageux, et la recommandation de ne pas dépasser 33 % d’endettement qui les pénalise aussi et, en ne tenant pas compte du reste-à-vivre, conduit à des refus de prêt y compris pour les beaux profils.

A mi-juin 2020, 30 % des dossiers refusés sont des dossiers d’investisseurs, contre 26 % en 2019

« La légère remontée des taux d’usure en juillet sur les prêts de 20 ans et plus de 0,06 % est une bonne nouvelle pour les emprunteurs, car elle concerne les durées les plus répandues. Toutefois elle reste très limitée et moins importantes que les hausses de taux affichées par les banques… La bonne nouvelle est que les taux de crédit semblent se stabiliser voire légèrement baisser en juillet… Ce qui devrait donner de l’air au marché et booster la reprise » affirme Sandrine Allonier.

Perspectives pour le second semestre 2020 : quelques baisses de taux en juillet

Bonne nouvelle, en juillet, sur les premiers barèmes reçus, deux banques nationales affichent des baisses de 0,15 à 0,25 %. D’autres banques régionales procèdent à quelques hausses mais limitées et seulement sur certaines durées.

« Le maintien de taux attractifs confirme la volonté des banques de continuer à accorder des crédits, soutenues par la politique accommodante de la Banque centrale européenne et le niveau du taux d’emprunt d’Etat à 10 ans repassé en territoire négatif à fin juin. Ce contexte favorable devrait continuer à booster le marché immobilier en permettant à ceux qui le peuvent d’emprunter dans des conditions très attractives. En revanche, le maintien des recommandations du HCSF contraignent encore les banques à refuser des crédits à des acheteurs potentiels dont le ‘reste-à-vivre’ suffisant permettrait de rembourser une mensualité sans risque… Nous attendons avec impatience la réunion de septembre pour voir si ces recommandations seront allégées en fin d’année, période traditionnellement riche en transactions immobilières, notamment chez les investisseurs », conclut Julie Bachet.

Une chose est sûre : pour l’instant il n’y a pas de remontées des taux de crédit en vue …

Ce contexte favorable devrait continuer à booster le marché immobilier en permettant à ceux qui le peuvent d’emprunter dans des conditions très attractives. En revanche, le maintien des recommandations du HCSF contraignent encore les banques à refuser des crédits à des acheteurs potentiels dont le ‘reste-à-vivre’ suffisant permettrait de rembourser une mensualité sans risque…

Votre avis

Votre avis