Crédit immobilier : Les banques relèvent les barèmes sur les prêts à plus longue durée en juillet

Pour Philippe Taboret, Directeur général adjoint du courtier en crédit CAFPI, la reprise du marché immobilier est trompeuse. Analyse.

© adobestock

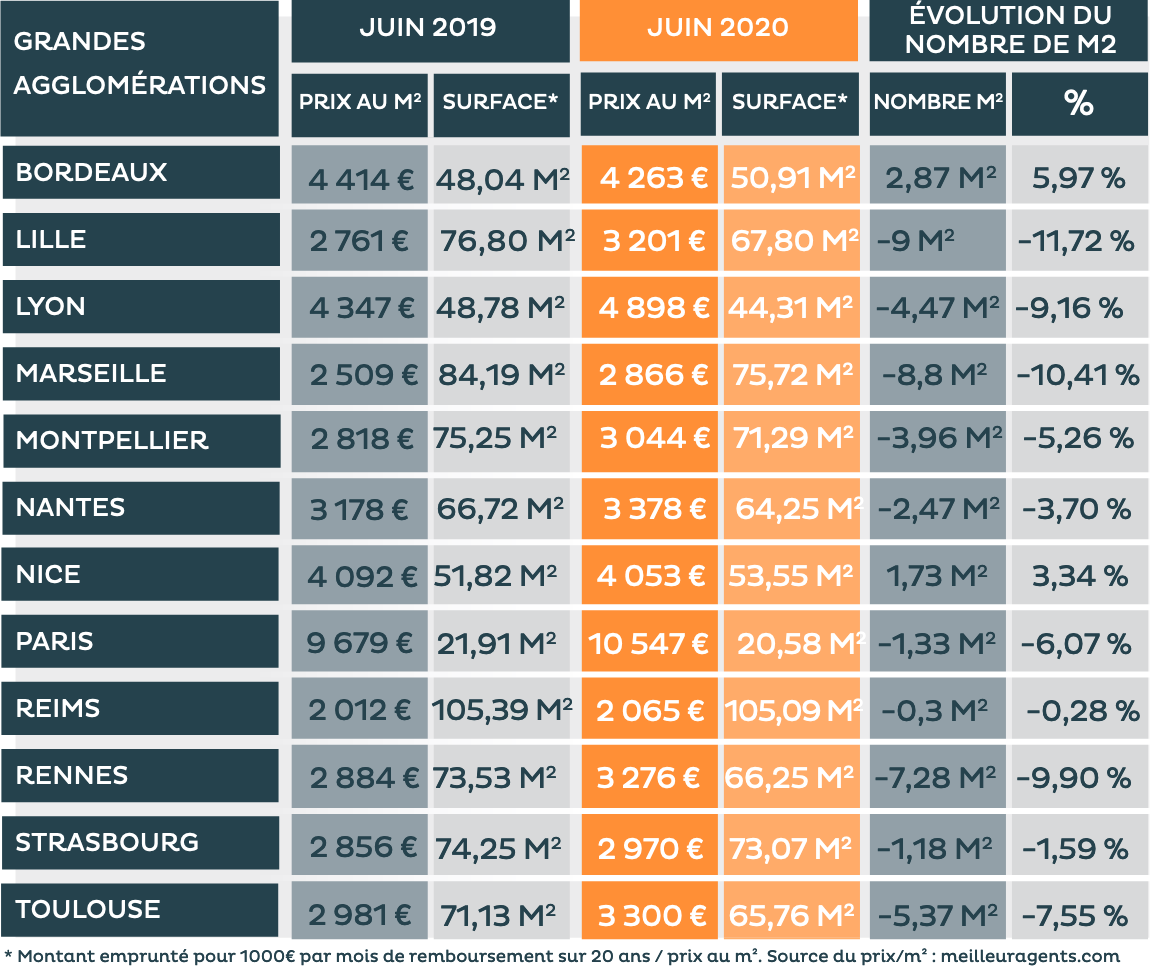

Le pouvoir d’achat immobilier est en baisse dans nombre de villes

« Le niveau des taux étant similaire à celui de juin 2019, il est aisé de voir où les prix ont augmenté ou diminué, en étudiant l’évolution du pouvoir d’achat immobilier », note Philippe Taboret. Par exemple, pour un emprunt de 1000 € / mois sur 20 ans, le pouvoird’achat immobilier est en hausse sur un an, à Bordeaux (+2,8 m²) pour une surface finançable de 50,91 m², ou à Nice (+1,97 m²) pour 53,55 m² et stable à Reims (-0,3 m²)pour 105,09 m². A l’inverse, dans de nombreuses villes où le marché est tendu, la haussedes prix continue et le pouvoir d’achat immobilier diminue : Lille (resp. -9 m² et 67,80 m²) ;Marseille (resp. -8m² et 75,72 m²) ; Lyon (resp. -4,47 m² et 44,31 m²) ou Paris(resp. -1,33 m² et 20,58 m²).

Les banques relèvent les barèmes à long terme pour attirer les meilleurs clients

En juin CAFPI a négocié pour ses clients des taux à 0,66% sur 10 ans, 0,87% sur 15 ans, 1,02% sur 20 ans et 1,24% sur 25 ans, soit une hausse de 0,05 point sur toutes les durées par rapport au mois de mai. « Cette légère hausse des taux de crédit immobilier a pour conséquence une hausse du taux d’usure pour le 3e trimestre 2020, ce qui est une bonne nouvelle, mais insuffisante pour éviter l’exclusion de nombreux dossiers », explique Philippe Taboret, Directeur général adjoint de CAFPI. Pour rappel le taux d’usure sur 20 ans et plus, est de 2,57% au 2e trimestre 2020 contre 2,61% au 1er trimestre 2020.

Pour juillet, les taux moyens affichés par les banques sur le marché sont de 0,95% sur 10ans, 1,25% sur 15 ans, 1,30% sur 20 ans et 1,80% sur 25 ans (avec en moyenne des taux négociés par CAFPI inférieurs de 0,40% au marché). « Nous observons une forte hausse des barèmes affichés par les banques sur 25 ans, alors qu’ils baissent sur 20 ans. Cette dynamique permet aux banques d’attirer les meilleurs clients, en capacité d’emprunter sur de plus courtes durées et avec un meilleur apport. L’objectif étant de respecter au maximum les contraintes imposées par le Haut Conseil de Stabilité Financière »,commente Philippe Taboret.

Alerte sur le marché immobilier malgré un retour de l’activité à 100%

Chez CAFPI, le nombre de demandes de financement est revenue à 100%, si l’on compare par rapport à l’activité en juin 2019 et la part des primo-accédants atteint 69%de la clientèle CAFPI. « Le confinement a eu un effet catalyseur sur les projets immobiliers et le besoin de devenir propriétaire, notamment chez les primo-accédants, s’est renforcé », explique Philippe Taboret.

« Mais attention, le statut de primo-accédant ne veut pas forcément dire en difficulté. Alors que les primo-accédants avec un statut de cadre et de gros apports peuvent emprunter, les profils les plus fragiles ont été refusés à cause des critères excessivement sélectifs imposés aux banques et de l’étranglement du taux d’usure, et ce, malgré une solvabilité avérée de ces emprunteurs », ajoute-t-il.

Sans mesures correctives, nous pourrions rapidement déchanter après ces bons résultats de reprise à cause d’une forte baisse de la demande et une raréfaction de l’offre. Il convient une nouvelle fois d’avoir une bonne analyse des résultats, car cette réalité cache de grosses difficultés. « Il faut absolument prendre des mesures correctives dès à présent afin de libérer l’accès au crédit et préparer un plan de relance, sans quoi la rentrée de septembre risquerait d’être difficile à vivre pour l’ensemble des acteurs du marché immobilier, de l’acheteur, au vendeur en passant par les professionnels du secteur et avoir de lourdes conséquences sur le marché de l’emploi et la santé économique du pays », conclut Philippe Taboret.

Nous observons une forte hausse des barèmes affichés par les banques sur 25 ans, alors qu’ils baissent sur 20 ans. Cette dynamique permet aux banques d’attirer les meilleurs clients, en capacité d’emprunter sur de plus courtes durées et avec un meilleur apport

Nous observons une forte hausse des barèmes affichés par les banques sur 25 ans, alors qu’ils baissent sur 20 ans. Cette dynamique permet aux banques d’attirer les meilleurs clients, en capacité d’emprunter sur de plus courtes durées et avec un meilleur apport

Votre avis

Votre avis