Crédit immobilier et reconfinement : « L’accès à l’emprunt va encore se durcir pour les primo-accédants», Sylvain Lefèvre

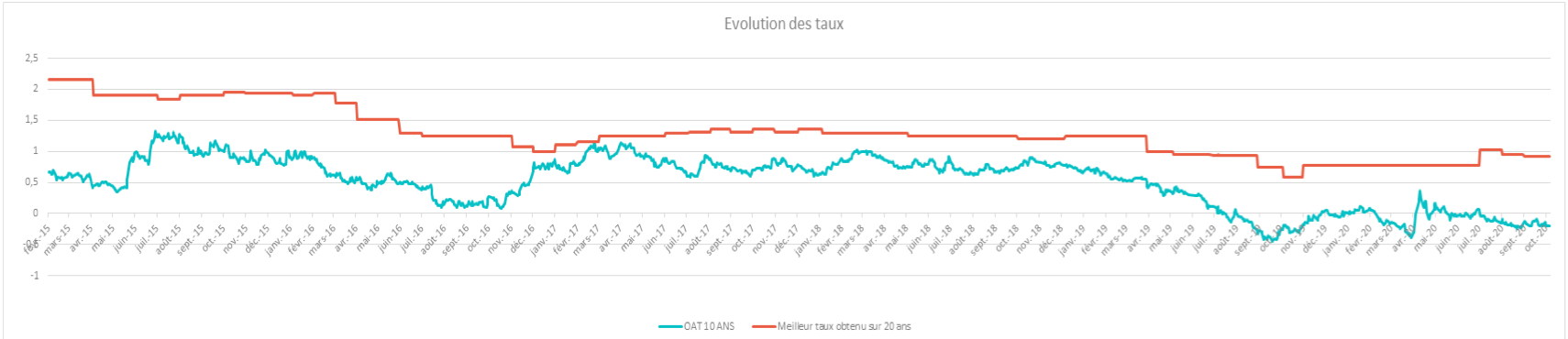

Le dernier Baromètre de la Centrale de Financement fait état d’une baisse des taux de crédit au mois de novembre et ce, sur l’ensemble des durées d’emprunt. Malgré cette bonne nouvelle pour les emprunteurs, le secteur immobilier reste particulièrement contraint par les nouvelles mesures sanitaires.

© adobestock

Une pause forcée qui pousse les acteurs du secteur à repenser leurs modèles d’organisation

Selon La Centrale de Financement, l’ensemble de la filière doit composer avec une baisse générale du volume d’affaires en cours, d’environ 20% par rapport au début du mois de mars 2020.

« Les acteurs de la filière sont donc plus affaiblis qu’au moment de la première vague épidémique. Pour autant, ils se sont adaptés à un nouveau mode de fonctionnement, à une organisation centrée sur le digital afin de maintenir une véritable dynamique de marché. Celui-ci sera donc probablement un peu plus fluide et réactif que lors de la première vague. Il n’y aura pas de véritable coup d’arrêt. », déclare Sylvain Lefèvre, président de La Centrale de Financement.

Le reconfinement constitue également une période propice à consacrer aux clients dont les prêts ont déjà été contractés et qui se trouvent, aujourd’hui, en situation de pertes de revenus.

« La Centrale de Financement est donc très attentive et à l’écoute de ses clients pour les accompagner et les aider à faire face à cette période délicate. De nombreuses solutions et dispoShare Nowsitifs peuvent être mis en place, en fonction de la situation de l’emprunteur fragilisé : report d’échéance, solutions alternatives et complémentaires de financement (regroupements de crédits pour alléger les charges) », précise Sylvain Lefèvre.

Une période de turbulences pour l’offre et la demande de biens immobiliers

Pour les ménages qui s’apprêtaient à vendre pour acheter, la prudence sera probablement de mise, avec pour effet l’accélération du mouvement de retrait des biens en vente sur le marché. De nombreux projets immobiliers devraient donc être différés voire annulés, sur toute la durée du reconfinement. La demande de biens immobiliers devrait également diminuer, notamment dans les grandes villes, au profit d’une augmentation des intentions d’achat dans des villes plus petites, mais permettant d’acquérir une maison avec un espace vert.

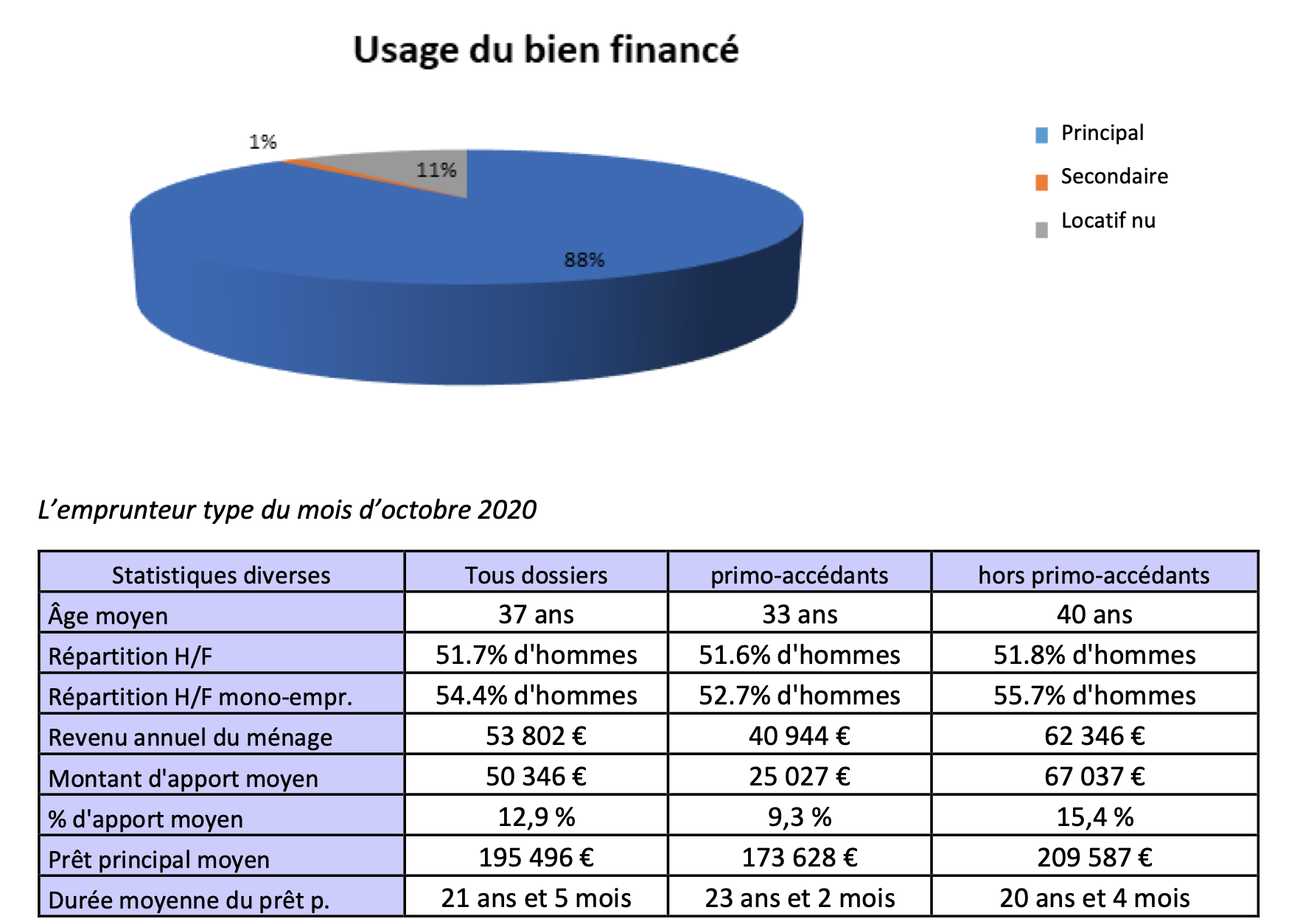

« Nous prévoyons une augmentation de l’ordre de 10% des intentions d’achat pour ce type de biens. En parallèle, l’accès à l’emprunt devrait se durcir encore davantage pour les primo-accédants, déjà fragilisés par la première vague. Ceux-ci risquent de retrouver une part de chômage partiel, et donc des difficultés de financement, ou malheureusement de perdre leur travail… », ajoute Sylvain Lefèvre.

Novembre 2020 : un mois particulièrement favorable à l’emprunt, malgré le contexte !

Dans ce contexte de reprise épidémique, les banques anticipent les objectifs à atteindre pour l’année 2021 en favorisant dès maintenant la constitution de leurs stocks d’affaires en cours. Cela se traduit par une baisse générale des taux pratiqués, sur l’ensemble des durées de prêt. Ainsi, avec les taux annoncés en novembre 2020, un emprunteur contractant un prêt d’un montant de 180 000€ sur 25 ans à 1,39%, verra sa mensualité s’élever à 710.64 euros pour un coût total de crédit de 33 192 euros.

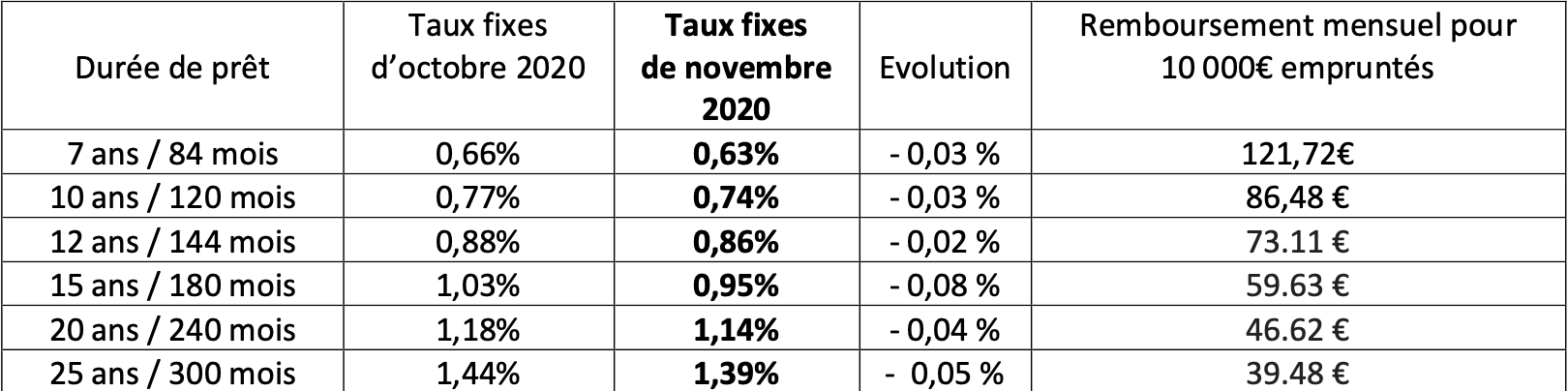

Les taux immobiliers moyens de novembre 2020 par durée d’emprunt

Les conditions de taux généralement constatées sont en baisse de 0.04%, en moyenne, toutes durées de prêt confondues. Dans le détail : pour les prêts sur 7 et 10 ans, les taux de crédit ont diminué de 0,03%, par rapport au mois précédent, et de 0.02% pour les prêts sur 12 ans. Les diminutions de taux de crédit les plus significatives s’observent principalement sur les prêts d’une durée de 15 à 25 ans, avec une baisse respective de 0.08% pour un emprunt sur 15 ans, de 0.04% sur un prêt à 20 ans et de 0.05% pour un emprunt d’une durée de 25 ans.

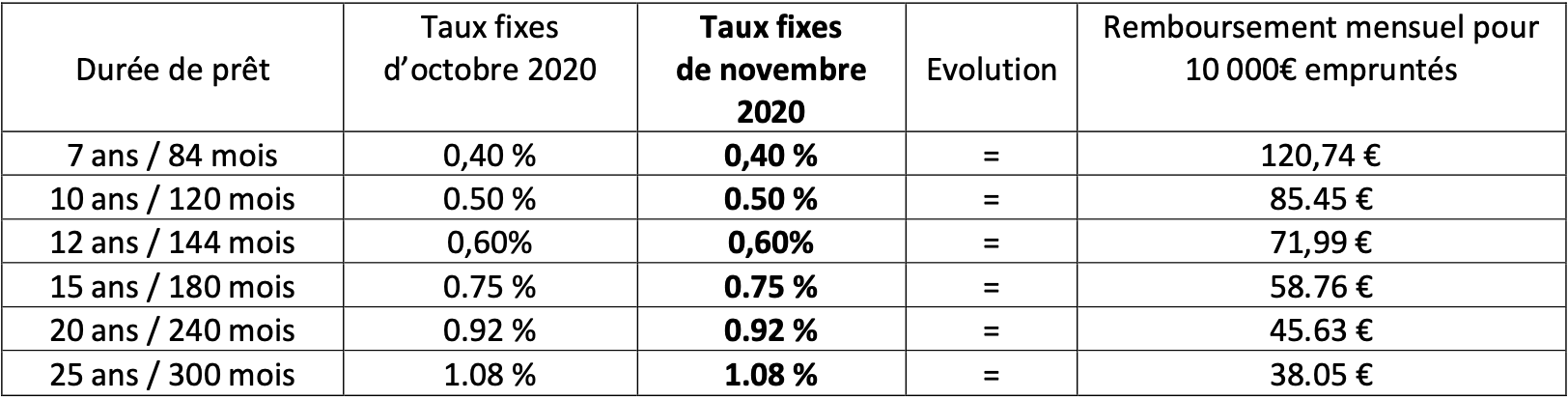

Les meilleurs taux immobiliers de novembre 2020 par durée d’emprunt

Les meilleurs taux du mois de novembre sont stables et identiques à ceux du mois précédent.

Profil des emprunteurs ayant réalisé leur projet en octobre 2020

Les acteurs de la filière sont donc plus affaiblis qu’au moment de la première vague épidémique. Pour autant, ils se sont adaptés à un nouveau mode de fonctionnement, à une organisation centrée sur le digital afin de maintenir une véritable dynamique de marché. Celui-ci sera donc probablement un peu plus fluide et réactif que lors de la première vague. Il n’y aura pas de véritable coup d’arrêt.

Votre avis

Votre avis