Crédit immobilier : Emprunter sans CDI, c’est toujours mission impossible !

Crise sanitaire oblige, les CDD, intermittents et autres emprunteurs hors CDI ont de plus en plus de mal à décrocher un crédit. Les résultat d’une étude du courtier VousFinancer.

© adobestock

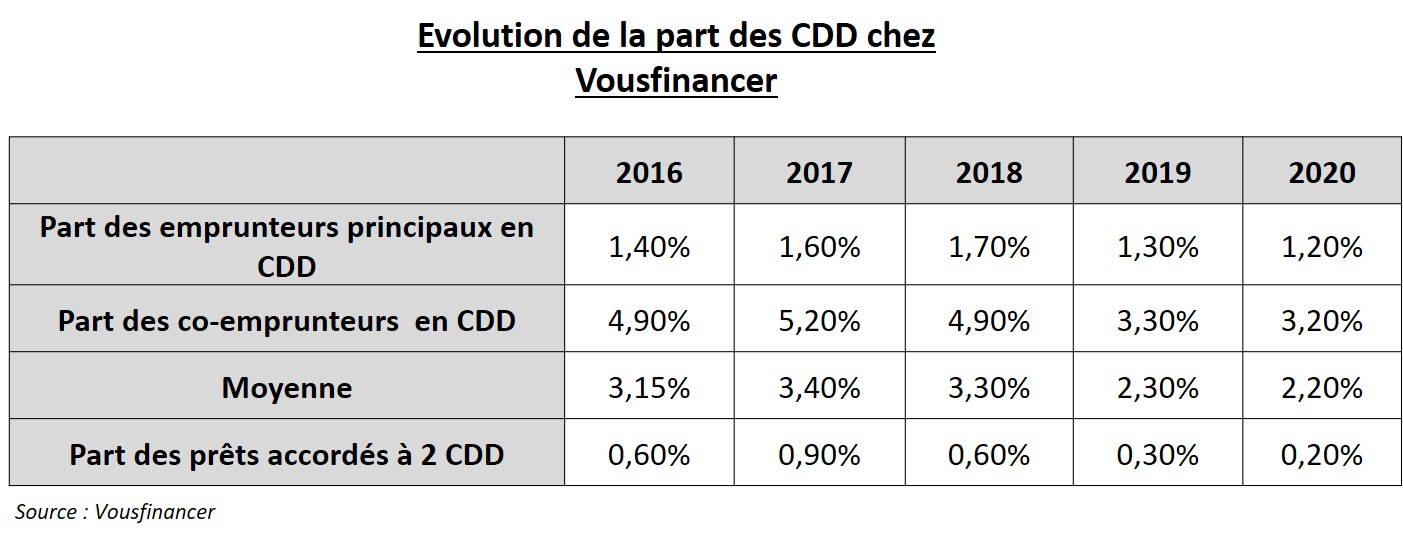

12% des recrutés sont CDD mais seulement 1,2 % des emprunteurs

En 2020, comme on pouvait le pressentir dans le contexte de durcissement des conditions d’octroi de crédit en lien avec les recommandations du HCSF, la part des emprunteurs en CDD, a encore régressé : chez Vousfinancer, seul 1,2 % des emprunteurs étaient en CDD en 2020 contre 1,3 % en 2019 et 1,7 % en 2017. Un chiffre bien loin de la réalité du marché du travail en France puisque 87 % des embauches se font en CDD. Et même si au total seuls 12 % des employés en France sont en CDD, ils sont sous représentés parmi les emprunteurs en raison de deux freins majeurs pour les banques : 85 % des CDD sont signés sur des durées inférieures à un mois (contre 57 % en 1998), et seuls 1 CDD sur 5 devient un CDI au bout d’un an contre un sur 2 en 1982 (source : France Stratégie).

Pour emprunter à deux, mieux vaut avoir un conjoint en CDI

« Paradoxalement, alors que les taux n’ont cessé de baisser ces dernières années, l’accès au crédit des CDD s’est dégradé, en particulier depuis 2 ans. Les taux historiquement bas ne permettant pas de couvrir le coût du risque, ils pénalisent finalement ceux qui voudraient emprunter avec un dossier ‘hors norme’… En outre, en 2020, la crise sanitaire a davantage touché tout un pan de l’économie – le tourisme, la restauration ou l’évènementiel – très employeur de CDD, ce qui rend ce type d’emprunteur fragilisé encore plus risqué pour les banques actuellement », analyse Julie Bachet, directrice générale du courtier Vousfinancer.

Lorsqu’il y a deux emprunteurs, la part des CDD est légèrement plus élevée chez les co-emprunteurs qui bénéficient du fait qu’ils empruntent avec une personne en CDI. Ainsi 3,2 % des co-emprunteurs sont en CDD (79 % sont tout de même en CDI), un chiffre également en baisse (4,90 % en 2018). Les prêts accordés à deux CDD sont quasiment une exception, puisque 0,2 % des emprunteurs seulement sont concernés !

Crédit immobilier : Zoom sur les CDI au chômage partiel

« Il est possible de financer des emprunteurs au chômage partiel, au cas par cas, s’ils ont de l’ancienneté professionnelle et de l’épargne de précaution mais cela dépend aussi du secteur d’activité dans lequel ils travaillent. Si c’est dans un secteur très touché par la crise, la banque refusera. En outre, les banques essaient de déceler s’il s’agit d’un chômage partiel temporaire ou si cela traduit une réelle difficulté financière de l’entreprise « , explique Sandrine Allonier, directrice des études de Vousfinancer.

Cela varie aussi beaucoup d’une banque à l’autre. Certaines acceptent quand même de prendre le salaire à taux plein si l’emprunteur a suffisamment d’ancienneté, alors que d’autres tiennent compte de la baisse de revenus liée au chômage partiel. D’autres encore demandent que l’emprunteur ne soit plus au chômage partiel depuis au moins un mois au moment de la demande de crédit pour l’accorder…

« Dans le contexte économique actuel, les banques ont plus que jamais besoin d’avoir de la visibilité sur la pérennité et la régularité des revenus qui permettront à l’emprunteur de rembourser son crédit. C’est pourquoi elles sont très attentives au secteur d’activité, mais aussi à l’employabilité de l’emprunteur c’est-à-dire sa capacité à retrouver rapidement un emploi dans sa branche ou son domaine de compétence. Actuellement, être au chômage partiel peut être un frein pour certaines banques car se pose la question de l’avenir de l’emprunteur lorsque le dispositif de soutien du gouvernement prendra fin » complète Julie Bachet.

Compliqué aussi l’accès au crédit des travailleurs non-salariés (TNS)

Parmi les autres catégories minoritaires chez les emprunteurs, on trouve également les TNS (travailleurs non-salariés : auto-entrepreneurs, chef d’entreprise, artisans commerçants et professions libérales) mieux représentés que les CDD, dès lors qu’ils ont 3 ans de bilan, avec un léger rebond : 6 % des emprunteurs sont des indépendants, (contre 5,1 % en 2019 et 6 % en 2018), alors que les retraités ont diminué (2 % des emprunteurs seuls, contre 3,3 % en 2019). Cette hausse des TNS peut s’expliquer par le fait que les professions libérales – médicales notamment – qui n’ont pas ces difficultés à emprunter, ont été plus nombreuses à le faire…

Difficiles de financer les profils hors CDI, mais pas impossible !

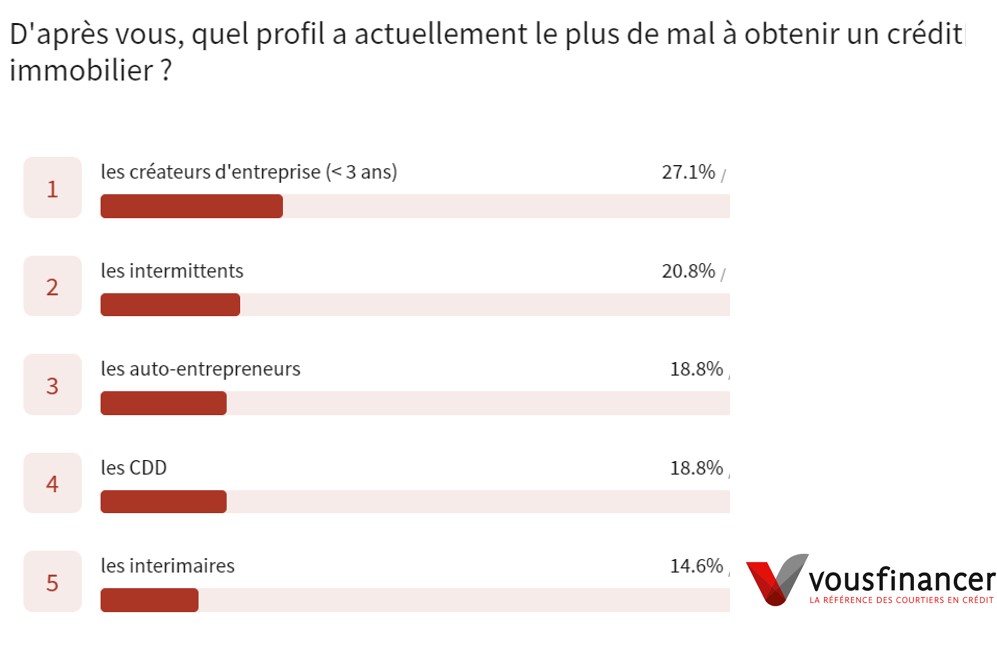

63 % des courtiers Vousfinancer ont le sentiment qu’en 2021, dans le contexte actuel, les banques sont encore plus réticentes à financer des profils « hors CDI » que ces dernières années. 27 % jugent qu’il n’y a pas dévolution et que c’est aussi compliqué qu’avant. Seuls 10 % trouvent qu’en ce début d’année, les banques acceptent de financer quelques-uns de ces profils, sous conditions. S’il est globalement jugé plus compliqué de financer cette année les profils « hors CDI », il existe toutefois des différences importantes le statut des emprunteurs.

Selon les agences Vousfinancer, les créateurs d’entreprise (27 % des réponses), les intermittents du spectacle (21 %) et les auto-entrepreneurs à égalité avec les CDD (19 %), sont les dossiers les plus complexes à financer actuellement : « Il était déjà compliqué de financer les créateurs d’entreprises ces dernières années, car, les banques demandent 3 ans de bilan, mais dans le contexte actuel d’incertitudes économiques, dans certains secteurs comme l’événementiel, le tourisme, la restauration, c’est l’ensemble des entrepreneurs, même avec un historique, qu’on ne parvient plus à financer… Le mieux dans ces cas-là est souvent de s’adresser à la banque qui détient les comptes professionnels car elle connait mieux le profil de son client et la gestion qu’il fait de ses comptes et sera davantage encline à le financer », explique Sandrine Allonier.

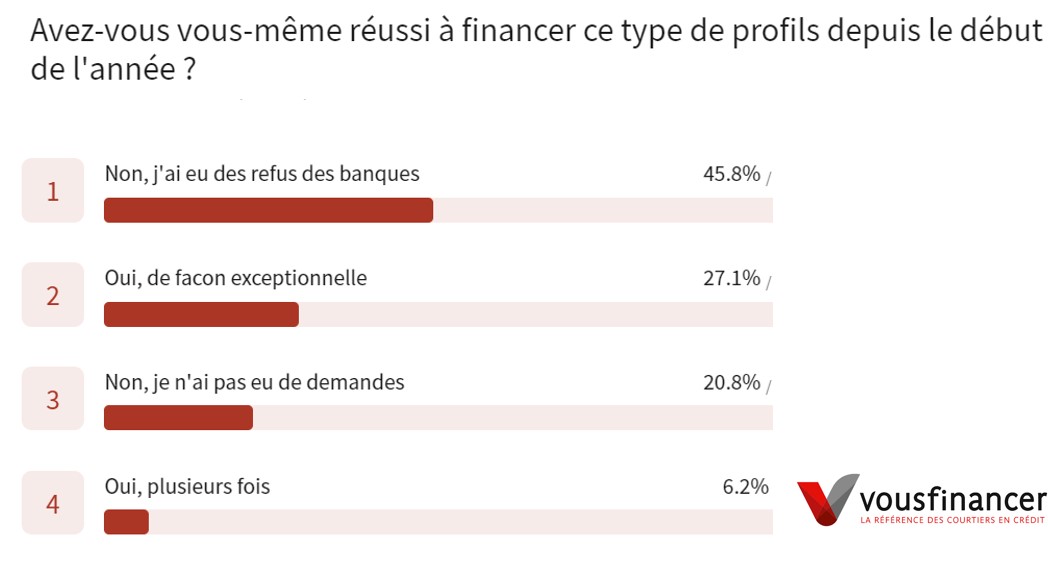

Près de la moitié des agences (46 %) disent avoir eu des refus des banques sur ces profils (contre 31 % des répondants en 2019). A l’inverse, seuls 6 % des agences déclarent avoir réussi à financer plusieurs fois ces profils cette année contre 10 % en 2019… Elles sont un peu moins d’un tiers à y parvenir de façon exceptionnelle, un chiffre stable !

« En tant que courtier, nous avons identifié les banques les plus enclines à financer certains profils d’emprunteurs ‘hors CDI’ en fonction de leurs spécificités. Certains établissements sont par exemple plus spécialisés dans les intermittents du spectacle, d’autres ont l’habitude d’analyser les dossiers des entrepreneurs, ce qui facilite l’obtention d’un crédit pour ces profils. En outre, le fait que nous leur amenions en parallèle des volumes de dossiers plus classiques et de qualité nous aide souvent à obtenir un accord sur un profil plus compliqué… C’est aussi cela l’avantage de passer par un courtier », conclut Julie Bachet.

Il était déjà compliqué de financer les créateurs d’entreprises ces dernières années, car, les banques demandent 3 ans de bilan, mais dans le contexte actuel d’incertitudes économiques, dans certains secteurs comme l’événementiel, le tourisme, la restauration, c’est l’ensemble des entrepreneurs, même avec un historique, qu’on ne parvient plus à financer…

Il était déjà compliqué de financer les créateurs d’entreprises ces dernières années, car, les banques demandent 3 ans de bilan, mais dans le contexte actuel d’incertitudes économiques, dans certains secteurs comme l’événementiel, le tourisme, la restauration, c’est l’ensemble des entrepreneurs, même avec un historique, qu’on ne parvient plus à financer…

Votre avis

Votre avis