Crédit immobilier : Les nouvelles règles du HCSF excluent du marché 10 à 15% des primo-accédants

Est-il facile d’emprunter début 2022 ? Cafpi fait le point sur les conditions d’accès au crédit des différents profils d’emprunteurs.

© adobestock

Malgré deux ans de crise sanitaire et l’évolution des conditions d’accès au crédit immobilier en 2021, le marché immobilier a une nouvelle fois montré sa résilience. Attirés par CAFPI, notamment du fait de l’expertise des entrepreneurs-courtiers et de l’étendue des partenariats bancaires, les primo-accédants sont toujours majoritaires à 66 %. Cependant, la part des investisseurs locatifs continue de chuter, passant de 15 à 12 % de 2019 à 2021. « La modification du mode de prise en compte des revenus locatifs dans le calcul du taux d’endettement a contribué à réduire la capacité d’emprunt des investisseurs privés », commente Olivier Lendrevie, Président de CAFPI.

Les acquisitions immobilières ont représenté 89,4 % des dossiers montés par CAFPI, tandis que les dossiers de rachat de crédits externes représentaient 10,6 %. « En 2019, les rachats de crédits représentaient 14,4 % de nos dossiers, preuve qu’il est toujours possible de réaliser des économies sur son crédit existant. Et ce, même si le niveau très bas des taux de ces 3 dernières années a pu diminuer ces opportunités » poursuit-il.

Primo-accédants

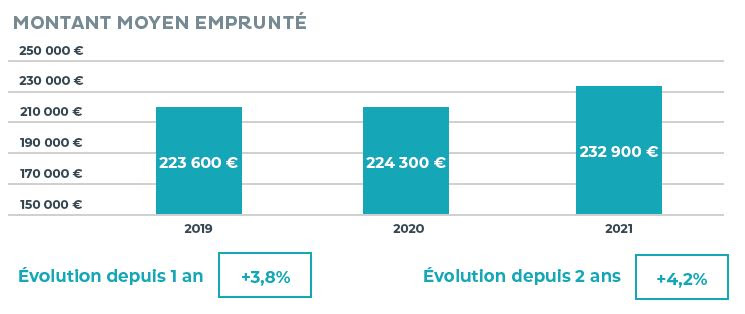

On observe que depuis 2019, le montant moyen emprunté par les primo-accédants a augmenté de 4,2% pour atteindre en moyenne 232 900 € en 2021. Cette augmentation de l’enveloppe allouée au projet immobilier s’aligne sur la hausse des prix, causée par une offre limitée, une demande forte et des taux bas.

Autre conséquence des prix de l’immobilier : l’augmentation du revenu annuel nécessaire pour l’achat d’un bien quand on est primo-accédant. En 2021, un emprunteur seul gagne en moyenne 32 096 € en 2021 (+2,9 % par rapport à 2019) et un couple 55 489 € (+3,6 % par rapport à 2019). Le taux d’apport connaît lui aussi une hausse, passant de 16,5 % en 2021 contre 15 % en 2019. « Ces augmentations traduisent la tension sur les prix des biens ainsi qu’un resserrement des critères d’octroi des banques », explique Olivier Lendrevie.

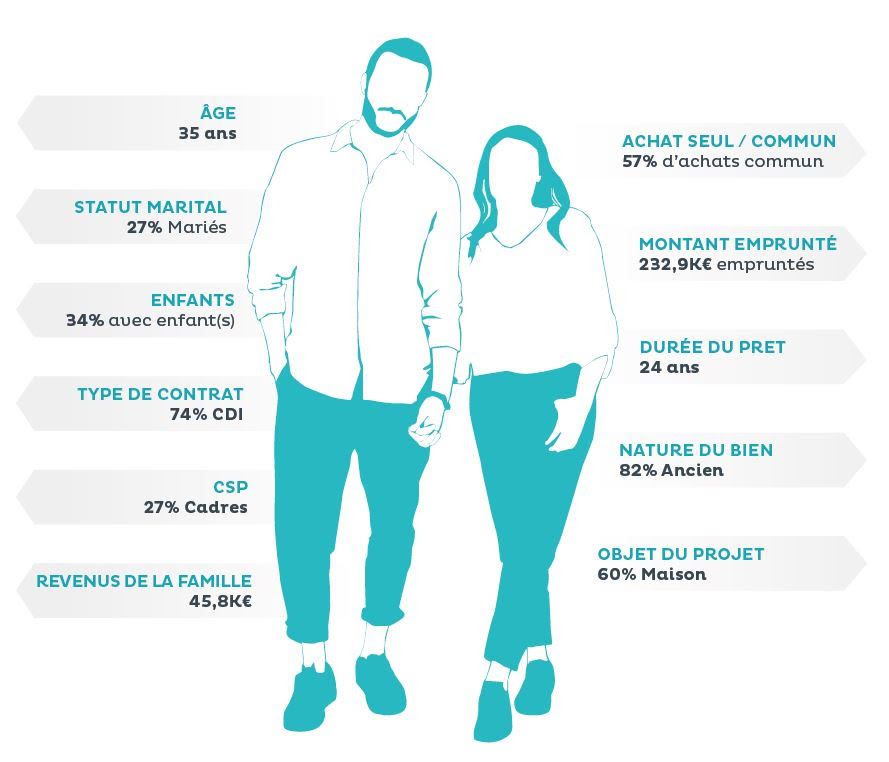

On peut alors dresser un portrait-robot de l’emprunteur primo-accédant en 2021 : 35 ans, en CDI (74% des clients), achète dans l’ancien (82 %) et emprunte environ 233 000€ sur 25 ans (+4,2 % en 2 ans).

Accédants

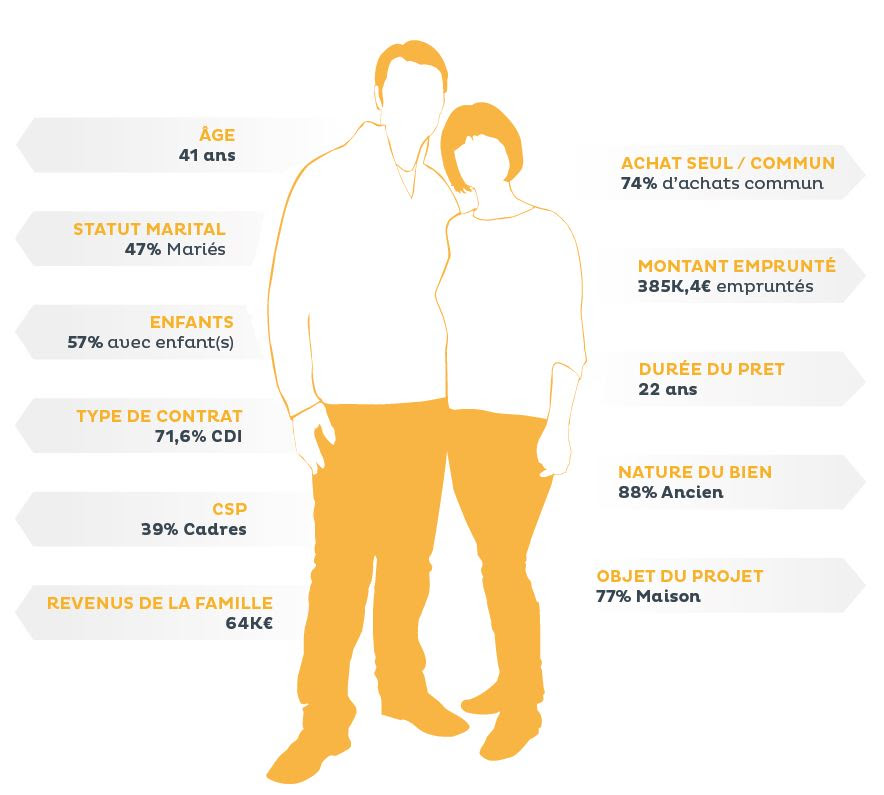

Les accédants subissent la hausse des prix de l’immobilier depuis 2019, avec une augmentation significative de 8,6 % du montant moyen emprunté, soit 385 400€ en 2021. Conséquence directe : leur endettement moyen passe de 5,83 années de revenus en 2019 à 6,14 années de leurs revenus nets en 2021, soit 113 jours de plus.

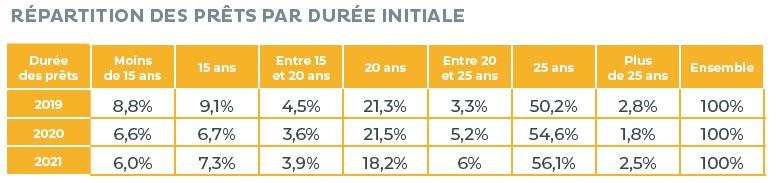

Devant ces nouvelles données, on emprunte plus longtemps : 58,6 % des accédants empruntent sur 25 ans ou plus, alors qu’ils n’étaient que 53 % dans ce cas en 2019. Soit une durée initiale de prêt qui s’est allongée de 9 mois. « Les normes HCSF plafonnant les mensualités à 35% des revenus nets contraignent les emprunteurs à échelonner leur crédit sur une durée plus longue », commente Olivier Lendrevie, président de CAFPI.

Investisseurs locatifs

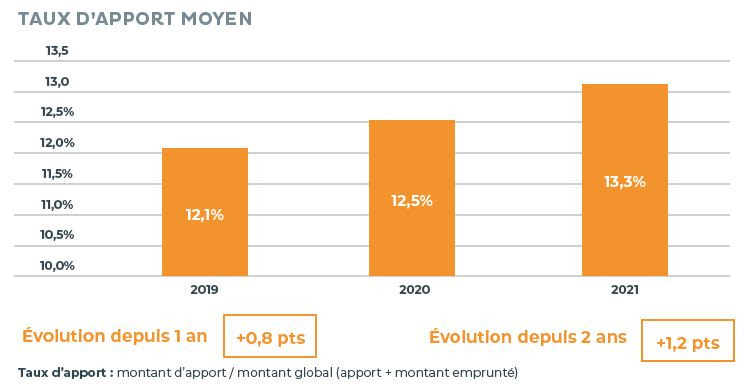

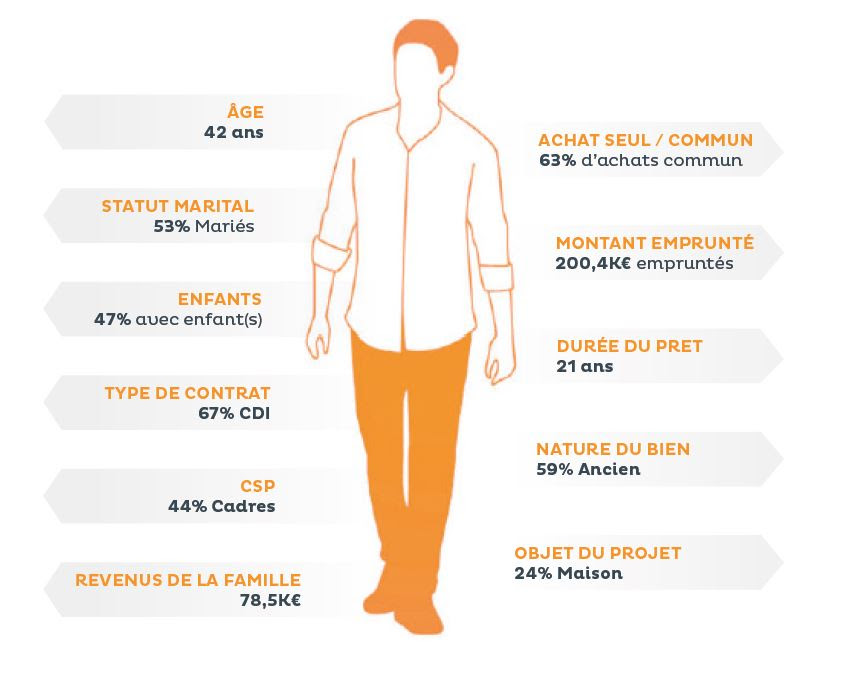

Du côté des investisseurs locatifs, on observe la même tendance de l’influence du durcissement des banques. Le taux d’apport est passé de 12,1 % en 2019 à 13,3 % en 2021 et le revenu annuel moyen par famille a augmenté de 5,4 % en 2 ans, atteignant ainsi 78 500 € en 2021. « Lorsqu’il emprunte, l’investisseur privé a vu la durée de son prêt s’allonger de 9 mois entre 2019 et 2021 », ajoute Olivier Lendrevie.

Des taux qui devraient rester attractifs en 2022… mais pour qui ?

« En 2022, compte tenu des excédents de liquidité très importants des banques françaises et du taux directeur toujours négatif de la BCE, nous anticipons que les taux de crédit resteront à un niveau historiquement bas : une aubaine pour les porteurs de projets immobiliers », analyse Olivier Lendrevie. Les prix de l’immobilier, quant à eux, devraient rester soutenus, en raison des taux bas et d’un déficit croissant de l’offre de logements neufs.

Les règles du HCSF, devenues obligatoires le 1er janvier 2022, contribuent à exclure du marché du crédit certains ménages, les primo-accédants tout particulièrement. « Nous estimons que 10 à 15% des primo-accédants sont aujourd’hui amenés à revoir leurs projets, alors qu’ils auraient pu être financés avant l’instauration de ces règles. Cela se traduira par la sollicitation des proches pour constituer leur apport personnel, une baisse du prix d’acquisition du bien ou un report de leur projet, en vue de se créer un patrimoine plus conséquent. Bien préparer sa demande de financement n’a jamais été aussi important », conclut-il.

Votre avis

Votre avis