Baromètre les prix immobiliers (LPI) : « Le marché de l’ancien s’enfonce dans la récession », Michel Mouillart

La hausse des prix des logements anciens se poursuit en Province (+ 5.2 % sur un an), alors que la baisse se renforce dans 58 % des villes franciliennes. Et sur un marché de l’ancien en récession, les marges de négociation progressent encore. Ce qu’il faut retenir du baromètre des prix immobiliers de mai 2023 analysant les chiffres à fin avril.

© adobestock

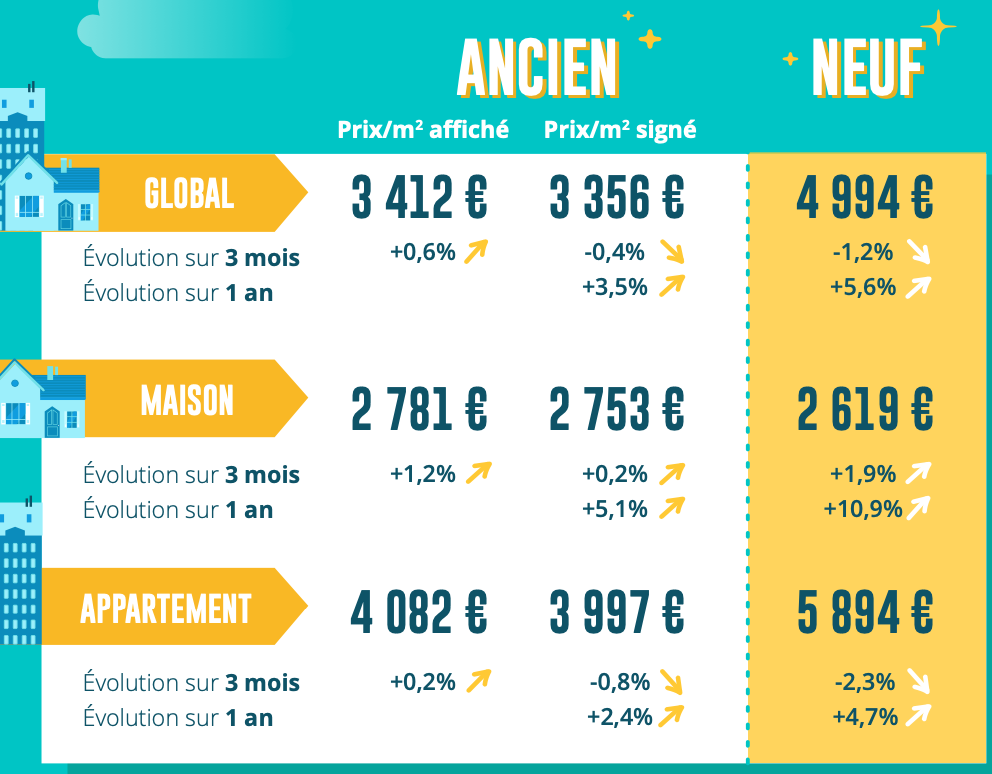

Une hausse des prix de l’ancien moins vive : +3,5% sur un an

Habituellement, durant les mois d’hiver, les prix des logements anciens reculent : de l’ordre de 2.2 % par rapport aux mois d’automne. Puis, avec le rebond de la demande qui accompagne le retour du printemps, les prix se ressaisissent. Cette année encore, la courbe des prix s’est affaiblie : mais le repli (- 0.4 % à fin avril, en glissement trimestriel selon le baromètre LPI de mai 2023) a été moins marqué qu’en longue période. Et avec l’embellie saisonnière de la demande, sur un marché qui s’enfonce néanmoins dans la récession, les prix affichés ont rebondi (+ 0.6 % à fin avril, en glissement trimestriel) après plusieurs mois de baisse. Ainsi, sur un an, les prix de l’ancien progressent de 3.5 % (contre + 4.6 % en 2022).

Dans ce paysage, les prix des maisons poursuivent leur progression rapide, au rythme de 5.1 % sur un an. L’insuffisance générale de l’offre et le déplacement de la demande vers des villes petites et moyennes où les prix sont plus accessibles compte tenu du niveau des apports personnels exigés continuent à alimenter la hausse des prix : sur le seul mois d’avril, les prix ont bondi de 4.6 % après les hésitations de l’hiver. D’ailleurs, les prix affichés ont augmenté de 1.2 % au cours des trois derniers mois.

En revanche, la courbe des prix des appartements ralentit toujours. Au cours des trois derniers mois, le recul des prix reste néanmoins contenu (- 0.8 % à fin avril, en glissement trimestriel), à un rythme qui s’atténue au fil des mois : mais si la tendance baissière se confirme en Ile de France, les tensions persistent en Province et dans la plupart des villes la hausse des prix s’y renforce. En outre, les prix affichés progressent de 0.2 % en trimestre glissant, après avoir reculé de 1.4 % durant les mois précédents. Aussi le niveau annuel des prix progresse de 2.4 % sur un an (contre + 4.1 % en 2022).

Augmentation rapide du prix des maisons neuves

La hausse des prix des logements neufs est toujours très rapide (+ 5.6 % sur un an, en niveau annuel glissant). Sur des marchés de pénurie, les tensions sur les prix persistent, alimentées par l’évolution des coûts de la construction et le poids de contraintes environnementales qui pèsent sur le niveau de l’offre nouvelle.

Les prix des maisons progressent très rapidement (+ 10.9 % sur un an), en dépit d’un recul marqué des ventes, comme jamais par le passé. En outre, au cours des trois derniers mois, la hausse des prix s’est poursuivie (+ 1.9 % sur le trimestre) : déjà pendant l’hiver la hausse n’avait pas marqué le pas, comme souvent, ni même amorcé un repli.

En revanche, le ralentissement de la hausse constaté durant l’automne dernier se renforce sur les prix des appartements (+ 4.7 % sur un an, contre + 5.2 % en 2022) : le blocage du marché de la revente de logements anciens affecte particulièrement les ventes des promoteurs qui chutent lourdement, car ne pas revendre un logement ancien signifie souvent l’abandon du projet d’achat d’un logement neuf. Face à une demande en panne, le recul des prix est marqué (- 2.3 % sur trois mois) : si l’affaiblissement des prix des appartements est fréquent au début du printemps, cette année la baisse est plus prononcée.

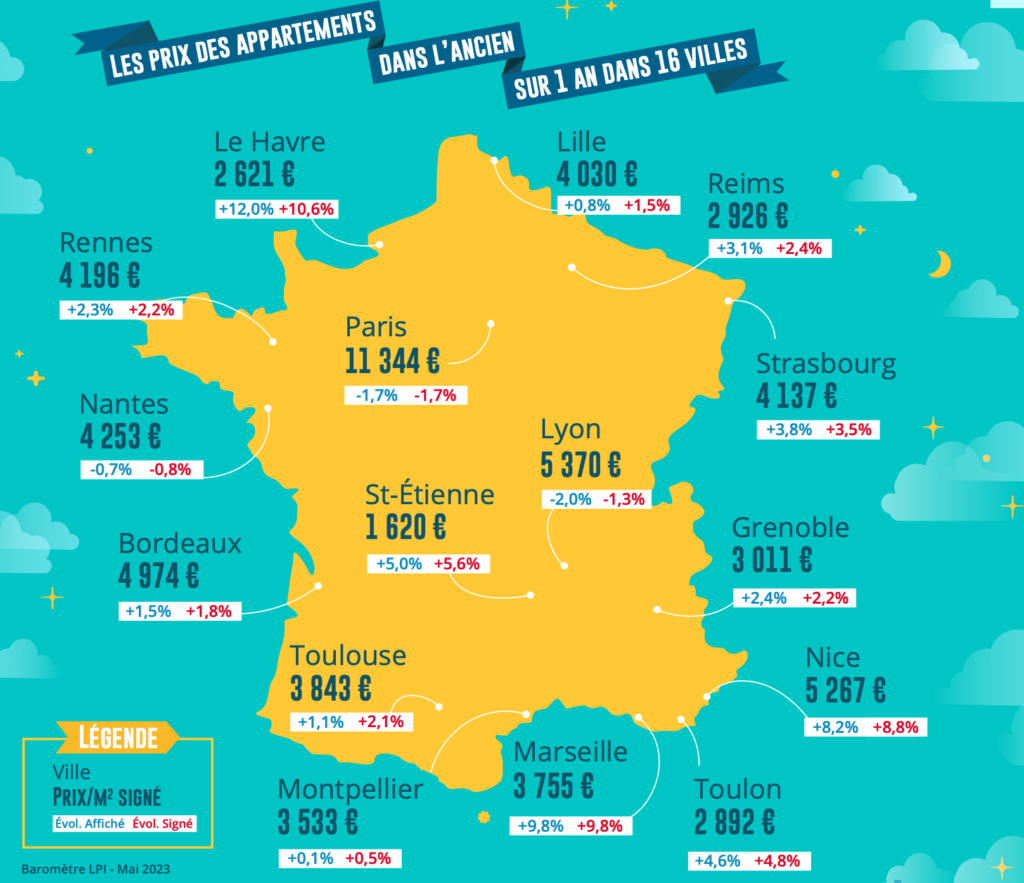

Poursuite de la hausse des prix de l’ancien en province

En Province, les hausses des prix des appartements anciens sont d’au moins 10 % sur un an en avril dans 23 % des villes (au moins 6 % dans 40 % des villes) : comme à Annecy, Brest, Clermont-Ferrand, Le Havre, Le Mans, Nîmes ou Perpignan, par exemple. Presque partout, l’augmentation se maintient et très souvent se renforce au fil des mois : d’ailleurs, les prix continuent à progresser dans 81 % des villes de plus de 40 000 habitants.

En revanche, en avril, les prix reculent en Ile de France dans 58 % des villes (contre seulement 19 % en Province) où leur niveau est devenu inaccessible pour une large part de la demande contrainte par les exigences d’un apport personnel élevé : en moyenne, sur un an, la baisse est maintenant de 0.5 %, alors qu’en Province l’augmentation est en moyenne de 5.2 %. Et le ralentissement ou la baisse se renforce au fil des mois. Les prix reculent d’ailleurs dans la quasi-totalité des villes où les prix excèdent 5 000 €/m2 : le recul est alors de 1.2 %, en moyenne. Et lorsque les prix reculent, ce sont plus de 71 % des habitants des villes de plus de 40 000 habitants (35 % de l’ensemble de la population francilienne) qui sont concernés par une baisse qui de fait peut sembler générale.

Bien sûr, les marchés de Province sont très différents entre eux, d’un département à l’autre : entre des départements peu chers (Allier, Cantal, Corrèze ou Orne à 1 500 €/m2 en moyenne) où les prix s’élèvent de plus de 7 % sur un an ; et les départements avec des prix plus « franciliens » où la hausse n’excède plus 1 à 2 % au mieux (comme la Gironde, à près de 4 400 €/m2). Bien sûr, dans certains départements peu chers et particulièrement malmenés par la conjoncture, les prix peuvent ne progresser que lentement, si la demande y est désargentée : comme par exemple en Haute Marne ou dans l’Indre.

Stabilité des écarts de prix entre les métropoles sur fond de récession

Entre les métropoles les moins chères (Brest, Grand Nancy ou Rouen Normandie) avec des prix au m2 de l’ordre de 2 500 € pour les appartements anciens et celle du Grand Paris, l’écart de prix reste de 1 à 3 depuis plusieurs années, en dépit d’évolutions très souvent constatées. En revanche, il se réduit sensiblement, de 1 à 2 si la comparaison se fait avec les métropoles de Lyon et Nice, voire de Bordeaux. Les différences de prix sont alors à l’image du potentiel de développement économique des territoires et surtout des niveaux de revenus des ménages résidents, même si elles ne reflètent généralement que faiblement la qualité de vie qui y est constatée.

En outre, avec l’accentuation de la récession et la réduction de l’offre de biens disponibles à la vente, les déséquilibres de marché se sont partout renforcés. La hausse des prix des appartements reste soutenue (de l’ordre de 4 % sur un an) sur les espaces métropolitains de Grenoble, Rennes ou Rouen : en revanche, elle ralentit sur Lille et sur Lyon (voire sur Strasbourg) avec une hausse qui n’est plus que de 2 à 3 %.

Par contre, elle se stabilise à haut niveau (7 à 8 %) sur les métropoles de Marseille et de Nice : s’affichant même à 11.5 % sur Brest Métropole, où l’offre est notoirement insuffisante au regard des projets de développement économique du territoire. Ailleurs la progression des prix reste modeste (de 1 à 2 %), avec parfois un léger recul (les métropoles de Montpellier et de Nancy).

En ce qui concerne les prix des maisons, l’écart n’est que de 1 à 2 entre, d’une part, les métropoles de Brest, du Grand Nancy, de Lille ou de Rouen Normandie et, d’autre part, celle du Grand Paris.

Dans la plupart des métropoles, l’augmentation des prix des maisons est souvent plus rapide que celle des appartements. Elle est rapide (de l’ordre de 7 %) sur les métropoles de Grenoble, Lille et Strasbourg : alors que sur celles de Nancy et de Nice, les prix progressent maintenant d’au moins 9 %. Et partout l’insuffisance de l’offre alimente les hausses de prix, alors que la préférence de la demande pour la maison individuelle ne se dément pas (corollaire de la perte d’attractivité de l’habitat collectif), indépendamment des difficultés d’accès au crédit. D’autant que dans la plupart des métropoles, les niveaux de prix pratiqués dans la ville-centre provoquent un déplacement des demandes contraintes par les exigences d’apport personnel vers les communes de la périphérie.

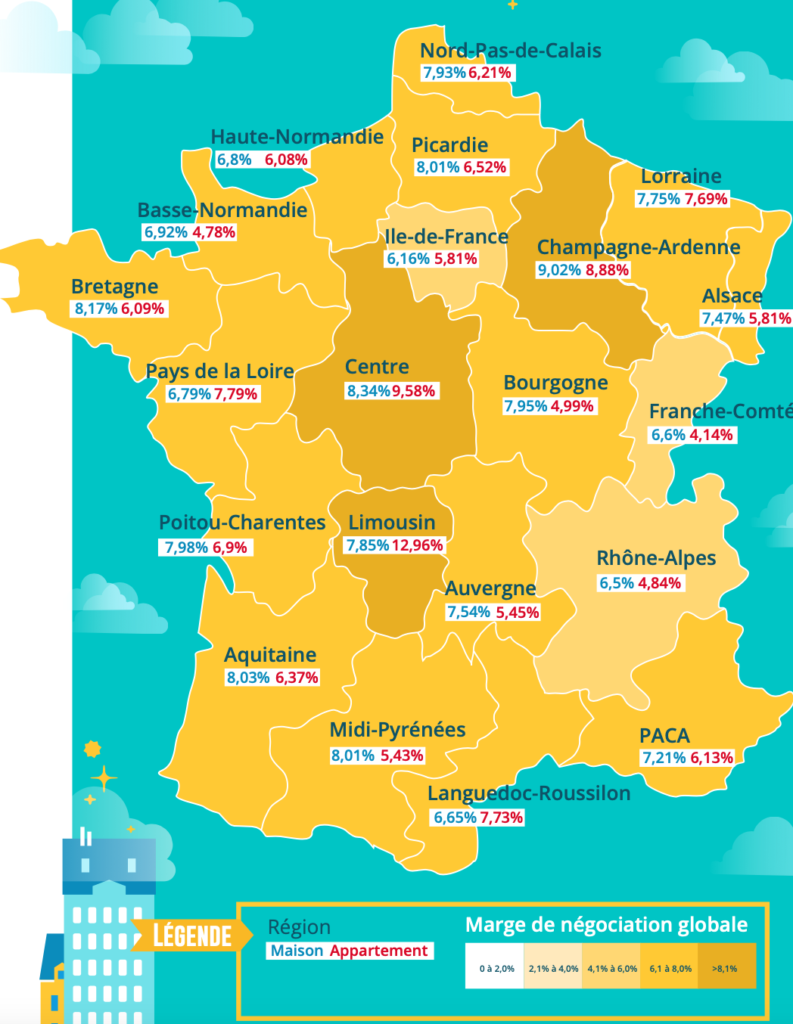

Augmentation des marges de négociation et blocage du marché

L’augmentation des marges de négociation se poursuit. En avril, elles se sont établies à 6.8 % pour l’ensemble du marché (soit 44 % au-dessus de leur moyenne de longue période), en hausse de 63 % sur un an. Une telle évolution se constate aussi bien sur le marché des appartements (+ 55 % sur un an, à 6.0 %) que sur celui des maisons (+ 71 % sur un an, à 7.5 %).

La demande est en effet prise en étau entre la poursuite de l’augmentation des prix des logements anciens et les exigences accrues des banques concernant le niveau de l’apport personnel exigé. Les acheteurs négocient donc pour parvenir à un prix cohérent avec un plan de financement acceptable par la banque, alors que les vendeurs acceptent de baisser les prix affichés pour finaliser plus rapidement leurs transactions, surtout s’ils ont contacté un prêt relais.

Sur un marché devenu de plus en plus visqueux, avec des délais de réalisation des ventes qui s’allongent, l’augmentation des marges et les révisions de prix témoignent de la détérioration du marché de l’ancien, de son blocage progressif. Par exemple, depuis un an, les marges ont le plus progressé sur le marché des grands appartements (5 pièces et plus) : elles ont augmenté de 75 % en moyenne, pour des biens devenus difficiles à revendre (prix élevés, contraintes d’apport personnel très serrées).

Enfin, le niveau des marges reste le plus élevé dans les régions où les prix sont bas (Centre, Champagne-Ardenne, Limousin) : la demande y est malmenée par les pertes de pouvoir d’achat et compte tenu du rationnement du crédit, les ventes supposent une révision des prix affichés : mais en dépit de la faiblesse des prix signés, l’avantage final n’est pas forcément décisif pour l’acheteur.

En revanche, les marges sont souvent les plus faibles dans les régions où les prix restent à (très) haut niveau (Ile de France, Rhône-Alpes) et entravent l’accès au marché, compte tenu du resserrement de l’accès au crédit : la faiblesse des marges y révèle la situation de pénurie d’une offre rarement prête à perdre sur le produit de la vente.

Le marché de l’ancien en récession

Au-delà de courtes embellies constatées parfois, le marché de l’ancien s’enfonce dans la récession. Habituellement, après un mois de mars normalement un des meilleurs de l’année (avec octobre), avril enregistre un léger recul de la demande (- 5.5 % sur un mois, en moyenne et sur longue période). Mais cette année, les mois de février et de mars ont été très mauvais : les plus mauvais de ces 20 dernières années, avec des ventes de 28.5 % inférieures à leur moyenne de longue période. Aussi en avril, le nombre de compromis signés a progressé de 15.0 % sur un mois.

Mais cela ne change rien. La demande est en panne et en avril 2023, les ventes restent inférieures de 14.1 % à leur niveau de longue période. Et l’activité enregistrée au cours du 1er quadrimestre est de 7.7 % inférieure à celle de 2022, pourtant marquée par le déclenchement de la guerre en Ukraine : et de 23.6 % sous celle du 1er quadrimestre 2019, avant la mise en œuvre du rationnement du crédit par la Banque de France.

Ainsi le nombre des logements anciens acquis par des particuliers mesuré en niveau annuel glissant est en baisse de 8.4 %, en glissement annuel. La récession du marché de l’ancien qui s’était amorcée durant l’automne 2021 se renforce donc.

Chute des ventes dans plusieurs régions

En avril, le niveau des ventes mesuré en trimestriel glissant était en recul de 10.6 % France entière (en glissement annuel). Dans plusieurs régions, l’activité s’est repliée au rythme de l’ensemble du marché : en Alsace, en Aquitaine, en Franche Comté, en Ile de France et en Picardie, donc sur des territoires très différents par le niveau des prix pratiqués ou par les clientèles rencontrées.

En outre, la chute du marché a été nettement plus rapide (de l’ordre de 20 %), lorsque la demande a surréagi à la dégradation de la conjoncture et au resserrement de l’accès au crédit, et sur certains territoires au niveau des prix pratiqués : en Basse Normandie, en Bretagne, en Midi-Pyrénées, dans les Pays de la Loire, en PACA et en Rhône-Alpes.

En revanche, dans plusieurs régions (Centre, Haute Normandie, Languedoc-Roussillon, Limousin, Nord-Pas de Calais et Poitou-Charentes), les ventes n’ont que faiblement reculé, se stabilisant même en Auvergne et en Lorraine : les niveaux des prix pratiqués y permettent bien souvent de répondre aux exigences d’un apport personnel élevé.

Enfin, comme cela se constate depuis le début de l’année, les ventes ont progressé de près de 10 % en Bourgogne et en Champagne-Ardenne, après une année 2022 qui avait été très mauvaise.

Votre avis

Votre avis