Observatoire Crédit Logement/CSA : Effondrement de la production de crédits immobiliers au 2ème trimestre 2023

Les hausses des taux d’usure ont favorisé la hausse des taux de crédit immobiliers et la dégradation de la solvabilité des ménages. D’où une accélération de la dégradation de l’activité des marchés immobiliers. Voici ce qu’il faut retenir de l’Observatoire Crédit Logement CSA du 2ème trimestre 2023.

© adobestock

Les hausses des taux d’usure ont favorisé la hausse des taux de crédit immobiliers et la dégradation de la solvabilité des ménages. D’où une accélération de la dégradation de l’activité des marchés immobiliers. Voici ce qu’il faut retenir de l’Observatoire Crédit Logement CSA du 2ème trimestre 2023.

La remontée du taux moyen des prêts immobilier se poursuit

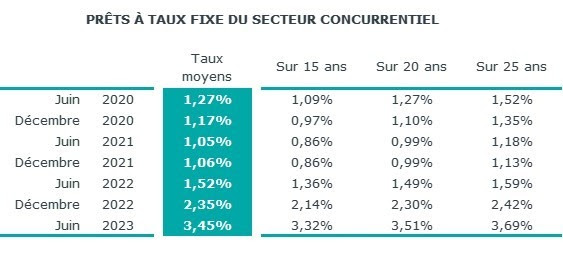

Depuis janvier 2023, le taux moyen a progressé de 18 pdb par mois en moyenne. Si l’augmentation a été rapide au 1er trimestre (+ 23 pdb par mois), exprimant un besoin de rattrapage, la progression mensuelle a ralenti au 2ème trimestre (+ 14 pdb par mois).

La revalorisation du taux d’usure intervenue à compter de janvier, puis sa mensualisation ont permis un ajustement plus rapide du taux des crédits immobiliers face à l’évolution rapide du coût des ressources de financement (taux de refinancement de la BCE, porté à 4% à partir du 21 juin et taux moyen de rémunération des dépôts d’épargne des ménages).

Mais même si la profitabilité des nouveaux crédits ne se dégrade plus depuis le début du printemps, elle ne s’est pas rétablie. La production ne connaît pas de rebond, malgré la mensualisation du taux d’usure.

En juin, le taux moyen atteint 3,45%. Les taux dépassent 3.50% pour les ¾ des emprunteurs sur les prêts immobiliers à 25 ans et pour la moitié d’entre eux sur les prêts à 20 ans.

La durée moyenne des crédits immobiliers ? 20 ans et 9 mois

Au 2ème trimestre 2023, la durée moyenne des prêts accordés était de 249 mois.

L’allongement de la durée des crédits n’est plus suffisant pour compenser les conséquences de la hausse des prix des logements et des taux d’intérêt ou amortir l’impact du niveau des taux d’apport personnel exigés sur les capacités d’emprunt des ménages.

Un ménage qui pouvait emprunter 100 K€ à la fin de 2021, ne peut plus emprunter que 79.5 K€ en juin 2023 en raison de la hausse des taux.

Avec des durées plus longues en juin un ménage peut emprunter 81.5 K€.

L’avantage différentiel associé à l’allongement de la durée et permettant de préserver en partie la capacité d’emprunt n’est plus que de 2 K€ en 2023.

L’impact de l’allongement de la durée moyenne sur la structure de la production marque maintenant le pas. Ainsi en juin 2023, 66.6% des prêts bancaires à l’accession à la propriété ont été octroyés sur une durée comprise entre plus de 20 ans et 25 ans.

Le niveau d’apport personnel progresse moins rapidement

Depuis le début de l’année, les revenus des emprunteurs s’élèvent à un rythme comparable à celui de l’indice des prix à la consommation.

Avec le renforcement des exigences d’un apport personnel plus élevé, la demande se transforme. L’accès au marché devient de plus en plus difficile, aussi bien pour les emprunteurs dont le revenu ne leur permet plus de satisfaire aux exigences de taux d’effort imposées par les autorités de contrôle des banques, que pour les ménages aisés ne pouvant plus disposer d’un apport suffisant au regard des prix pratiqués dans les grandes agglomérations.

Sur un marché qui se transforme, le niveau de l’apport personnel progresse moins rapidement quand le coût des opérations réalisées recule, après plusieurs années de progression rapide.

La baisse de l’activité se renforce dans tous les secteurs de l’immobilier résidentiels

Les revalorisations du taux d’usure intervenues depuis le début de l’année ont facilité un accroissement des taux des crédits immobiliers.

L’offre de crédits n’a cependant pas pu se redresser en raison du relèvement du coût des ressources qui pèse sur les marges des banques. La nouvelle augmentation des taux de la BCE a empêché le rétablissement des taux de profitabilité des nouveaux crédits octroyés.

En revanche, la dégradation de la solvabilité de la demande provoquée par l’augmentation du taux des crédits a eu un impact négatif certain.

Dans ces conditions, le 2nd semestre 2023 est marqué par une dégradation de plus en plus prononcée du marché des crédits immobiliers.

Durant le 1er semestre 2023, la production de crédits a reculé de 46.1% en glissement annuel. Le rythme de la baisse s’est donc accéléré, la baisse étant de 51.2% pour le seul 2ème trimestre. Et au final, la contraction du marché est de 41.0%, pour une production mesurée en niveau annuel glissant.

Une telle chute de la production est plus prononcée que celle observée durant l’automne 2008, au plus profond de la crise financière internationale venue des Etats-Unis, ou pendant le 1er confinement, en raison de la durée de cette baisse d’activité qui n’épargne aucun des secteurs de l’immobilier résidentiel (locatif, accession, résidences secondaire…)

Votre avis

Votre avis