Immobilier : Quel atterrissage pour les différents marchés ?

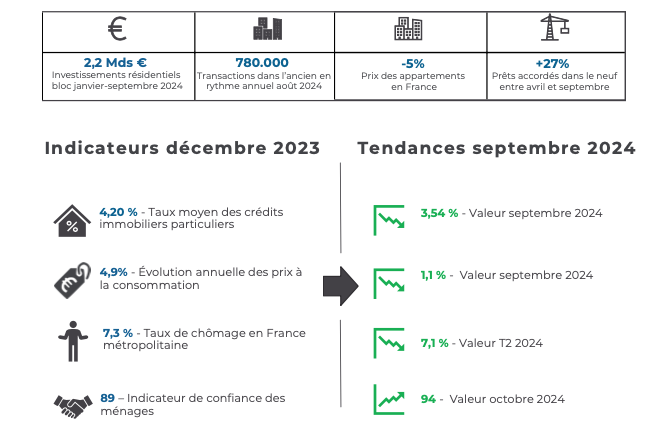

La crise des marchés immobiliers est arrivée à maturité. La baisse des prix dans l’ancien tend à s’essouffler tandis que l’immobilier neuf profite de l’amélioration des conditions de crédit. Mais c’est sur le résidentiel classique en bloc que le rebond est le plus marqué.

© adobestock

L’année 2024 marque une étape décisive pour le marché immobilier français, secoué par les effets persistants de la hausse rapide des taux d’intérêt amorcée en 2022.

Dans ce contexte complexe, les dynamiques des marchés de l’ancien, du neuf et des résidences gérées révèlent des ajustements contrastés. Les transactions dans l’immobilier ancien sont en forte baisse, tandis que le marché du neuf peine à se redresser face à la montée des coûts de construction et la fin progressive des incitations fiscales. Pourtant, certains segments, comme l’investissement en bloc dans l’ancien, affichent un rebond notable. Les investisseurs, promoteurs et acheteurs font face à des défis inédits, tentant de trouver des solutions dans un environnement de plus en plus tendu.

La question reste : comment ces différents segments parviennent-ils à s’adapter – ou non – aux nouvelles réalités économiques et financières du marché immobilier français ? L’analyse de la situation avec la note de conjoncture d’Ikory pour octobre 2024

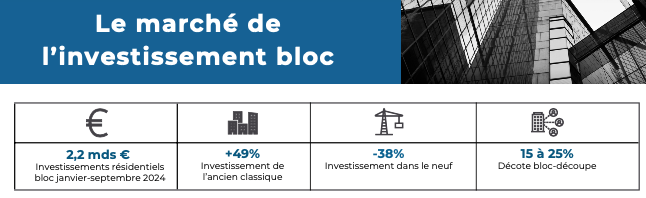

Le marché de l’investissement en bloc

Les investissements dans le résidentiel en bloc montrent un rebond significatif, atteignant 2,2 milliards d’euros sur les trois premiers trimestres de 2024, soit une hausse de 7 % par rapport à 2023. Le segment de l’immobilier ancien en bloc est particulièrement dynamique avec une augmentation de 49 % des volumes de transaction, portée par une décote de 15 à 25 % entre les ventes en bloc et à l’unité. En revanche, l’immobilier neuf est en recul de 38 %, principalement à cause de la hausse des coûts de construction et des taux.

Les investissements en résidences gérées (coliving, résidences étudiantes, etc.) connaissent une baisse importante de 58 % par rapport à 2023, reflet d’un manque de confiance des investisseurs. L’absence de grosses transactions, appelées « méga-transactions », illustre les difficultés à financer des opérations d’envergure pour répondre aux besoins en logements intermédiaires.

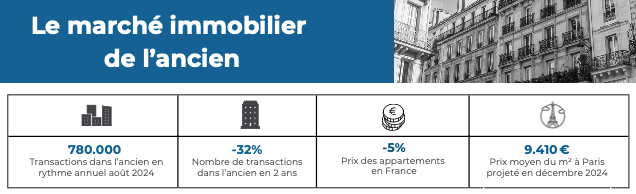

Le marché immobilier de l’ancien

Les transactions en raréfaction

L’immobilier ancien est confronté à un ralentissement de son activité qui devrait se prolonger encore pendant quelques mois. Les crises de 2007 et 2012 avaient vu une chute respectivement de 31 et 32% des volumes de transaction. En août 2024, la baisse d’activité était de 32% sur deux ans, et devrait se poursuivre au moins jusqu’à la fin de l’année.

Les interprétations sont divergentes, certains organismes mettant la contraction de l’activité sur le compte des vendeurs qui, anticipant une reprise des valeurs, remettraient à plus tard la mise sur le marché de leur bien. Pourtant les conditions semblent s’améliorer, notamment en matière de financement, avec l’amorçage de la baisse des taux qui atteignaient 3,54% en septembre, après avoir culminé à 4,20% en novembre 2023. L’effet est cependant plutôt concentré sur l’immobilier neuf, le nombre de dossiers de prêts n’ayant que faiblement progressé dans l’ancien.

Vers une stabilisation des prix

Si la baisse des prix de l’immobilier ancien a démarré plus tardivement que la contraction du nombre de transactions, elle concerne aujourd’hui pratiquement tous les marchés même si le rythme reste modéré. Que ce soit en Île-de[1]France comme en régions, la décroissance s’étage entre 1 et 5% pour les appartements et, contre-coup post-covid, de 4 à 8% pour les maisons. Le phénomène est le même dans les grandes métropoles où même celles qui semblaient tirer leur épingle du jeu, comme Nice (+1%) et Montpellier (-2,4%), sont à leur tour touchées. On notera la reprise à la hausse des prix de Marseille, après plusieurs trimestres de baisse. Il est vrai que le marché de la ville bimillénaire est traditionnellement cyclique.

Les prévisions, permises par l’analyse des pré-contrats par les Notaires, montrent que la baisse des prix devrait commencer à décélérer, comme c’est le cas pour les appartements en Île-de-France, qui, à ce jour, enregistrent une décroissance de 6% en rythme annuel mais dont la baisse devrait être réduite à 3% en fin d’année.

A 9.500 € en août et 9.370 €/m² projetés en décembre, Paris suit le mouvement, avec un niveau général des prix qui a décru de 12,6% depuis son niveau le plus haut en novembre 2022. L’activité y est faible et a rejoint l’étiage de 2009 en nombre de transactions. Les écarts entre les quartiers ont tendance à se creuser, les arrondissements les plus chers étant ceux qui résistent le mieux. Au deuxième trimestre, le m² moyen atteignait 13.910 € dans le VIème arrondissement où il n’avait baissé que de 0,7% alors qu’il était de 7.540 € dans de XIXème, en chute de 9,8%. Ce phénomène est assez habituel : les transactions, en se maintenant sur l’immobilier haut-de-gamme, tendent à fausser les statistiques de l’évolution des prix en donnant l’illusion d’une baisse maîtrisée. Le décrochage des produits les moins recherchés est plus important qu’il n’y paraît.

En conclusion

La contraction des volumes et des prix de l’ancien semble devoir de poursuivre au moins jusqu’à la fin de l’année. Pratiquement tous les marchés en Île-de-France et en régions suivent aujourd’hui le même chemin à un rythme qui reste modéré. La baisse des taux engagée par la BCE ne compense pas pour l’instant de manière significative l’activité, même si la tendance serait à un ralentissement de la déflation..

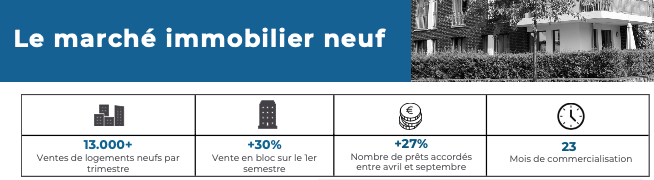

Le marché immobilier du Neuf

Les transactions sur un plateau bas

Les ventes de logements neufs aux particuliers se sont stabilisées à un rythme d’environ 13.000 transactions par trimestre depuis le début de l’année. La baisse des volumes a été constatée à mi-année 2023, avec notamment la disparition des avantages du dispositif Pinel qui a fait passer les ventes aux investisseurs de 45% du total des transactions en 2022 à 36% en 2023 et 31% cette année.

Devant cette attrition de la demande, les promoteurs se sont naturellement tournés vers le bloc. Mais, là aussi, ils se sont heurtés aux difficultés du marché et notamment aux attentes des investisseurs institutionnels qui, pour maintenir leurs marges, demandent aujourd’hui des rendements largement supérieurs à ceux qu’ils acceptaient avant la hausse des taux. Par conséquent, les ventes en bloc ont subi une chute importante, le marché ne représentant que 660 millions d’euros sur les trois premiers trimestres de 2024 contre 4,72 milliards pour l’année 2020 entière, au plus haut. Ce sont les bailleurs sociaux qui, finalement, viennent au secours des programmes en déshérence des promoteurs. Les ventes en bloc ont progressé de 30% sur le premier semestre 2024 par rapport à la même période en 2023.

L’impossible ajustement des prix

À l’inverse de ce qui était attendu par les pouvoirs publics, les prix n’ont pas servi de variable d’ajustement. C’est que, dans un marché d’offre, c’est le prix de revient et le coût du foncier qui font la valeur de sortie. L’ajustement ne peut se faire sauf à vouer une partie de la profession à la défaillance. D’où le maintien des valeurs affichées sur à peu près tous les marchés. Seule exception, l’Île-de-France où les prix ont baissé de 5,1%, sans doute parce que les marges y étaient plus confortables.

Les prémisses d’une reprise

Les stocks, dans le contexte de crise, ont eu tendance à augmenter. Le délai d’écoulement des produits était de 23 mois au deuxième trimestre 2024, alors qu’il n’était que de 9,3 mois au plus bas début 2022. Mais, marque d’une timide reprise des ventes, il semblerait que ce niveau se stabilise. Autre indicateur marquant, le rebond des dossiers de prêts bancaires accordés aux acquéreurs d’immobilier neuf. Ils sont en progression de 27% en septembre, depuis le plancher atteint en avril. Nouveau défi, la reprise permettra de relancer le secteur qui devra, d’ici quelques mois, affronter le traditionnel gel des permis de construire en période pré-électorale.

En conclusion

Le marché de l’immobilier neuf, privé de la manne des mesures fiscales et confronté à l’inflation des coûts de construction et de financement, a subi une forte crise dont il sort aujourd’hui fragilisé. Sur le fond, la rareté du foncier et les contraintes de la mutation énergétique ne facilitent pas sa résurgence, à quelques mois du démarrage des élections municipales qui, traditionnellement, ont pour effet de geler l’activité

Que retenir ?

L’ajustement des prix, espéré par les pouvoirs publics, tarde à se concrétiser, surtout dans le neuf où les coûts de construction restent élevés. Les stocks de logements en attente de vente continuent de croître, avec un délai d’écoulement moyen de 23 mois au deuxième trimestre 2024. Cependant, l’augmentation des prêts accordés pour le neuf (+27 % entre avril et septembre) signale un léger frémissement du marché, bien que fragile, à l’approche des élections municipales, période généralement marquée par une stagnation des permis de construire.

Votre avis

Votre avis