«Le crédit immobilier en France ne fait pas peser de risque accru sur les emprunteurs», Jérôme Robin

Après les recommandations des autorités de limiter le taux d’endettement à 33 % et la durée des crédits accordés à 25 ans, Le directeur général de VousFinancer fait le point sur les conditions d’octroi de crédit immobilier.

Les critères d’octroi de crédit immobilier se sont déjà durcis

Si la durée moyenne des prêts s’est en effet allongée ces dernières années, les banques sont très attentives aux profils des emprunteurs qu’elles acceptent des financer avec des critères d’octroi de crédit qui se sont durcis ces derniers mois. En outre, le reste-à-vivre, déjà encadré par la loi, reste un garde-fou efficace qui limite les risques de défaut de remboursement.

Le Haut Conseil de Stabilité Financière, dans le cadre de sa mission de veiller à la stabilité du système financier français recommandent aux banques une prudence accrue dans l’octroi de prêt avec deux recommandations majeures : limiter le taux d’endettement à 33 % et la durée des crédits accordés à 25 ans.

« Nous travaillons au quotidien avec les banques et constatons, notamment en cette fin d’année, une prudence accrue de la part de nos partenaires avec des critères d’octroi plus restrictifs qu’en début d’année 2020, explique Jérome Robin, directeur général du courtier en crédit Vousfinancer. Ils sont très attentifs au niveau de revenus de l’emprunteur, la tenue de ses comptes, son taux d’endettement, son reste-à-vivre, l’apport injecté dans le projet mais aussi l’épargne résiduelle ainsi que le bien financé, de façon à ce que le risque de défaut soit quasi-nul ». Ainsi, 95 % des courtiers Vousfinancer ont le sentiment que les banques ont durci leurs conditions d’octroi de crédit en cette fin d’année (contre 64 % en octobre 2018).

Les durées de prêts s’allongent mais l’amortissement du crédit est plus rapide

Comme souligné par le HSCF, les durées de prêt ne cessent de se rallonger, mois après mois. Actuellement, selon Crédit Logement près de 40 % des crédits sont accordés sur des durées de 25 ans et plus contre seulement 15 % il y a 5 ans. Et si les prêts sur 30 ans ont à nouveau été proposés dans certaines banques en début d’année, ils étaient essentiellement réservés au primo-accédants de moins de 35 ans et sont aujourd’hui moins attractifs, en raison de l’important écart de taux existant avec les prêts sur 25 ans. Les prêts sur 30 ans représentent ainsi moins de 5 % des crédits accordés chez Vousfinancer.

« Allonger la durée des prêts est aujourd’hui moins risqué qu’auparavant, car à ce niveau de taux, l’amortissement du crédit est beaucoup plus rapide. Même sur 25 ans, les mensualités du crédit sont composées à 70 % de capital dès les premières années… Et on sait bien que la duration moyenne d’un crédit, c’est-à-dire la durée durant laquelle il est effectivement conservé avant d’être remboursé, est de 9 ans. L’allongement de la durée du prêt permet donc surtout de rembourser une mensualité moins élevée et donc d’avoir un endettement plus faible ! » explique Sandrine Allonier, porte-parole de Vousfinancer.

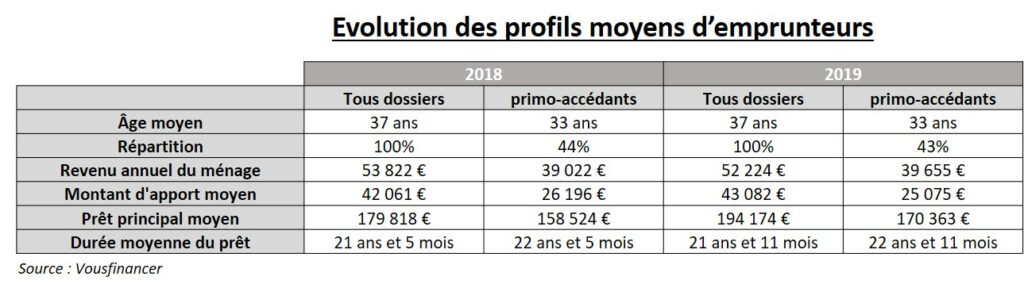

En 2012, pour un emprunt à 4 % sur 25 ans, les mensualités étaient composées à 63 % d’intérêts la première année (1055 € de mensualité hors assurance dont 660 € d’intérêt) contre actuellement 30 % seulement avec un taux à 1,4 % sur 25 ans (790 € de mensualité dont 233 € d’intérêt). Ainsi chez Vousfinancer, la durée moyenne d’un crédit est passée de 21,5 ans en 2018 à près de 22 ans en 2019 (près de 23 ans chez les seuls primo-accédants).

Ce qui compte, ce n’est pas seulement la règle des 33 % d’endettement

Si la règle des 33 % d’endettement est connue de tous, elle n’est pas la norme. « La règle des 33 % d’endettement n’est pas un dû. Une demande de crédit peut être refusée même avec un taux d’endettement à 28 % si la banque considère que le reste-à-vivre n’est pas suffisant. A l’inverse, un dossier pourra être accepté même si l’emprunteur atteint un taux d’endettement à 40 % si ses revenus le permettent ou vont évoluer dans les mois à venir. Plafonner le taux d’endettement à 33 % d’endettement n’a donc pas beaucoup de sens… d’autant que le taux moyen d’effort en France est déjà inférieur à ce seuil », analyse Sandrine Allonier.

En effet, selon l’ACPR, le taux d’effort moyen (rapport entre l’ensemble des charges récurrentes des emprunteurs y compris les remboursements de tous leurs emprunts et tous leurs revenus perçus) est repassé en septembre 2019 sous la barre des 30 % pour la 1ère fois depuis mai 2018 à 29,95 %. Et si le taux d’effort est légèrement supérieur pour les primo-accédants (30,07 %), il reste inférieur au seuil des 33 %. Lorsque ce taux est supérieur à 35 % (c’est le cas pour 28,4 % des crédits) cela concerne davantage des investissements locatifs (33,95 % des prêts) que des primo-accédants (18,83 %), et ces proportions sont en outre légèrement orientées à la baisse. (Source : Données sur la production mensuelle de crédits à l’habitat)

C’est la notion de reste à vivre qui est un garde-fou essentiel !

Si les banques sont attentives au taux d’endettement, elles étudient e outre précisement le « reste-à-vivre » qui peut, en cas de montant insuffisant, les conduire à refuser un prêt, et ce, alors même que le taux d’endettement serait à 33 %.

Le « reste à vivre » est le montant nécessaire pour faire face aux dépenses courantes de logement (autre que l’emprunt), de nourriture et de scolarité. Pour évaluer le RAV, il faut déduire des revenus nets perçus par le ménage les charges de tous les prêts amortissables (assurances comprises), le loyer principal, sauf si le financement concerne la résidence principale, les impôts sur le revenu, les charges fixes de type pension alimentaire versée.

Ce plafond est déjà encadré par la loi : le « reste à vivre » ne peut être inférieur au RSA, majoré de 50 % en cas d’une ou plusieurs personnes à charge (Article R331-15-1 du Code de la Consommation) soit 559,74 € pour 1 personne mais 840 € au-delà. Mais les banques fixent leur propre reste-a-vivre… avec souvent des normes de prudence accrue.

- Dans une banque A par exemple, le RAV s’établit à un minimum de 700 € pour une personne seule et 1 200 € pour un couple, majoré de 200 € par personne à charge

- Banque B : 1250 € pour un couple, 750 € pour un célibataire, 250 € par enfant.

- Banque C : 670 € pour une personne seule, 1000 € pour un couple, 150 € par personne à charge

- Banque D : 1 026 € de reste à vivre + ¼ de smic par personne à charge

3 exemples pour y voir clair

Cas n°1 : Financement de 1 emprunteur, célibataire, 26 ans, 1500 €/mois, pas d’apport, 0€ d’épa.rgne. Prêt de 100 000 € à 1,30 % sur 25 ans – assurance : 0,20%. Mensualité : 407,3 € assurance incluse. Taux d’endettement : 27,1 %. Reste à vivre : 1092,7 € = ok (mais attention, avec un crédit auto en cours de 300 €, le dossier pouvait être refusé)

Cas n°2 : Financement de 1 couple avec 2 enfants, Revenus : 2500 €, prêt de 200 000 € sur 25 ans à 1,30 %. Assurance : 0,30 % chacun. Mensualité : 831,22 € assurance incluse. Taux d’endettement : 33,2 %. Reste à vivre : 1670 € > 1600 € donc ok mais tout juste

Cas n°3 : Financement d’un célibataire de 35 ans, déjà propriétaire de sa résidence principale (mensualité 1500 €), salaire : 7000 € /mois. Achat d’une résidence secondaire – Prêt de 300 000 € sur 25 ans à 1,30 %. Assurance : 0,30 %. Mensualité : 1247 €. Taux d’endettement : 39,62 %. Mais Reste-à-vivre : 4253 € : ok !

« Selon nous, le crédit immobilier en France est octroyé de manière prudente et l’allongement des durées constaté ne fait pas peser un risque accru sur les emprunteurs. La notion de reste à vivre est le garde-fou essentiel alors qu’elle n’apparait pas dans les recommandations du HCSF. La remontée des taux que nous constatons depuis maintenant quelques semaines devrait en outre permettre aux banques de reconstituer leur marge et permettre une couverture appropriée des coûts et risques, comme demandé par le HCSF. Nous sommes confiants sur la poursuite d’une activité saine en matière de production de crédit en 2020 », conclut Jérôme Robin.

Selon nous, le crédit immobilier en France est octroyé de manière prudente et l’allongement des durées constaté ne fait pas peser un risque accru sur les emprunteurs. La notion de reste à vivre est le garde-fou essentiel alors qu’elle n’apparait pas dans les recommandations du HCSF

Selon nous, le crédit immobilier en France est octroyé de manière prudente et l’allongement des durées constaté ne fait pas peser un risque accru sur les emprunteurs. La notion de reste à vivre est le garde-fou essentiel alors qu’elle n’apparait pas dans les recommandations du HCSF

Votre avis

Votre avis