Crédit immobilier : Les taux restent intéressants mais attention…

Les recommandations du HSCF portent leurs fruits. L’accès au crédit risque d’être de plus en plus compliquée dans les mois qui viennent. Le courtier CAFPI fait le point sur la situation.

© mysweetimmo/adobestock

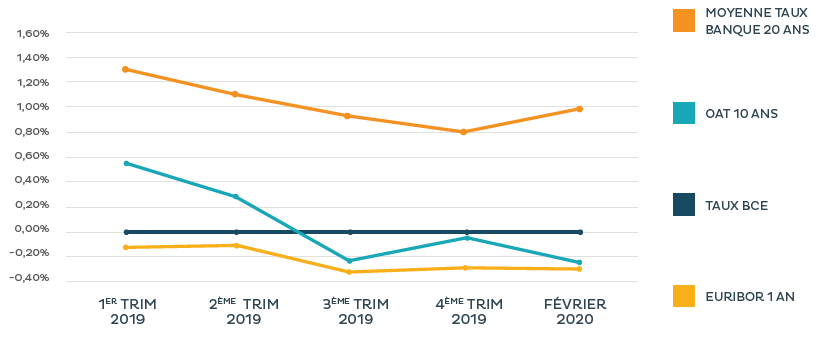

Légère remontée des taux en mars

En février, Cafpi a négocié pour ses clients des taux à 0,60% sur 10 ans, 0,81% sur 15 ans, 0,98% sur 20 ans et 1,19% sur 25 ans. Le COVID-19 a fait chuter les actions sur les marchés et déplacer les fonds vers des choix plus sécurisés, tels que les OAT. En temps normal, lorsque les OAT baissent, les barèmes des taux baissent également, mais cette fois-ci, malgré une forte diminution des OAT, les taux ont augmenté. « Avec des taux plus élevés et un risque plus faible dû aux obligations en baisse, les banques retrouvent des marges intéressantes et nécessaires à leur bonne santé, sur les crédits immobiliers » explique Philippe Taboret, Directeur général adjoint de CAFPI.

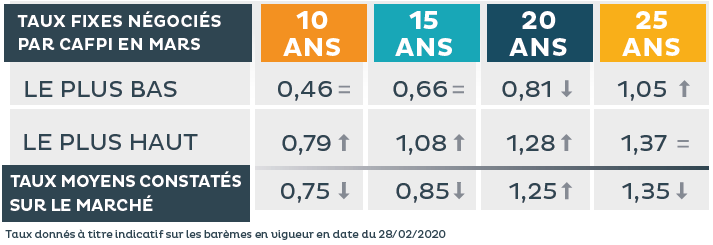

Une situation confortable pour les banques…

L’ensemble des banques ont augmenté leurs barèmes. Pour mars, les meilleurs taux affichés par les banques sont de 0,46% sur 10 ans, 0,66% sur 15 ans, 0,81% sur 20 ans et 1,05% sur 25 ans. « Compte tenu de l’année 2019 exceptionnelle pour la demande de crédits immobiliers, les banques ont des stocks, grâce aux crédits signés en fin d’année débloqués en ce début d’année » analyse Philippe Taboret.

…mais jusqu’à quand ?Les banques se retrouvent donc dans une situation confortable et il n’y a donc pas de concurrence forte, signe de baisse des taux. « La production va commencer à fléchir, car les mesures du Haut Conseil de Stabilité Financière excluent une partie des clients qui auraient été acceptés l’année dernière » commente Philippe Taboret. C’est le cas par exemple des primo-accédants et des investisseurs, de moins en moins représentés dans la clientèle Cafpi. Pour les primo-accédants, la demande d’apport renforcée et la limitation à 25 ans de la durée d’emprunt, deviennent des facteurs bloquants. Pour les investisseurs, les restrictions liées au taux d’endettement de 33% (sans prise en compte des futurs revenus apportés par les loyers) viennent brider leur capacité d’emprunt qui était jusqu’alors souvent tolérée entre 35% et 40%, afin de tenir compte du futur complément de revenus qui réduisait de fait l’endettement réel. |

|

À lire aussi

Assouplir les conditions d’emprunts pour retrouver de l’allant« CAFPI milite pour le marché de l’accession à la propriété et nous savons tous que la pierre est un marché qui intéresse les Français, que ce soit pour se loger, pour se constituer un patrimoine ou pour investir » explique Philippe Taboret. Les restrictions du HCSF vont amener une forte baisse de la demande et de mauvais résultats sur le 2e semestre. « Si rien ne change, le nombre d’opérations devrait être en forte baisse en 2020 par rapport à 2019. Il est grand temps de tirer le signal d’alarme pour permettre aux ménages de réaliser leurs projets immobiliers », ajoute-t-il. Les banques ne doivent pas s’endormir sur les bons résultats de 2019, car les vérités d’aujourd’hui ne sont pas celles de demain et jusque-là les faibles marges étaient compensées par des volumes très importants. Qu’adviendra-t-il si ces volumes fléchissent fortement à cause des nombreux dossiers exclus par ces nouvelles normes ? |

Votre avis

Votre avis