Rentrée immobilière & Baromètre LPI Se Loger : La hausse des logements anciens se poursuit en dépit de la crise sanitaire

Presque partout, la hausse des prix est au rendez-vous de l’après confinement, à la différence de la reprise d’activité. Voici ce qu’il faut retenir du baromètre LPI-Seloger du mois d’août analysant les chiffres à fin juillet.

© adobestock

Hausse soutenue des prix du neuf3 - Poursuite de la hausse des prix dans les grandes villes4 - Un redémarrage de l’activité sans entrain5 - Les marges résistent et les prix augmentent6 - Une reprise différente selon les régions7 -

Hausse soutenue des prix du neuf3 - Poursuite de la hausse des prix dans les grandes villes4 - Un redémarrage de l’activité sans entrain5 - Les marges résistent et les prix augmentent6 - Une reprise différente selon les régions7 -  Disparités persistantes entre les espaces métropolitains

Disparités persistantes entre les espaces métropolitainsRenforcement des tensions sur les prix de l’ancien

Durant la seconde quinzaine de mai, la demande a rebondi : une partie de ceux qui n’avaient pu finaliser leur projet d’achat durant le confinement sont revenus sur le marché. Ce rattrapage s’est poursuivi depuis, mais sa puissance s’est progressivement atténuée. Et les ventes réalisées en juillet ont juste réussi à se stabiliser par rapport à leur niveau de juin. Aussi, alors que les mois de mars à juillet portent habituellement 45 % des ventes de l’année, la crise a déjà privé le marché de 18 % de son activité annuelle qu’il devient impossible de rattraper en 2020.

Cette chute de l’activité qui s’alimente de la restriction de l’accès aux crédits immobiliers voulue par la Banque de France est synonyme de raréfaction de l’offre, face à une demande potentielle largement supérieure. Les tensions sur les prix restent donc vives et elles se sont

même renforcées en juillet.

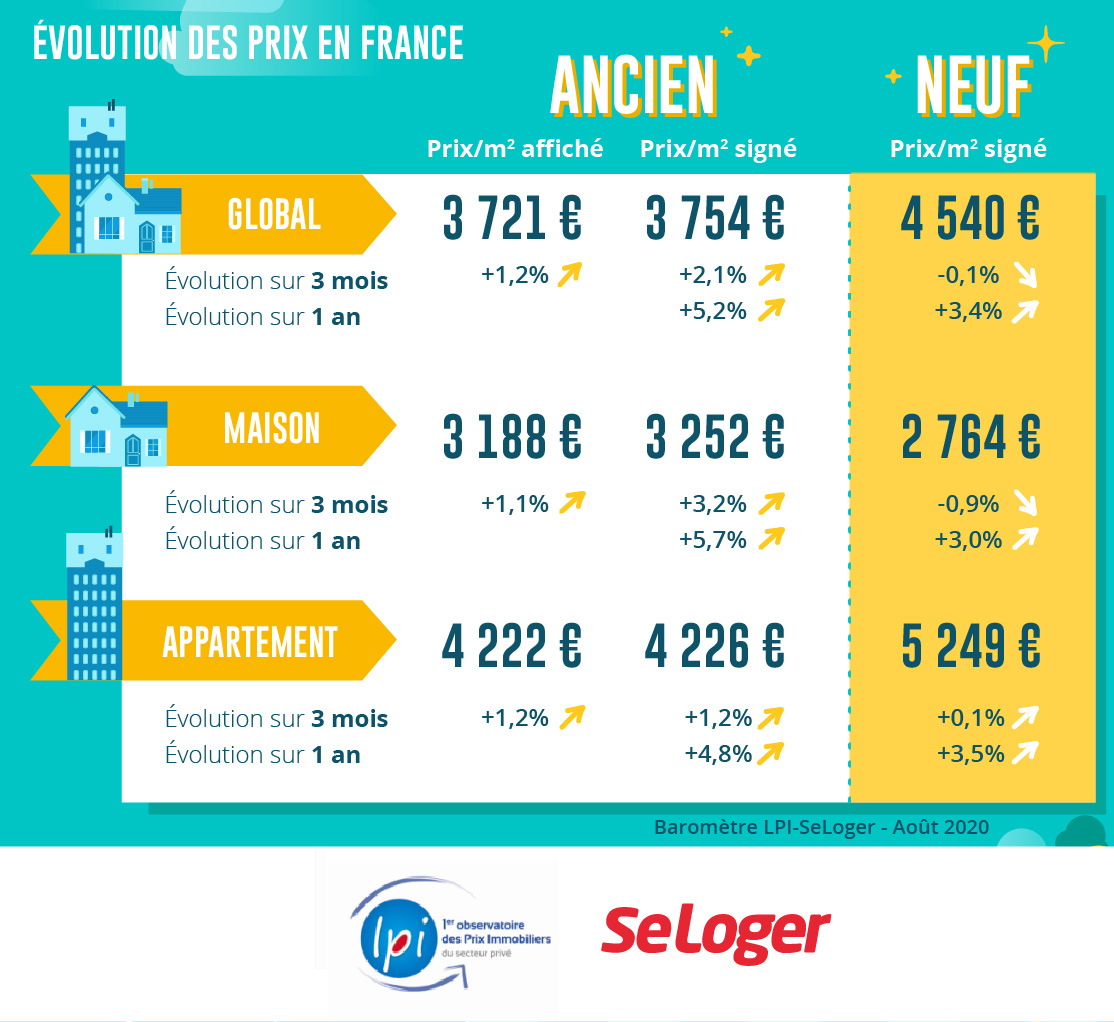

La hausse des prix des logements anciens se poursuit alors, sans s’affaiblir. En juillet, les prix signés (mesurés en niveau annuel glissant) ont ainsi augmenté de 5.2 % sur un an, contre + 4.0 % il y a un an à la même époque. Depuis le début de la crise actuelle, la hausse annuelle des prix se maintient donc à plus de 5 %. Et aucun mouvement de baisse générale ne se dessine : d’ailleurs, les prix n’ont reculé en juillet que dans 5 % des villes de plus de 100 000 habitants, confirmant le constat établi depuis avril dernier (contre 8 % en mars et 12 % en janvier et en février).

Hausse soutenue des prix du neuf

Hausse soutenue des prix du neuf

La hausse des prix des logements neufs reste soutenue. Pourtant, la demande ne s’est pas relevée, au-delà d’un rebond technique qui ne réussit pas à se transformer en véritable reprise. L’offre nouvelle est en panne, aussi bien sur le marché des maisons individuelles que sur celui des appartements commercialisés par des promoteurs : les déséquilibres de marché alimentent la hausse des prix. En outre, sur le marché des appartements, les tensions sur les prix des terrains constatées avant le confinement renforcent maintenant la hausse des prix des logements.

En juillet 2020, l’augmentation des prix a ainsi été de 3.4 % sur un an pour l’ensemble du marché, contre + 2.4 % il y a un an à la même époque. C’est sur le marché des appartements que la progression des prix est la plus rapide (+ 3.5 % sur un an, contre + 2.7 % en juillet 2019) et elle se poursuit à un rythme soutenu depuis février dernier. Le rythme de progression des prix des maisons individuelles se renforce néanmoins au fil des

mois (+ 3.0 %, contre + 0.9 % il y a un an).

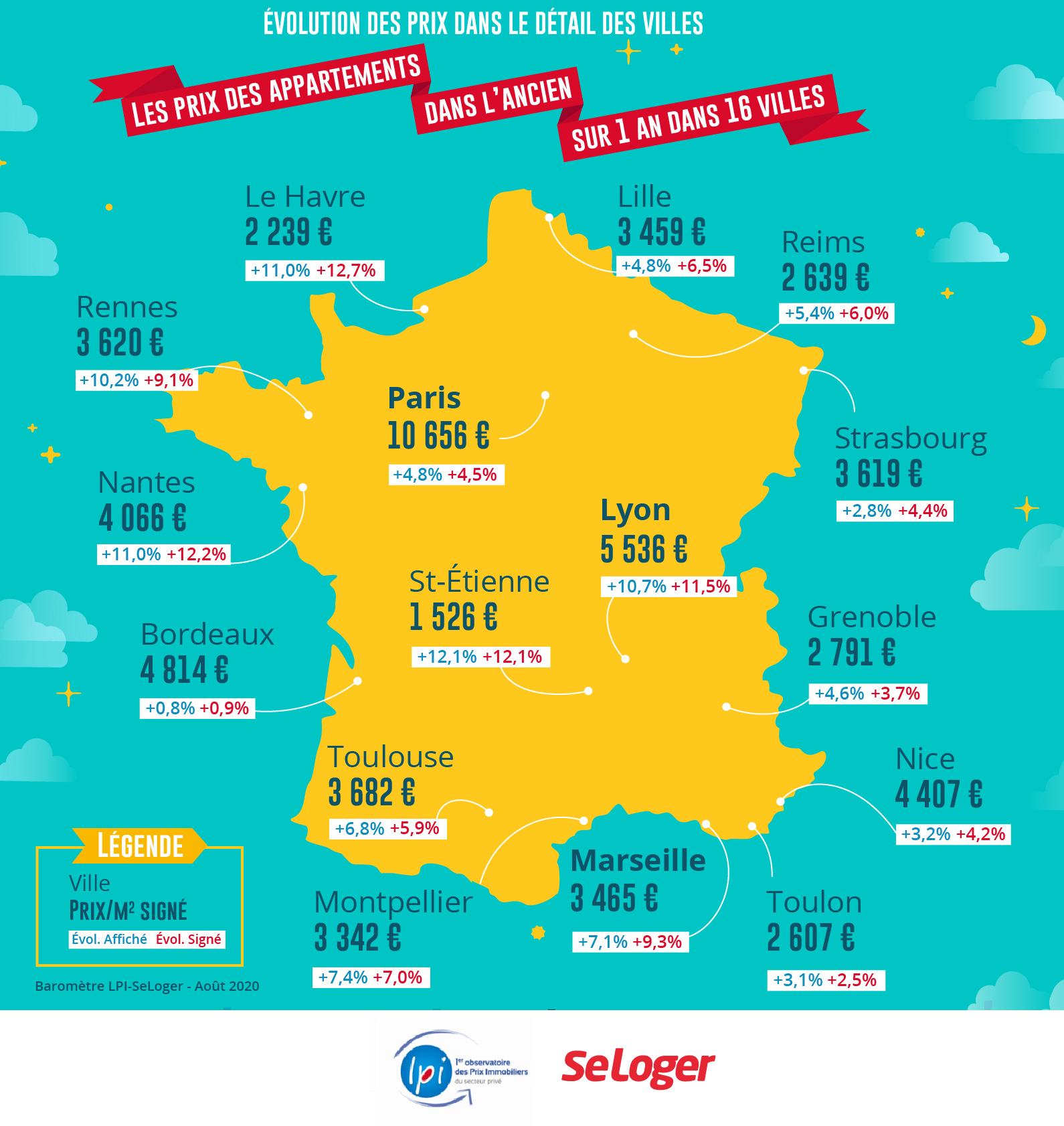

Poursuite de la hausse des prix dans les grandes villes

En dépit de la crise sanitaire et de ses conséquences économique et sociale, la hausse des prix des appartements anciens se poursuit dans la quasi-totalité des villes de plus de 100 000 habitants. Elle est d’ailleurs de plus de 9 % sur un an dans le tiers des grandes villes (de plus de 7 % dans la moitié des villes). Et cela se constate partout, même dans des villes qui ont été durement touché par la Covid-19 (Mulhouse, avec + 12.0 % sur un an), ou dans d’autres dont le marché est à la peine depuis un certain temps (Saint Etienne, avec + 12.1 % ou Limoges, avec + 8.6 %), ou dans celles que la demande semble avoir redécouvert (Le Havre, avec + 12.7 % ou Orléans, avec + 7.1 %).

Presque partout, la hausse des prix est au rendez-vous de l’après confinement, à la différence de la reprise d’activité. Et il est toujours improbable que, dans la plupart des grandes villes ou France entière, l’indice des prix des logements anciens recule en 2020 : il faudrait une chute de plus de 9 % des prix d’ici décembre pour que l’indice des prix n’affiche aucune hausse en 2020 (respectivement, un effondrement de plus de 16 %, pour une baisse de 3 %). D’ailleurs, ni les baisses de revenus attendues dans le sillage de la crise sanitaire, ni les restrictions de l’accès au crédit imposées par la Banque de France ne pourraient produire cela : et certainement pas dans les grandes villes.

En revanche, il est clair que les prix baissent dans certaines villes moyennes : mais le recul n’est pas récent, sur des territoires qui connaissent la dépression économique et sociale depuis un temps parfois assez long.

Et si la hausse des prix ralentit sur Paris, cela ne fait que confirmer une évolution amorcée dès l’été 2017. Et cette année encore, comme cela est fréquent durant l’été, les prix signés reculent pour le deuxième mois consécutif, principalement dans les arrondissements parmi les plus chers.

Un redémarrage de l’activité sans entrain

Le rebond technique de la demande constaté depuis la sortie du confinement n’a pas été suffisant pour permettre au marché de renouer avec les niveaux d’activité de l’année dernière. Et les tendances qui se dessinent depuis le début de l’été confirment que les ressorts de la demande qui avaient porté le marché au zénith durant les dernières années sont grippés.

Pourtant les taux d’intérêt restent très attractifs, sans risque de remontée. Mais cela n’a jamais été suffisant : pour que l’activité s’établisse à haut niveau, il faut que les ménages modestes qui portent plus de 55 % du marché puissent réaliser leurs projets immobiliers. Or ces ménages sont fréquemment exclus du marché, en réponse au durcissement des conditions d’octroi des crédits imposé par les autorités monétaires : ce sont 100 000 achats de logements anciens qui vont ainsi être perdues en 2020, auxquels il faudra bien sûr ajouter les conséquences de la crise économique et sociale déclenchée par la crise sanitaire.

Déjà, l’activité mesurée en niveau annuel glissant est en recul de 16.3 % par rapport à juillet 2019. Et rien ne laisse augurer d’une amélioration de la conjoncture, en l’absence de mesures de relance du secteur du logement : le risque d’une 2 ème vague va peser sur la reprise économique, le chômage va remonter et le pouvoir d’achat des ménages en répercuter les conséquences.

Les marges résistent et les prix augmentent

En juillet 2020, France entière, la marge de négociation s’est établie à 3.7 %, en moyenne : 3.0 % pour les appartements et 4.4 % pour les maisons.

Les marges se stabilisent maintenant à des niveaux particulièrement bas, jamais observés par le passé même durant les périodes de (très) forte activité du marché de l’ancien. Sur le marché des maisons, après s’être véritablement effondrées en juin, elles s’affichent à 30 % sous leur moyenne de longue. En revanche, sur le marché des appartements, elles se stabilisent après la chute constatée en mai dernier pour se maintenir à 27 % sous leur moyenne de longue période.

Partout compte tenu de l’insuffisance d’une offre confrontée à une demande potentielle toujours très forte, les tensions se renforcent sur l’offre de biens disponibles à la vente : et pas seulement sur les marchés des grandes agglomérations où depuis un certain temps déjà la pénurie de biens à acquérir accompagne la pression de la demande, mais aussi sur les territoires ruraux et dans les villes moyennes. Les prix signés augmentent et les acheteurs préfèrent donc renoncer à leur pouvoir de négociation des prix affichés et accroître les chances de signer les compromis de vente des logements qu’ils convoitent.

Ainsi les marges les plus faibles se constatent autant dans des régions fortement urbanisées où les déséquilibres de marché sont marqués (Ile de France ou Rhône-Alpes) que dans des régions aux marchés habituellement considérés comme plus tranquilles (Champagne- Ardenne ou Franche Comté) … mais où l’accession à la propriété avait été jusqu’à présent particulièrement active.

Une reprise différente selon les régions

Depuis la sortie du confinement, la demande se relève. Certes, l’intensité de la reprise n’est pas toujours à la hauteur des espérances, mais les ventes de logements anciens se sont redressées presque partout sur le territoire métropolitain. Des différences s’observent néanmoins d’une région à l’autre.

Ainsi, France entière l’activité constatée au cours des 3 derniers mois reste en retrait de 24.2 % par rapport à la même période de 2019. Mais dans 3 régions, très différentes entre elles, les ventes actuelles ont rebondi plus rapidement qu’ailleurs et le déficit d’activité n’est plus que de l’ordre de 10 % : en Ile de France où la pression de la demande reste à très haut niveau, en dépit des prix pratiqués ; mais aussi dans le Limousin et la Basse Normandie où au contraire la hausse des prix était restée modérée, par le passé.

De même, le déficit actuel d’activité se réduit rapidement (de l’ordre de 20 %) dans 6 régions (Auvergne, Bourgogne, Champagne-Ardenne, Franche-Comté, Haute Normandie et Picardie) où la hausse des prix n’avait pas été excessive, permettant à la demande de mieux rebondir dès la fin du confinement. Mais comme dans ces régions la demande reste très dépendante de l’accès au crédit, les restrictions voulues par les autorités monétaires pèsent sur la reprise.

Ailleurs, le déficit des ventes reste élevé, de l’ordre de 30 à 40 %.

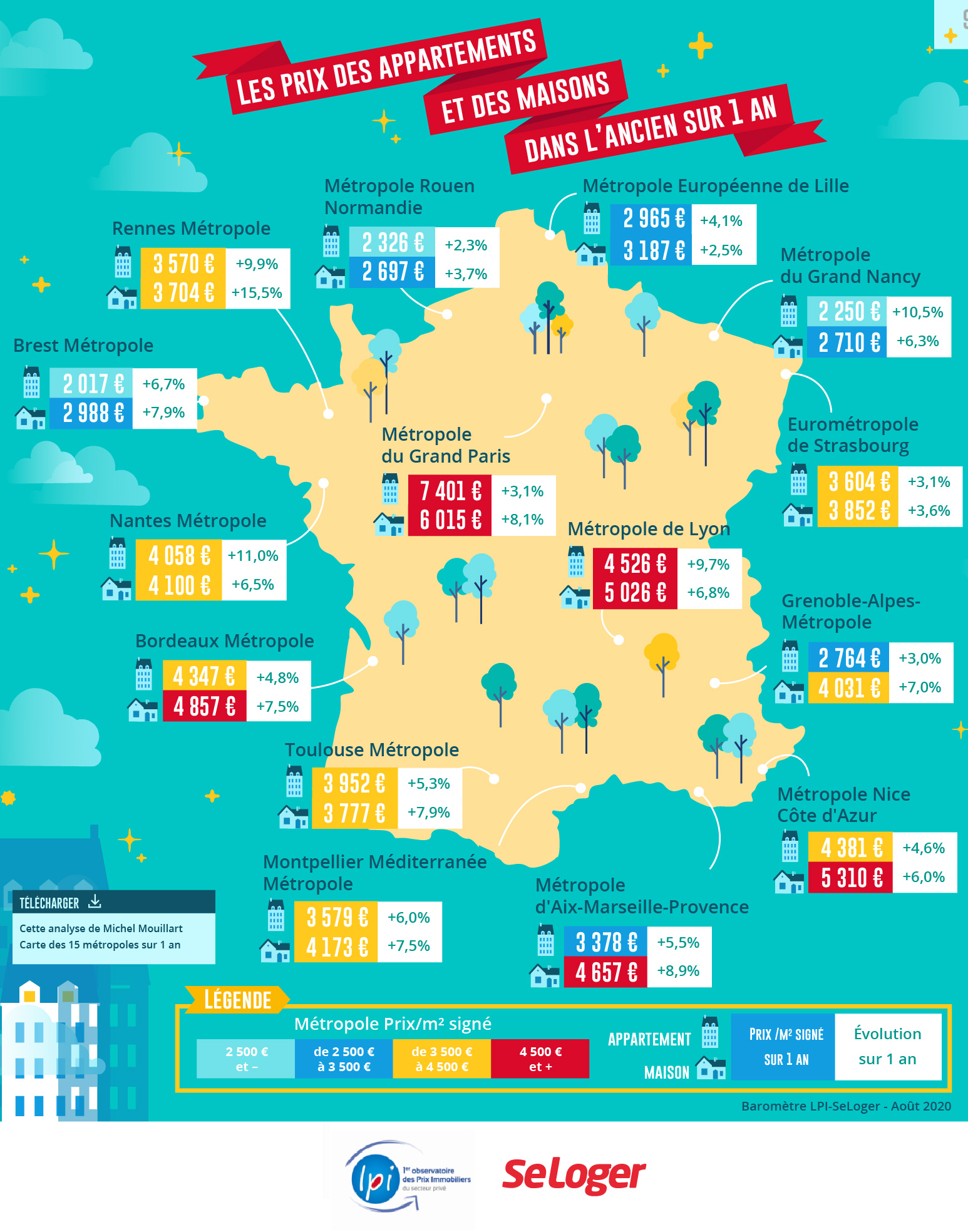

Disparités persistantes entre les espaces métropolitains

Entre les 3 métropoles les moins chères (Brest, Grand Nancy ou Rouen Normandie) et celle du Grand Paris, l’écart de prix est toujours de 1 à 3 pour les appartements anciens. En revanche, il est plus faible pour les maisons et il s’est encore réduit depuis le début de l’année, en réponse à la pression de la demande qui s’exerce partout sur le territoire sur un produit particulièrement recherché : l’écart entre les 3 métropoles les moins chères et les métropoles de Bordeaux, Lyon et Nice n’est plus que de 1.7. Les différences de prix restent à l’image du potentiel de développement économique des territoires et des niveaux de revenus des ménages résidents. Mais elles expriment plus encore que par le passé la rareté des biens

disponibles dans le centre des métropoles, leur qualité et/ou les services qui leur sont associés (transports, équipements publics, commerces, …), comme cela se constate par ailleurs sur le niveau des prix pratiqués. Néanmoins, elles ne reflètent pas toujours la qualité de vie constatée sur chacun des territoires (tranquillité, proximité de la nature, cadre de vie urbain et paysager, …). La prise en compte de l’attractivité territoriale qui tient compte de l’environnement et du cadre de vie est souvent de nature à modifier le constat : les évolutions des prix constatés depuis le déclenchement de la crise de la Covid-19 en constituent une illustration.

En général, les prix sont plus élevés dans la ville-centre que sur le reste de la métropole. La surcote de la ville-centre est la plus forte pour Paris (35 % pour les appartements et 45 % pour les maisons) : depuis la sortie du confinement, le niveau de la surcote s’est même accru, dans le contexte d’une pénurie toujours plus forte sur Paris. Puis viennent Bordeaux, Lyon et Rouen (20 % pour les maisons et 15 % pour les appartements), exprimant encore une forte attractivité de l’espace central : cependant le déplacement de la demande, à la recherche d’une maison, vers les secteurs périphériques a pesé sur le niveau de la décote des appartements. Sur Nantes, Strasbourg ou Toulouse, la surcote se situe entre 10 % pour

les appartements et 15 % pour les maisons, exprimant encore une bonne attractivité de l’espace central. Alors qu’avec une décote de moins de 10 %, Lille et Nancy présentent un espace métropolitain apparemment plus homogène.

En revanche, la ville-centre n’est guère plus chère que le reste de la métropole à Brest (voire à Marseille et à Montpellier pour les seuls appartements) : la demande qui y exprime ses préférences pour un habitat en maison individuelle (versus l’habitat collectif) s’éloigne de la ville-centre.

Aucun mouvement de baisse générale des prix de l'immobilier ne se dessine. Et il est toujours improbable que, dans la plupart des grandes villes ou France entière, l’indice des prix des logements anciens recule en 2020 : il faudrait une chute de plus de 9 % des prix d’ici décembre pour que l’indice des prix n’affiche aucune hausse en 2020 (respectivement, un effondrement de plus de 16 %, pour une baisse de 3 %).

Aucun mouvement de baisse générale des prix de l'immobilier ne se dessine. Et il est toujours improbable que, dans la plupart des grandes villes ou France entière, l’indice des prix des logements anciens recule en 2020 : il faudrait une chute de plus de 9 % des prix d’ici décembre pour que l’indice des prix n’affiche aucune hausse en 2020 (respectivement, un effondrement de plus de 16 %, pour une baisse de 3 %).

Votre avis

Votre avis