Crédit immobilier : Avez-vous intérêt à souscrire un prêt à mensualité progressive ou un taux révisable ?

Dans le contexte actuel où le taux d’endettement est un critère essentiel pour obtenir son crédit immobilier, il est plus que jamais intéressant de souscrire un prêt à mensualité progressive. Une banque propose, elle, des taux révisables attractifs pour les emprunteurs avertis ! Le point avec Vousfinancer.

© adobestock

En octobre, si peu de banques ont modifié leurs barèmes. Combinés à la hausse des taux d’usure entrée en vigueur le 1er octobre, les taux de crédit immobilier devraient continuer à alimenter le marché alors que des professionnels constatent en septembre un début d’accalmie…

Encore quelques baisses de taux en octobre !

En octobre, après un mois de septembre marqué par une stabilité des taux, peu de banques ont à ce jour envoyé de nouveaux barèmes, mais la plupart de celles qui l’ont fait ont précédé à des baisses de taux – de 0,05 % à 0,10% – quand les autres les ont laissés stables. Aucune banque n’a remonté ses taux de crédit. « Traditionnellement en fin d’année les banques remontent leur barème lorsqu’elles ont réalisé leurs objectifs de production de crédit. Mais cette année, compte tenu de l’accalmie sur le marché notée en septembre, mais également du manque de visibilité sur les mois à venir, tous les beaux dossiers sont actuellement bons à prendre actuellement… », explique Sandrine Allonier, porte-parole de Vousfinancer.

Des mouvements de taux qui cachent une réalité …

« On est actuellement dans un marché à deux vitesses, où ceux qui peuvent emprunter, car ils ont un apport et un taux d’endettement inférieur à 33 %, bénéficient de taux très bas, quand les autres, ceux qui ne correspondent pas à ces critères ou sont considérés comme des profils à risque, voient leur crédit refusé ».

Ces baisses de taux – même limitées – dans un contexte de remontée des taux d’usure, devraient contribuer toutefois à alimenter la demande. En effet, depuis le 1er octobre, les taux de l’usure ont légèrement remonté, de plus de 0,10 %, sur les durées de 10 ans et plus. Sur des durées de 20 ans et plus, ce taux plafond au-delà duquel les banques n’ont pas le droit de prêter, atteint désormais 2,68 %, contre 2,57 %, après être descendu à 2,51 % au 2ème trimestre 2020, son plus bas niveau historique qui avait conduit à l’exclusion du marché de nombreux emprunteurs potentiels.

« Dans un contexte de taux en légère baisse pour les meilleurs profils, c’est une bonne nouvelle car cela va redonner de l’air au marché et limiter les refus de prêts liés au niveau très bas des taux d’usure comme c’était le cas en début d’année », analyse Julie Bachet, directrice générale de Vousfinancer.

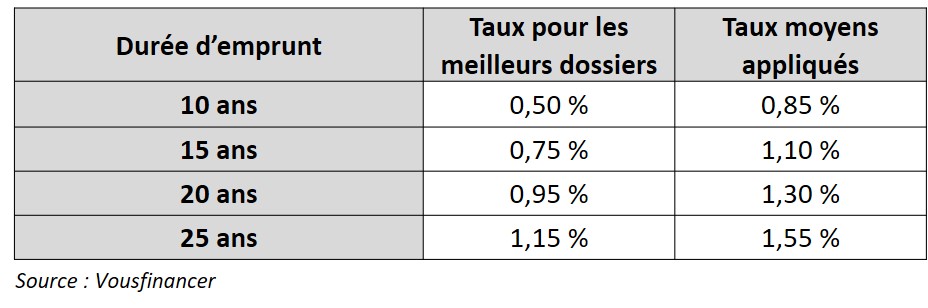

En moyenne on peut emprunter actuellement à 1,10 % sur 15 ans, 1,30 % sur 20 ans et 1,55 % sur 25 ans, mais pour les meilleurs profils, il est possible de négocier 0,75 % sur 15 ans, 0,95 % sur 20 ans et 1,15 % sur 25 ans.

Le retour des prêts à mensualité progressive pour faire diminuer son taux d’endettement …

Dans le contexte actuel où le taux d’endettement est un critère essentiel pour obtenir son crédit immobilier, il est plus que jamais intéressant de souscrire un prêt à mensualité progressive. Ce type de crédit permet de démarrer le remboursement de son prêt avec un endettement plus faible qu’avec un crédit amortissable classique : les mensualités, moins élevées en début de crédit, augmentent de 1 % par an, avec un écart de 250 € environ entre la 1ère mensualité et la dernière, pour un prêt de 250 000 €, et une mensualité 10 % plus faible qu’en prêt amortissable classique.

Par exemple, pour un couple avec 3 000 €/mois qui voudrait emprunter 250 000 € sur 25 ans : avec un prêt amortissable classique à 1,75 %, la mensualité sera de 1029,5 €, soit un taux d’endettement de 34 % alors que dans le cadre d’un crédit évolutif, au même taux de 1,75 %, la 1ère échéance sera de 919,5 €, soit 110 € de moins, permettant d’abaisser le taux d’endettement à 30,6 % (la dernière échéance sera de 1167,5 € et l’impact sur le coût total du crédit de 3000 € de plus qu’en crédit classique)

« Ce type de crédit prévoyant un démarrage en douceur des remboursements permet d’avoir un endettement plus faible sur les premières années du crédit. En outre, il présente peu de risque dans la mesure où les mensualités augmentent de 1 % par an comme pourrait le faire un loyer, et que ces prêts sont destinés plutôt aux emprunteurs dits ‘à potentiel’ dont les revenus vont évoluer à la hausse, avec un endettement qui n’a donc pas vocation à augmenter », analyse Sandrine Allonier.

Mais aussi vers un retour des crédits à taux révisables ?

Dans le contexte actuel, les taux révisables peuvent-ils faire leur retour ? La question se pose dans la mesure où une banque régionale propose désormais des crédits sur 20 ans à un taux variable capé 1 de 0,65 %, contre 1,20 % en crédit amortissable classique pour le même profil (ou 0,45 % sur 15 ans contre 1 % en crédit classique).

Comme le taux est « capé », soit limité à la hausse, cela signifie qu’il ne pourra pas dépasser 1,65 % en cas de remontée de l’Euribor 3 mois, le taux de référence, actuellement à -0,48% et négatif depuis plusieurs mois maintenant.

Ainsi pour un crédit de 400 000 € sur 20 ans, la mensualité sera en début de prêt de 1778 € à 0,65 %, contre 1867 €/mois en crédit amortissable classique à 1,10 %, soit un écart de près de 100 €, avec un impact sur le taux d’endettement. Les taux révisables « redeviennent un outil intéressant pour des profils avertis avec des montants de financement importants » précise la banque.

« Cela fait maintenant plusieurs années que les banques avaient presque toutes suspendu leur offre de crédit à taux variable. Ainsi la part des crédits à taux variable est-elle passée de 22 % en 2004 à quasi 0 % aujourd’hui. Peu de chances que les prêts à taux variable fassent leur grand retour, surtout dans le contexte économique incertain que nous traversons, mais si l’écart de taux entre taux fixe et taux variable se creusent à nouveau, certains emprunteurs avertis pourraient à nouveau se laisser tenter… à suivre ! », conclut Julie Bachet.

« On est actuellement dans un marché à deux vitesses, où ceux qui peuvent emprunter, car ils ont un apport et un taux d’endettement inférieur à 33 %, bénéficient de taux très bas »

« On est actuellement dans un marché à deux vitesses, où ceux qui peuvent emprunter, car ils ont un apport et un taux d’endettement inférieur à 33 %, bénéficient de taux très bas »

Votre avis

Votre avis