Crédit immobilier : Légère remontée du taux de l’usure au mois d’octobre

La Banque de France a légèrement relevé les taux d’usure pour le 4ème trimestre, taux maximum au-delà desquelles les banques n’ont pas le droit de prêter.

© adobestock

Les taux d’usure pour le 4ème trimestre, taux maximum au-delà desquelles une banque n’a pas le droit de prêter, viennent d’être publiés au Journal Officiel. Ce trimestre encore, ils ont légèrement remonté, notamment sur les durées de plus de 10 ans, apportant une bouffée d’air au marché et notamment aux financements des emprunteurs modestes qui étaient pénalisés par les baisses successives de ces taux plafonds ces derniers mois, en plus de l’être par les recommandations du HCSF.

Les taux d’usure en légère hausse pour le 4ème trimestre 2020

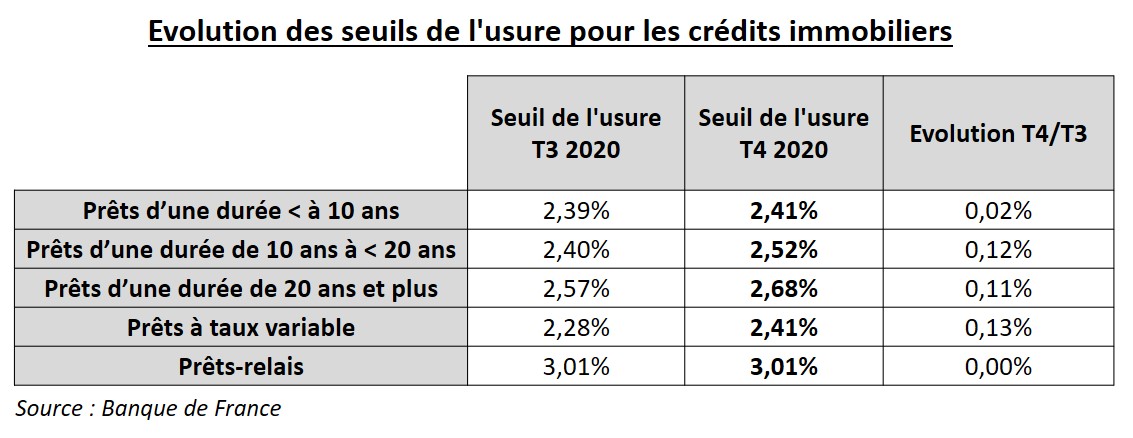

Chaque trimestre, la Banque de France collecte auprès d’un large échantillon d’établissements de crédit les taux effectifs moyens pratiqués des différentes catégories de prêts pour lesquelles sont calculés les seuils de l’usure. Ces taux, augmentés d’un tiers, établissent les seuils de l’usure correspondants, publiés au JO à la fin de chaque trimestre pour le trimestre suivant. A noter : c’est le taux annuel effectif global (TAEG) du prêt qui ne doit pas dépasser le taux d’usure, en incluant donc le taux nominal mais aussi les frais de dossier, frais de courtage, coût d’assurance et garanties obligatoires… (article R. 314-11 du code de la consommation).

Pour le 4ème trimestre, à partir du 1er octobre, les taux de l’usure pour les crédits immobiliers ont légèrement remonté, de plus de 0,10 % (10 points de base), sur les durées de 10 ans et plus. Il atteint désormais 2,68 % sur 20 ans et plus après être descendu à 2,51 % au 2ème trimestre 2020, son plus bas niveau historique qui avait conduit à l’exclusion du marché de nombreux emprunteurs potentiels.

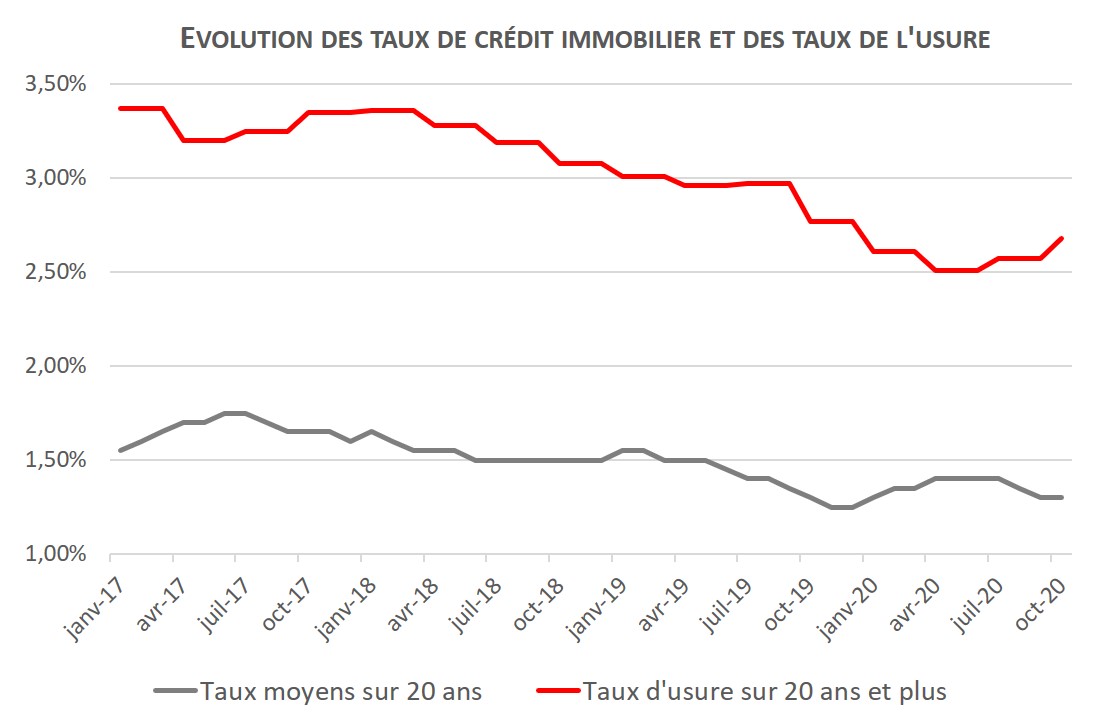

Légère remontée des taux de crédit post-confinement

« Cette remontée du taux d’usure est liée à la légère remontée des taux de crédit constatée post-confinement, mais aussi probablement à la hausse des frais de dossier pratiqués par les banques. Dans un contexte de taux actuellement stables ou plutôt en baisse pour les meilleurs profils, c’est une bonne nouvelle car cela va redonner de l’air au marché : en début d’année de nombreux refus de prêts étaient liés au niveau très bas des taux d’usure… Aujourd’hui cela est plus rare, les refus étant plutôt liés à un manque d’apport ou un endettement trop élevé en lien avec les recommandations du HCSF », analyse Julie Bachet, directrice générale de Vousfinancer.

Ainsi en moyenne les taux sont actuellement de 1,10 % sur 15 ans, 1,30 % sur 20 ans et 1,55 % sur 25 ans, mais pour les meilleurs profils, il est possible de négocier 0,75 % sur 15 ans, 0,95 % sur 20 ans et 1,15 % sur 25 ans.

Les emprunteurs les plus fragiles toujours mal aimés des banques

Attention tout de même : certaines catégories d’emprunteurs restent encore pénalisées par le taux d’usure. Il s’agit des emprunteurs les plus risqués en termes de santé (sénior, risques aggravés) dont le taux dépasse fréquemment le seuil de l’usure en raison du poids très important de l’assurance dans le TAEG. Les emprunteurs modestes peuvent également être encore impactés en raison de la hausse des écarts de taux pratiqués par les banques selon les profils. Par exemple, dans certaines banques, selon les profils, les taux sur 20 ans vont de 0,95 % à 1,80 % sur 20 ans, et de 1,40 à 2,20 % sur 25 ans, avec un TAEG qui peut par conséquent largement dépasser 2,68 %…

« Et comme actuellement, dans un contexte de prudence accrue des banques, seuls les meilleurs profils empruntent, à des taux proches des plus bas historiques parfois, cette remontée des taux d’usure ne pourrait être que de courte durée. A suivre donc… » tempère Julie Bachet.

Votre avis

Votre avis