Crédit immobilier : Faut-il s’inquiéter de la très très légère remontée des taux ?

La Centrale du Financement met en garde sur l’augmentation certaine du nombre de refus de crédit dans les mois à venir, risquant de pénaliser les primo-accédants et de déstabiliser le secteur dans son ensemble…

© adobestock

Aux Etats-Unis, le plan de relance de Joe Biden alimente des tensions sur les taux

Depuis l’annonce du plan de relance américain de Joe Biden, la menace d’un retour de l’inflation plane sur les marchés internationaux. Un démarrage rapide d’une économie meurtrie par la crise se traduit bien souvent par une remontée des taux obligataires afin d’encourager les placements dans les emprunts d’Etat, devenus plus rentables. Cette remontée des taux d’intérêt sur les obligations américaines a eu, dès le mois de mars 2021, une répercussion directe sur le marché obligataire européen. Cela se traduit désormais par une tension générale sur les taux, notamment sur le marché du crédit immobilier.

La situation inquiète La Centrale de Financement qui constate au mois d’avril une augmentation des taux de crédit immobilier de 0.04%, en moyenne, sur l’ensemble des durées de prêts. Le courtier met en garde l’augmentation certaine du nombre de refus de crédit dans les mois à venir, risquant de pénaliser, à nouveau, les primo-accédants et de déstabiliser le secteur dans son ensemble…

Ce qui est sûr, c’est que cette micro-remontée des taux d’intérêts aujourd’hui aux plus bas niveaux jamais atteints, s’inscrit dans un contexte de perte continue du pouvoir d’achat des ménages, une pénurie de biens en vente sur le marché et l’application toujours rigoureuse des recommandations du Haut Conseil de Stabilité Financière (HCSF) sur l’octroi de crédit.

En France, les taux restent attractifs mais le contexte est tendu

Si les niveaux généraux des taux de crédit immobilier demeurent malgré tout attractifs, leur récente augmentation intervient dans un contexte particulièrement tendu et déjà drastique vis-à-vis de l’octroi de crédit, en raison :

- d’une pénurie de biens immobiliers en vente (dans l’ancien comme dans le neuf), qui tend à renforcer la tension pesant sur le marché du crédit immobilier et sur le prix des biens, notamment dans le neuf (particulièrement affecté par la diminution du nombre de permis de construire accordé). Le marché du neuf risque également d‘être impacté par la nouvelle réglementation énergétique RE2020, qui entrera en vigueur à l’été 2021, et qui devrait accroître encore davantage les coûts de construction des biens immobiliers… « L’augmentation des prix des biens implique naturellement une diminution du volume des demandes de crédit, notamment de la part des ménages les plus modestes dont les revenus ne leur permettent plus de se positionner sur le marché.», précise Sylvain Lefèvre, Président de La Centrale de Financement.

- du maintien, par le Haut Conseil de Stabilité Financière (HCSF), de critères restrictifs vis-à-vis de l’octroi de crédit immobilier (35% d’endettement maximum, en incluant le coût de l’assurance emprunteur, et une durée maximale d’emprunt de 27 ans, pour l’immobilier neuf) qui diminuent mécaniquement le volume de dossiers d’emprunt accepté par les banques.

- du rapprochement des taux de crédit immobilier des taux de l’usure, générant un effet ciseau particulièrement préjudiciable aux emprunteurs les plus modestes ou considérés comme « à risque » par les assureurs, et dont le dossier nécessite de négocier des intérêts plus élevés (banques et assurance-de prêt compris)…

- d’une vigilance accrue des banques vis-à-vis des demandes de crédit immobilier ; dans un contexte économique fragilisé par la crise, les établissements bancaires examinent les dossiers d’emprunt avec une attention soutenue et requièrent des garanties supplémentaires pour s’assurer de la solvabilité des emprunteurs. Le montant d’apport personnel a notamment augmenté de plus de 20% entre le premier et le second semestre 2020, selon les chiffres de la dernière étude annuelle réalisée par La Centrale de Financement. « Cette hausse des taux, après une période particulièrement avantageuse pour l’emprunt, s’inscrit dans un contexte toujours aussi restrictif vis-à-vis de l’octroi de crédit et dans une tendance inflationniste durable, qui menace le pouvoir d’achat des emprunteurs… Nous anticipons une augmentation significative du nombre de refus de crédit, dans les mois à venir, au détriment premier des emprunteurs les plus modestes, en particulier des primo-accédants, et risquant de fragiliser le secteur dans son ensemble! », explique Sylvain Lefèvre.

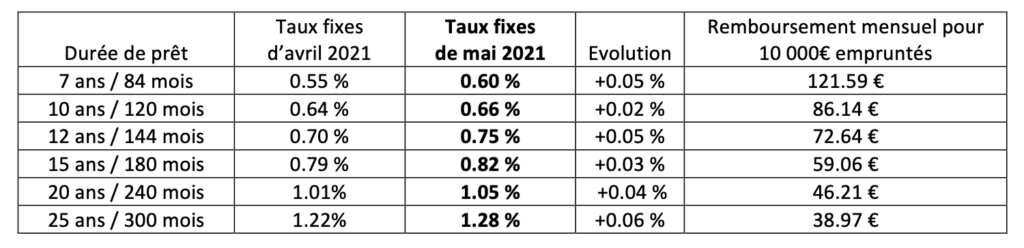

Mai 2021, une remontée des taux de 0,04%

Après une légère baisse des taux au mois d’avril 2021, le mois de mai débute avec une nouvelle hausse, sur l’ensemble des durées de prêt. Ainsi, avec les taux annoncés en mai 2021, un emprunteur contractant un prêt d’un montant de 180 000 € sur 25 ans à 1,28 % verra sa mensualité s’élever à 701,46 euros pour un coût total de crédit de 30 438 euros, soit 5% de plus que le mois précédent (correspondant à un coût supplémentaire de plus de 1 500 euros) pour un prêt de la même durée et du même montant.

Évolution des taux

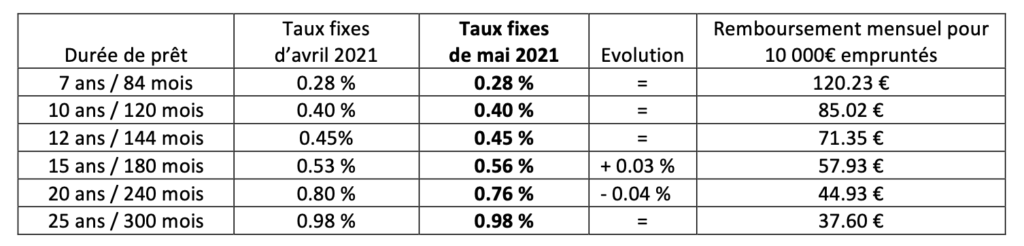

Des taux immobiliers variables selon la durée d’emprunt

Les conditions de taux généralement constatées sont en hausse de 0.04%, en moyenne, pour toutes les durées de prêt confondues. Dans le détail : les hausses de taux de crédit les plus significatives s’observent principalement pour les prêts contractés sur 7 ans, 12 ans et 25 ans, avec une augmentation de 0.05 % et 0.06 % respectivement par rapport à avril 2021.

Les meilleurs taux obtenus sur le mois de mai 2021 sont, pour la majorité des durées d’emprunt, stables et identiques à ceux obtenus au mois d’avril 2021. Pour les prêts contractés sur une durée de 15 ans, les taux de crédit sont néanmoins en hausse de 0,03 % par rapport à ceux obtenus au mois d’avril ; pour les prêts contractés sur 20 ans, les meilleurs taux obtenus en mai 2021 sont plus avantageux que ceux du mois précédent, avec une baisse observée de 0,04 %, en moyenne.

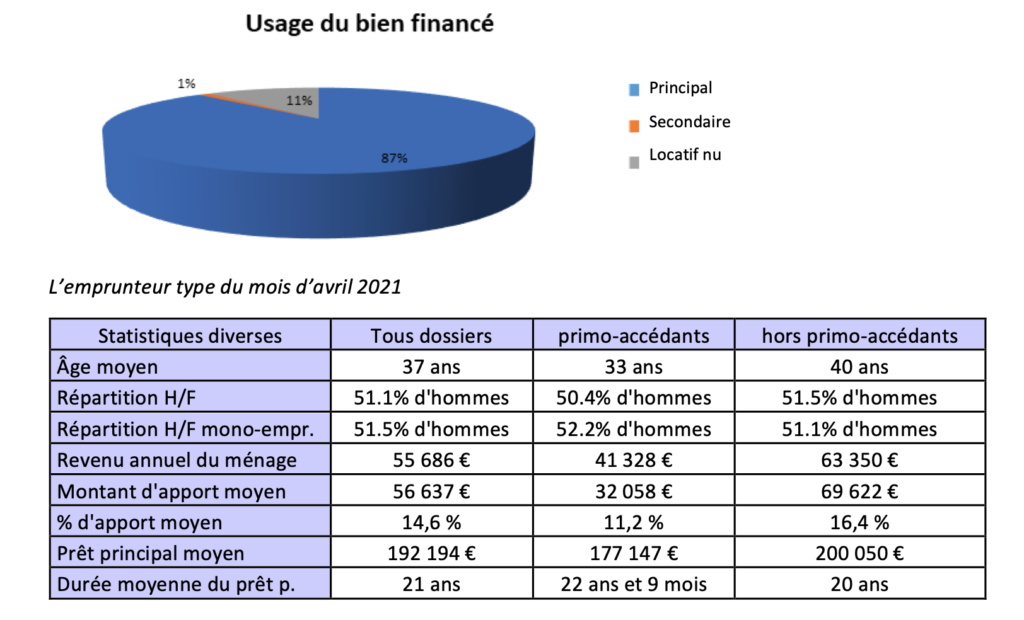

Profil des emprunteurs ayant réalisé leur projet en avril 2021

Votre avis

Votre avis