Crédit immobilier : Est-ce judicieux d’emprunter en période d’inflation record ?

Alors que l’inflation atteint des sommets depuis 40 ans, il peut être encore intéressant d’acheter dans ce contexte. Mais concrètement, qui a intérêt à acheter en période d’inflation ? Explications.

© adobestock

Inflation et achat immobilier

Une inflation record mais des taux encore inférieurs à ce qu’ils devraient être

Au mois de juin, l’inflation atteint selon l’Insee 5,8 %, après 5,2 % sur un an en mai, mais 7 % en septembre. En moyenne annuelle, elle atteindrait ainsi 5,5 % en 2022, un niveau inédit depuis 1985, à un moment où les taux de crédit atteignaient 9 % en moyenne !

« C’est ce contexte de remontée des prix et des taux d’emprunt d’Etat qui a conduit les banques à remonter leurs taux de crédit depuis le mois de février, mais surtout en mars et avril. Depuis janvier, les taux de crédit ont remonté de 0,5 % en moyenne, mais jusqu’à 0,75 % dans certaines banques », explique Julie Bachet, directrice générale de Vousfinancer.

A ce jour, les taux d’emprunt d’Etat sur 10 ans, actuellement à 2 %, après être montés à 2,35 % mi-juin, sont de retour à leur niveau d’avril 2014 au moment où les taux de crédit étaient à plus de 3,3 %, avec un taux d’usure à 5,19 %. Actuellement les taux moyens sont de 1,35 % sur 15 ans, 1,55 % sur 20 ans et 1,75 % sur 25 ans.

« Depuis le mois de juin, les hausses de taux sont moins fréquentes, car compte tenu du niveau des taux d’usure, le potentiel de remontée est désormais limité pour les banques, sous peine de ne pouvoir prêter. Mais il est certain que dans le contexte actuel d’inflation et de hausse des taux des marchés financiers, avec en outre la perspective d’une remontée des taux de la Banque centrale européenne, les taux actuels sont décorrélés du marché et devraient poursuivre leur ascension dans les prochains mois », complète Julie Bachet.

A taux réels négatifs, il est vraiment intéressant d’emprunter, sous conditions…

Avec une inflation annuelle à plus de 5,5 % en 2022, et des taux moyens à 1,5 % sur 20 ans, les taux réels, déflatés, restent en effet très favorables, comme le disait déjà Bruno Le Maire, le ministre de l’Economie, à l’issue de la dernière réunion du Haut conseil de stabilité financière (HCSF) en mars : « Avec un taux immobilier à 1,1 % ou 1,2 % par an sur 25 ans et une inflation à près de 3 % nous sommes toujours sur des taux réels négatifs. Donc les conditions de financement des ménages restent particulièrement attractives en France. C’est le plus important pour nous. »

Pour autant, cela reste théorique et dans la pratique cela dépend de la situation de l’emprunteur, et de ses évolutions de salaires futures. En effet, on dit qu’en période d’inflation, il est intéressant d’acheter, car la mensualité d’un crédit reste fixe durant toute la durée du crédit, donc son poids relatif diminue par rapport aux autres dépenses, mais surtout dans le budget global du ménage si le salaire de l’emprunteur progresse avec à la clé une baisse du taux d’endettement. Mais cela n’est valable qu’à condition que les revenus augmentent, dans l’idéal autant que l’inflation, ce qui est loin d’être toujours le cas.

Selon la Dares, le salaire mensuel de base (qui ne comprend ni les primes ni les heures supplémentaires) a bien progressé sur un an de 2,3 % au premier trimestre, mais cela reste inférieur à la hausse des prix de 4,6 % sur la même période.

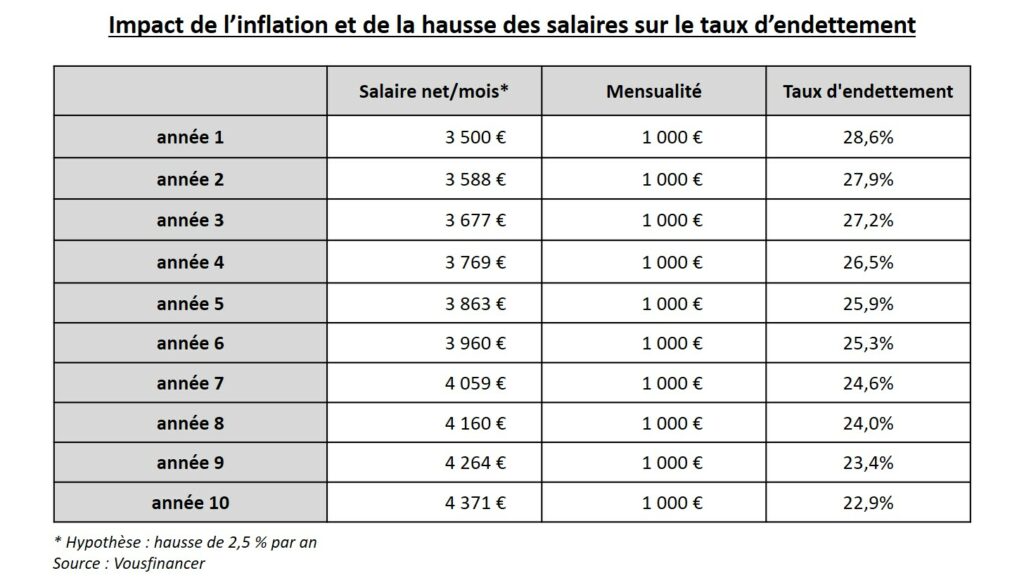

Dans l’exemple ci-dessous, avec une hausse du salaire de 2,5 % par an, le taux d’endettement pour un salaire de base de 3500 € et une mensualité de 1000 € passe de 28,6 % à 22,9 % en 10 ans !

Mais d’autres paramètres rentrent en compte en période d’inflation, comme la baisse de la capacité d’emprunt, et la hausse des prix de l’immobilier.

Prenons l’exemple des salariés payés au Smic qui sont théoriquement les moins pénalisés grâce au dispositif de revalorisation automatique : pour tenter compenser l’inflation, le Smic a été revalorisé en mai pour la 3e fois en 7 mois, avec une hausse significative de 171 € nets depuis janvier 2021 et de 5,9 % entre mai 2021 et mai 2022. Pour autant, même si les revalorisations successives du Smic ont permis de compenser l’inflation, il est difficile de dire que les Français qui ont un salaire modeste ont intérêt à acheter en période d’inflation, car à court terme ils sont fortement pénalisés par la hausse des taux, et des prix de l’immobilier !

« Si ces dernières années, la hausse du salaire minimum permettait encore de compenser dans certaines villes la hausse des prix de l’immobilier grâce également à la baisse des taux, ce n’est désormais plus le cas. Dans toutes les villes de France étudiées, le pouvoir d’achat immobilier a reculé en 2022, de plus de 3,5 m3 en seulement 6 mois, mais également depuis janvier 2021 notamment en raison de la hausse des taux de 0, 5 en moyenne mais aussi à cause de la hausse des prix qui s’est poursuivie, et ce malgré des conditions d’emprunt plus compliquées » analyse Sandrine Allonier, directrice des études et porte-parole de Vousfinancer.

Alors pour qui est-il intéressant d’investir en période d’inflation ?

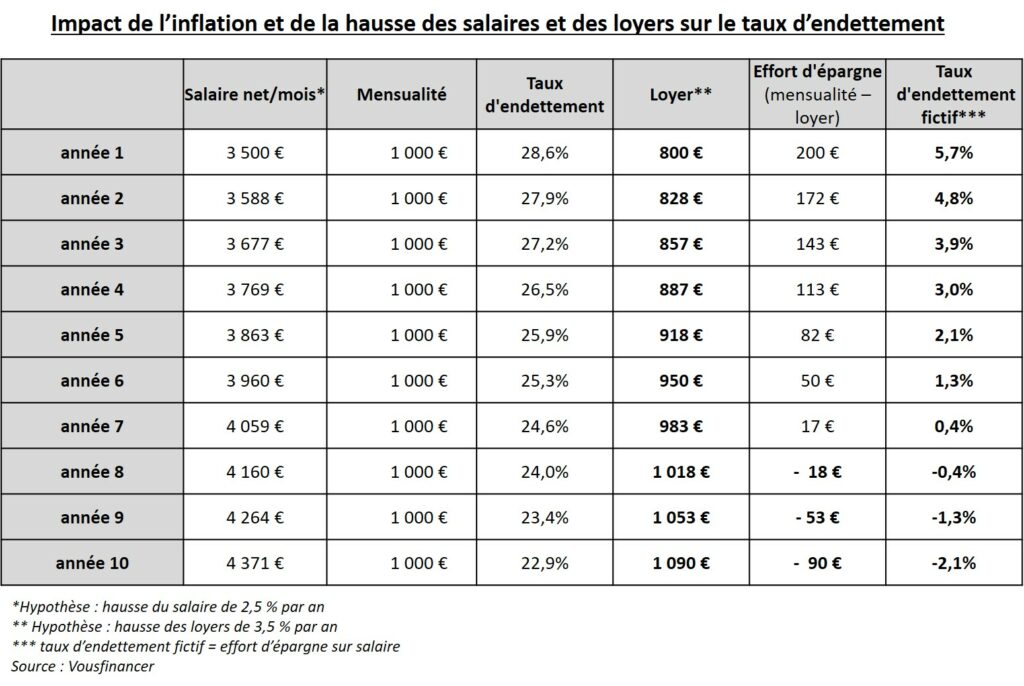

Pour les investisseurs, l’effet de l’inflation est double sur la baisse relative de la charge d’emprunt : tout d’abord via la hausse de salaire éventuelle, mais également grâce à la revalorisation des loyers, théoriquement indexés sur l’inflation, via l’indice de référence des loyers (IRL). Calculé par l’Insee, cet indice sert à calculer les augmentations de loyers en cours de bail si celui-ci le prévoit (clause de révision). Dans les grandes agglomérations, il doit également être utilisé à l’arrivée d’un nouveau locataire. Au premier trimestre 2022, l’indice de référence des loyers s’établit à 133,93. Sur un an, il augmente de 2,48 %, après + 1,61 % au trimestre précédent. Dans le contexte actuel d’inflation, la hausse aurait dû se poursuivre et s’accélérer dans les prochains mois. C’est pourquoi le gouvernement propose de plafonner la hausse des loyers à 3,5 % maximum, pendant un an, pour limiter l’impact de l’inflation sur les locataires.

« Bien que plafonnée à 3,5 %, la hausse des loyers en période d’inflation reste effective. Ainsi, pour les investisseurs, toute chose égale par ailleurs, la mensualité du prêt va rester fixe pendant toute la durée du crédit mais les loyers servant à la rembourser en partie, eux, augmentent, venant diminuer l’effort d’épargne mensuel », a calculé Sandrine Allonier.

Dans l’exemple ci-dessous le taux d’effort mensuel, en tenant compte de la hausse du salaire de 2,5 % par an et de la hausse des loyers de 3,5 % par an (clause de révision) passe de 200 € à – 90 € en 10 ans !

Bien entendu, les charges de copropriété, taxe foncière, coût des travaux notamment de rénovation énergétique augmentent également en période d’inflation, venant diminuer l’impact financier pour les investisseurs. En revanche, empruntant à des taux plus élevés, l’impact fiscal de la hausse des loyers est limité car davantage d’intérêts d’emprunt peuvent être déduits des revenus locatifs. De quoi voir l’inflation d’un autre œil…

Avec un taux immobilier à 1,1 % ou 1,2 % par an sur 25 ans et une inflation à près de 3 % nous sommes toujours sur des taux réels négatifs. Donc les conditions de financement des ménages restent particulièrement attractives en France. C'est le plus important pour nous.

Votre avis

Votre avis