Crédit immobilier : Où en sont les taux d’intérêts en septembre 2022 ?

Des taux d’intérêts encore en hausse, des banques qui rechignent à financer de nouveaux projets… Et si le marché immobilier était en train de se bloquer ?

© adobestock

Crédit immobilier : Le marché se bloque

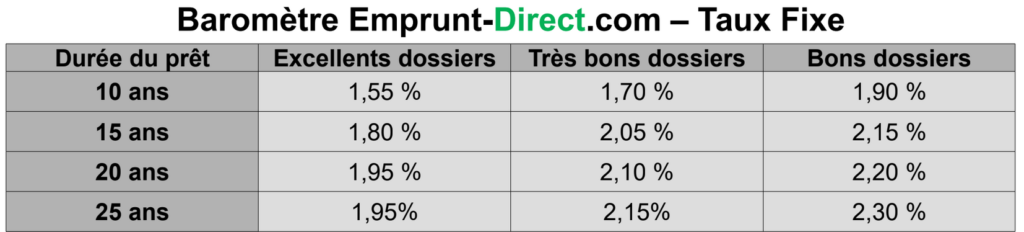

Les taux ont connu une légère hausse au mois de septembre, au vu des quelques grilles communiquées

en ce début de mois par les établissements partenaires d’Emprunt-direct.com. Tandis que septembre

marque traditionnellement la fin de l’été – période calme en matière de crédit – les établissements

bancaires ont, dans bien des cas, été, en cette rentrée, moins actifs en matière transmission de

barèmes, étant pour la plupart moins volontaristes sur le segment du crédit à l’habitat et de facto moins

demandeurs de prescription immobilière.

Les banques réticentes à prendre de nouveaux dossiers

Une part importante des banques partenaires n’ont, comme en août, pas transmis de nouvelles grilles en ce mois, et s’avèrent toujours réticentes à la prise en charge de dossiers. On notera même que cette

proportion tend à augmenter encore en ce début de mois. Pour les quelques établissements ayant communiqué des grilles, Emprunt Direct toutefois une assez nette appréciation des taux, traduction des nouvelles hausses de rendement observées sur les marchés obligataires.

Plus de la moitié des dossiers de crédit sont refusés

« Les banques se sont, dans les dernières semaines, mis en retrait des marchés du crédit à l’habitat,

une part croissante n’acceptant plus de nouveaux dossiers. Le faible niveau du taux d’usure observé

depuis le printemps contraint les établissements à une moindre flexibilité en matière de taux », explique Alban Lacondemine, président fondateur d’Emprunt Direct.

Et de poursuivre : « Limitées par le niveau de l’usure à 2,60% pour les prêts à taux fixe d’une durée inférieure à 20 ans, et à 2,57% pour les prêts à taux fixe d’une durée supérieure à 20 ans, les banques ne souhaitent pas forcément distribuer des crédits dont la marge est pour l’heure très contrainte. Plus de la moitié des dossiers présentés sont désormais refusés ou ne sont même pas pris en charge par les banques, alors même qu’ils étaient finançables il y a quelques mois. Cet attentisme devrait se prolonger a minima jusqu’à la nouvelle fixation du taux d’usure à la fin du mois de septembre », indique Alban Lacondemine.

Seul espoir pour les professionnels du crédit, la remontée du taux de l’usure

Ce qui est sûr, c’est que les établissements financiers semblent avoir peu de marges de manœuvre. « Après être retombés début août à un plus bas à 1,35%, les taux de l’OAT 10 ans, qui constituent un indicateur référence en matière de distribution de crédit, ont repris près de 85 points de base et s’établissent désormais plutôt autour des 2,20% », reprend président fondateur d’Emprunt Direct.

Le seul petit espoir est constitué par la remontée du taux d’usure début octobre, laquelle pourrait permettre à certains acteurs de reconstituer une partie de leurs marges et se repositionner sur le segment du crédit à l’habitat. Reste que, dans ce contexte de durcissement des conditions de crédit et d’une moindre volonté de distribution par les établissements, la production de prêts à l’habitat devrait sans aucun doute s’en trouver affectée en fin d’année», conclut-il.

Votre avis

Votre avis