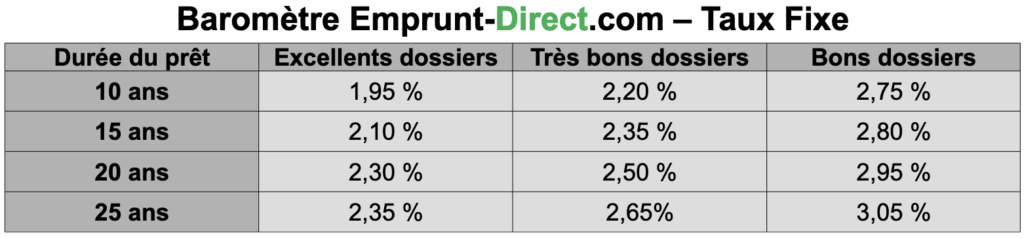

Crédit immobilier : Des taux d’intérêts à plus 3% pour les prêts à 25 ans et des refus de crédit

La hausse des taux immobilier exclut nombre de ménages du crédit tandis que les perspectives macroéconomiques se détériorent. Ce qu’il faut retenir du baromètre des crédits Emprunt Direct du mois de décembre.

© adobestock

Pas d’évolution du barème des banques en décembre

Les taux de crédit immobilier restent quasiment inchangés, au vu des grilles communiquées en ce début de mois par les établissements partenaires d’Emprunt-direct.com. Après une nouvelle progression des taux de 15 à 30 points de base qui succédait à un mouvement haussier en octobre, les banques restent relativement attentistes en ce début de mois, nombre d’établissements n’ayant pas communiqué de barèmes.

Pour les quelques banques qui ont encore la volonté de produire en cette fin d’exercice, celles-ci ne font pas évoluer leurs barèmes. La production reste toutefois le plus souvent limitée à quelques dossiers très qualitatifs. Pour les autres établissements, nombre d’entre eux refusent au contraire de prendre en charge des dossiers.

Sur les marchés obligataires, on notera toutefois que les conditions de marché tendent graduellement à

s’améliorer. Depuis début octobre, les rendements de l’OAT 10 ans paraissent en effet décroître. Or ceci

n’a pas été mis à profit par les institutions bancaires pour assouplir les conditions de prêt appliquées aux futurs emprunteurs.

Des banquiers frileux sur le crédit à l’habitat

« Malgré une baisse des taux sur les marchés obligataires, les banques ne montrent pas de volonté de

redevenir proactives sur le segment du crédit à l’habitat en cette fin d’année, et ce d’autant que leurs

objectifs ayant été, pour un nombre important d’entre elles, atteints avec la production du 1 er semestre.

Le blocage de marché demeure, et ce d’autant plus que le marché reste bridé par un taux d’usure trop

peu élevé. Un relèvement substantiel de ce dernier en début d’année devrait permettre de redonner un

peu de marge de manœuvre aux établissements. Reste à savoir si ces derniers l’utiliseront », indique

Alban Lacondemine, président fondateur d’Emprunt Direct.

Détérioration des perspectives macroéconomiques

« En outre, le passage en novembre, pour la première fois depuis novembre 2014, des taux nominaux à

25 ans au-dessus des 3%, exclut implicitement, après prise en compte des frais, assurances de prêt et

garanties, tout recours au crédit pour les accédants du fait du franchissement du taux d’usure. Mais cette exclusion du marché tend à se généraliser pour les crédits de longue durée et pour les emprunteurs âgés de plus de 45 ans. Par ailleurs, les banques anticipent une baisse des revenus futurs des ménages, la détérioration globale des perspectives macroéconomiques, ainsi qu’une restriction

supplémentaire de leurs propres normes prudentielles », conclut-il.

Votre avis

Votre avis