Crédit immobilier : Après une période noire, le marché se normalise

La dernière réunion de la BCE semble marquer la fin de la hausse systémique des taux directeurs. CAFPI s’attend à une stabilisation des taux d’intérêt d’ici la fin de l’année 2023, un véritable bol d’air pour les emprunteurs et les professionnels.

© adobestock

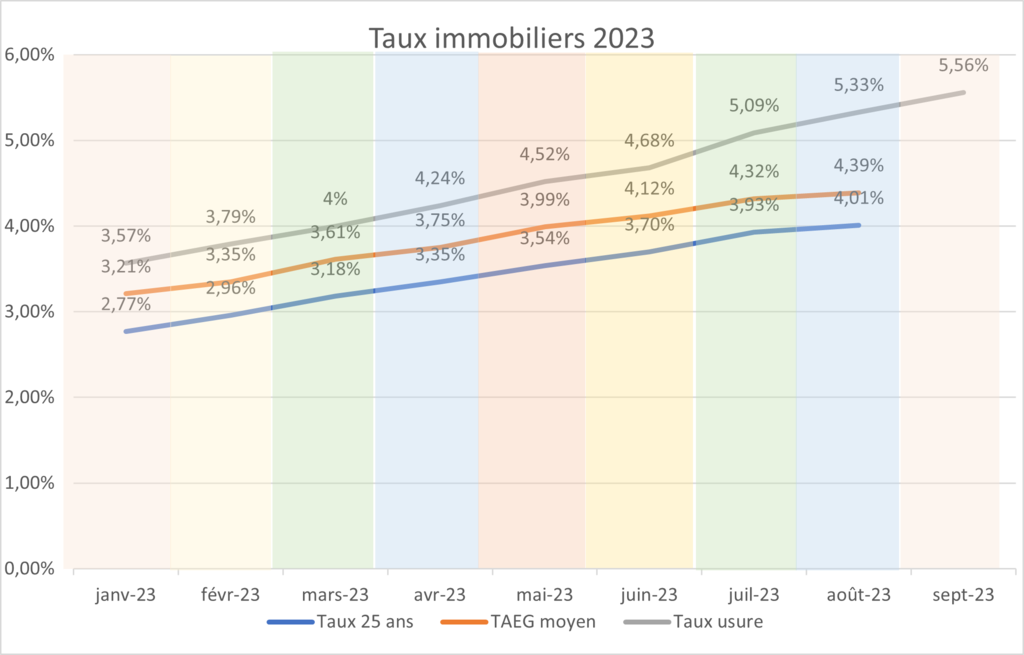

Dans une course contre l’inflation, la Banque Centrale Européenne (BCE) a, à 8 reprises depuis le 27 juillet 2022, remonté ses taux directeurs, passant de 0 à 4,5% aujourd’hui (taux de refinancement).

Des décisions qui ont entraîné une hausse ininterrompue des taux de crédit immobilier pratiqués, passant de 1,58% à 3,94% sur la même période (moyenne des taux fixes sur 25 ans obtenue par CAFPI). Et il est fort probable qu’ils atteignent les 5% dès 2024.

Poursuivre son projet immobilier malgré la hausse des taux

2022 aura marqué la fin d’une politique monétaire extrêmement accommodante engagée en 2014. La parenthèse de l’argent gratuit s’est ainsi refermée. Pour autant, obtenir le financement de son projet immobilier reste possible, notamment depuis la mensualisation du taux d’usure qui a permis à cette condition de financement d’être plus en phase avec la réalité du marché.

« Aujourd’hui, avec l’inflation et un crédit qui ne tombe plus du ciel, chacun doit réapprendre qu’un projet immobilier se prépare de longue date. Pour optimiser ses chances d’aboutir à l’obtention de son financement, l’accompagnement d’un professionnel est devenu une primordial », constate Caroline Arnould, directrice générale de CAFPI.

Tous les profils logés à la même enseigne

Avec un taux moyen qui a augmenté de 20 centièmes chaque mois depuis le début de l’année, ce sont tous les emprunteurs qui ont vu leur pouvoir d’achat et notamment le montant moyen emprunté diminuer fortement entre le 2e semestre 2022 et le 1er semestre 2023… -7,5% pour les primo-accédants, -6,6% pour les investisseurs locatifs et -3,1% pour les secundo-accédants.

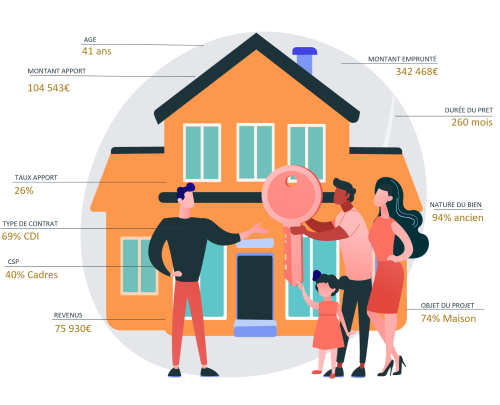

« Dans le même temps, l’apport demandé a, quant à lui, fortement augmenté, dépassant les 20% pour les accédants (18% pour les investisseurs), complète Caroline Arnould. Malgré cela, la volonté d’aboutir à son projet immobilier reste forte en France, et il est toujours possible d’obtenir un financement, moyennant une adaptation aux nouvelles normes du crédit immobilier ».

Les primo-accédants doivent revoir leur projet immobilier…

Avec une hausse des taux plus forte que la correction des prix de l’immobilier, le montant moyen emprunté par les primo-accédants est passé de 242 314 € au 2e semestre 2022, à 224 140 € au 1er semestre 2023. Avec un montant emprunté de 208 861 € pendant la période estivale, on remarque que le mouvement n’a pas encore ralenti.

Par ailleurs, le resserrement des conditions d’accès au financement s’est traduit par une hausse du revenu annuel moyen des primo-accédants et du montant de l’apport, passant respectivement en un semestre de 49 229 € pour un couple à 50 332 € (+2,2% du revenu annuel moyen) et de 61 084 € à 64 494 € (+5,5% de l’apport moyen).

On peut alors dresser un portrait-robot de l’emprunteur primo-accédant au 1er semestre 2023 : 35 ans, en CDI (75% des clients), achète dans l’ancien (88%) et emprunte environ 224 140 € sur 23,4 ans.

… Tout comme les secundo-accédants et investisseurs locatifs

Les mêmes causes produisant les mêmes effets, les éléments conjoncturels de cette 1re partie de l’année ont impacté tous les emprunteurs. Du côté des secundo-accédants, entre le 2e semestre 2022 et le 1er semestre 2023, le montant moyen de l’emprunt est passé de 380 677 € à 368 673 € (et même à 342 468 en juillet-août), avec un taux d’apport qui a grimpé de +1,9 point sur la même période, pour atteindre 23,6% (26% en juillet-août).

Même son de cloche du côté des investisseurs, avec un montant moyen emprunté qui est passé de 199 741 € au 2e semestre 2022 à 186 458 € au 1er semestre 2023, alors que dans le même temps, le taux d’apport a pris 3,9 points, atteignant au 1er semestre 2023 16,9%.

Les régions des Hauts-de-France et du Sud-Ouest restent les plus « accessibles » pour les emprunteurs

Si Paris reste logiquement la ville la moins accessible pour les emprunteurs avec le montant moyen emprunté (506 593 €) et le taux d’apport (29,4%) les plus élevés de France au 1er semestre 2023, les régions du Sud-Ouest et des Hauts-de-France sont celles où l’emprunt moyen est le plus faible, avec 208 827 € et 212 253 € tout comme le taux d’apport, avec 19% et 16%.

2023 : Année de transition

« Comme nous l’avions annoncé en début d’année, 2023 est pour l’instant une période de transition avec une normalisation progressive, quoiqu’un peu rapide, de la politique monétaire », commente Caroline Arnould.

Avec un taux d’usure mensualisé en début d’année, permettant aux banques de couvrir leurs coûts de refinancement, la crainte du blocage pur et simple de l’accès au financement a été évitée. « La lutte menée par la BCE contre l’inflation galopante, a certes eu pour conséquence une hausse rapide des taux de crédits immobiliers. Néanmoins, tout le secteur a su se mobiliser pour trouver des solutions pour que les porteurs de projet immobilier puissent obtenir leur financement », poursuit-elle.

La dernière réunion de la BCE semble marquer la fin de la hausse systémique des taux directeurs. Un maintien autour de 4,5 / 5% des taux d’intérêt pendant un temps suffisamment long pourra permettre à l’inflation de retrouver un niveau autour de 2%, l’objectif fixé par l’institution monétaire.

Vers une stabilisation des taux d’intérêt d’ici la fin de l’année 2023

CAFPI s’attend à une stabilisation des taux d’intérêt d’ici la fin de l’année 2023, un véritable bol d’air pour les emprunteurs et les professionnels.

Nous observons également les prémices d’un retour à la baisse des prix de l’immobilier, ce qui pourrait permettre aux emprunteurs de retrouver un peu de pouvoir d’achat. La fin de la hausse systémique des taux permet aux banques de desserrer leurs politiques d’octroi aux crédits, en retrouvant des marges convenables, elles reviennent progressivement sur le marché pour distribuer largement du crédit.

Nous observons également les prémices d’un retour à la baisse des prix de l’immobilier, ce qui pourrait permettre aux emprunteurs de retrouver un peu de pouvoir d’achat. La fin de la hausse systémique des taux permet aux banques de desserrer leurs politiques d’octroi aux crédits, en retrouvant des marges convenables, elles reviennent progressivement sur le marché pour distribuer largement du crédit.

Votre avis

Votre avis