Crédit immobilier : La situation s’améliore au 1er trimestre 2024

Au 1er trimestre 2024, une éclaircie sur le marché immobilier apporte un peu d’espoir aux candidats à l’emprunt. Avec des taux en baisse et une volonté de la part des banques de prêter, les projets peuvent de nouveau s’envisager.

© adobestock

Après une année 2023 où nous avons pu suivre la hausse des taux et la baisse de l’offre des crédits qui ont conduit au très fort ralentissement du marché de l’immobilier, 2024 démarre différemment. Les taux ont enclenché des baisses et les banques sont toutes de retour sur le marché du crédit immobilier. Cependant, les contraintes règlementaires ont un impact non négligeable sur la quantité de dossiers qu’il est possible de traiter.

Meilleurtaux dresse dans son 39e Observatoire du crédit immobilier, un bilan du 1er trimestre de l’année 2024 ainsi que les principales évolutions par rapport à l’année 2023.

« Depuis la rentrée 2024, on observe une hausse des demandes de crédits immobilier. C’est un signe positif pour le marché mais cette reprise reste timide si on compare aux demandes que nous avions l’année dernière à la même période (-35% vs mars 2023) », constate Mael Bernier, porte-parole de Meilleurtaux.com.

Evolution des taux : que s’est-il passé entre mars 2023 et mars 2024 ?

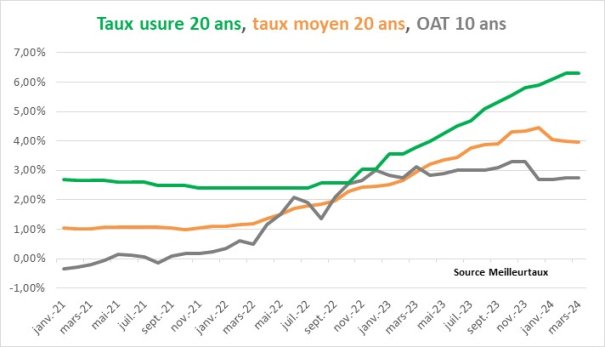

En mars 2023, la majorité des taux se situaient entre 3,10% et 3,30%. En mars 2024, même si on observe une baisse depuis janvier, 44% des taux proposés sont à 4,10%, donc supérieurs aux niveaux de la même période l’année dernière.

« En décembre plus de 6 barèmes sur 10 affichaient un taux supérieur à 4,30% sur 20 ans. En mars plus de 7 barèmes sur 10 s’affichent en dessous de 4,30% sur cette même durée. Et 1/3 sous la barre de 4,10% », précise Mael Bernier.

Quel est l’impact sur le pouvoir d’achat immobilier des ménages ?

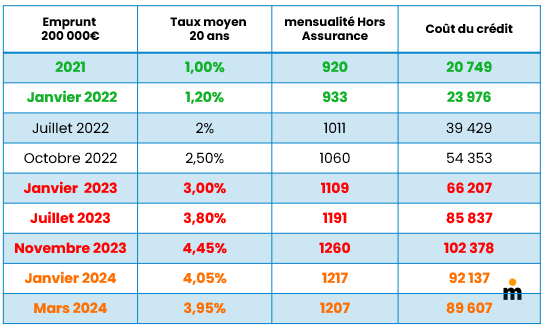

L’augmentation des taux fait monter le coût des prêts et impacte ainsi forcément la capacité d’emprunt des ménages français. Rappelons que depuis janvier 2022, les banques ne sont plus autorisées à prêter au-dessus de 35% de taux d’endettement.

Rappelons qu’entre janvier 2022 et novembre 2023, les ménages « moyens » ont perdu près de 70K€. Le paysage s’éclaircit cependant puisque concrètement, pour des revenus mensuels nets de 4 000 euros, c’est près de 10 000 euros de gagnés sur leur projet immobilier depuis l’automne. Pour des revenus mensuels nets de 7 000 euros, c’est près de 15 000 euros de retrouvés.

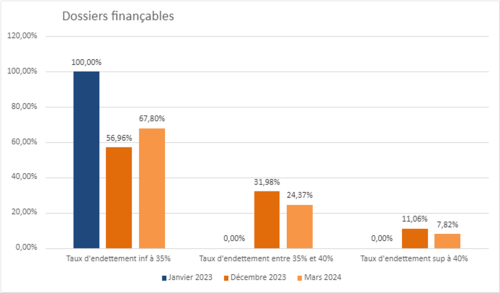

La règle des 35% reste un frein important. En effet, sur la base de finançables de janvier 2023, tous projets confondus :

- Près de 68% sont sous la barre des 35%

- 24% sont dans la zone « grise » éligibles si dérogations bancaires

- 8% totalement infinançables

Rappelons que depuis le 29 juin 2023, le HCSF a décidé que les établissements bancaires peuvent déroger au critère des 35% pour une marge de flexibilité allant jusqu’à 20 % de la production de nouveaux crédits immobiliers octroyés chaque trimestre civil.

Au sein de cette marge, au moins 70 % (au lieu de 80% précédemment) de la flexibilité maximale doit être réservée aux acquéreurs de leur résidence principale et au moins 30 % aux primo-accédants. Les 30 % restant de flexibilité maximale (soit 6 % de la production trimestrielle, au lieu de 4% précédemment) sont libres d’utilisation.

« Malgré la baisse des taux, la part des dossiers finançables reste encore « critique ». Il est indéniable qu’il est temps de revoir la règle des 35% afin de permettre aux français de relancer leurs projets immobiliers. Nous espérons que le HCSF assouplira ses règles prochainement… », précise Mael Bernier.

2024 : une éclaircie pour le marché de l’immobilier

« Après une année 2023 difficile, 2024 annonce une éclaircie pour le marché de l’immobilier. La capacité d’emprunt des ménages remonte, les projets immobiliers sont relancés et les banques sont quasiment de retour avec une vraie volonté de prêter. Seule ombre au tableau ? Les contraintes règlementaires ! Nous espérons des annonces prochaines à même de faire évoluer les choses…Wait and see…», conclut Maël Bernier.

Les enseignements clés du 39e Observatoire du crédit immobilier

La demande

- Une reprise encore timide : +30% depuis l’automne dernier

- Mais une baisse de 35% par rapport à mars 2023

Sur les taux

- Une vraie baisse des taux depuis janvier

- En mars plus de 7 barèmes sur 10 s’affichent en dessous de 4,30% sur cette même durée

Taux de refinancement

- L’écart se creuse entre le taux d’usure et les taux des crédits

- Les marges interbancaires se stabilisent à un niveau relativement « confortable » pour les banques

Taux d’endettement

- La règle des 35% d’endettement est toujours un gros frein

- Les contraintes règlementaires pourraient être ajustées

Votre avis

Votre avis