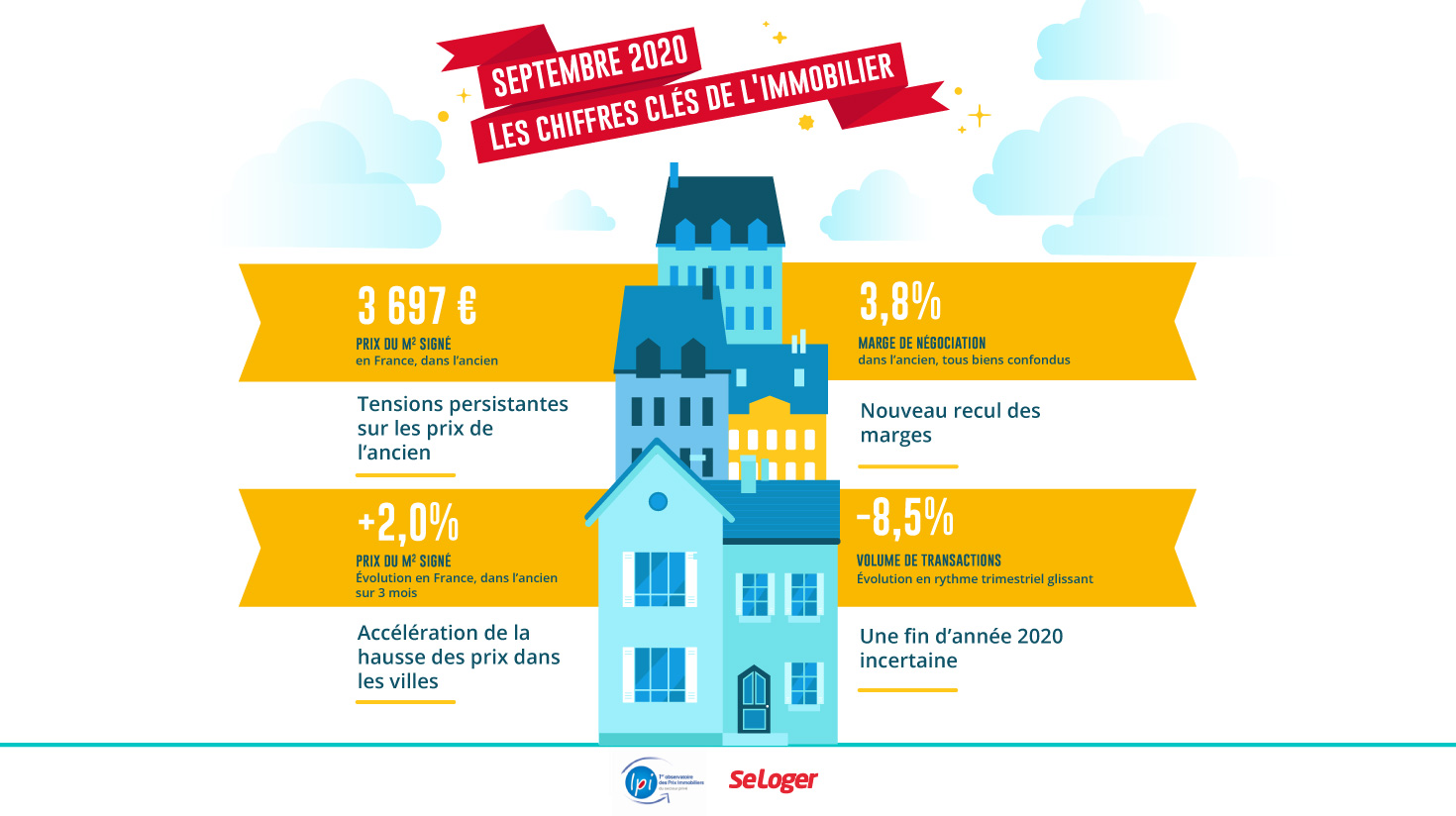

Baromètre LPI-Se Loger Post Covid-19 : Partout la hausse des prix de l’immobilier ancien est au rendez-vous de l’après-confinement, à la différence de la reprise d’activité

La raréfaction de l’offre de biens à vendre dans la quasi totalité des grandes villes se traduit par une poursuite de la hausse des prix. Ce qu’il faut retenir du baromètre LPI-Seloger du mois de septembre analysant les chiffres à fin août.

© adobestock

Tensions persistantes sur les prix de l’ancien

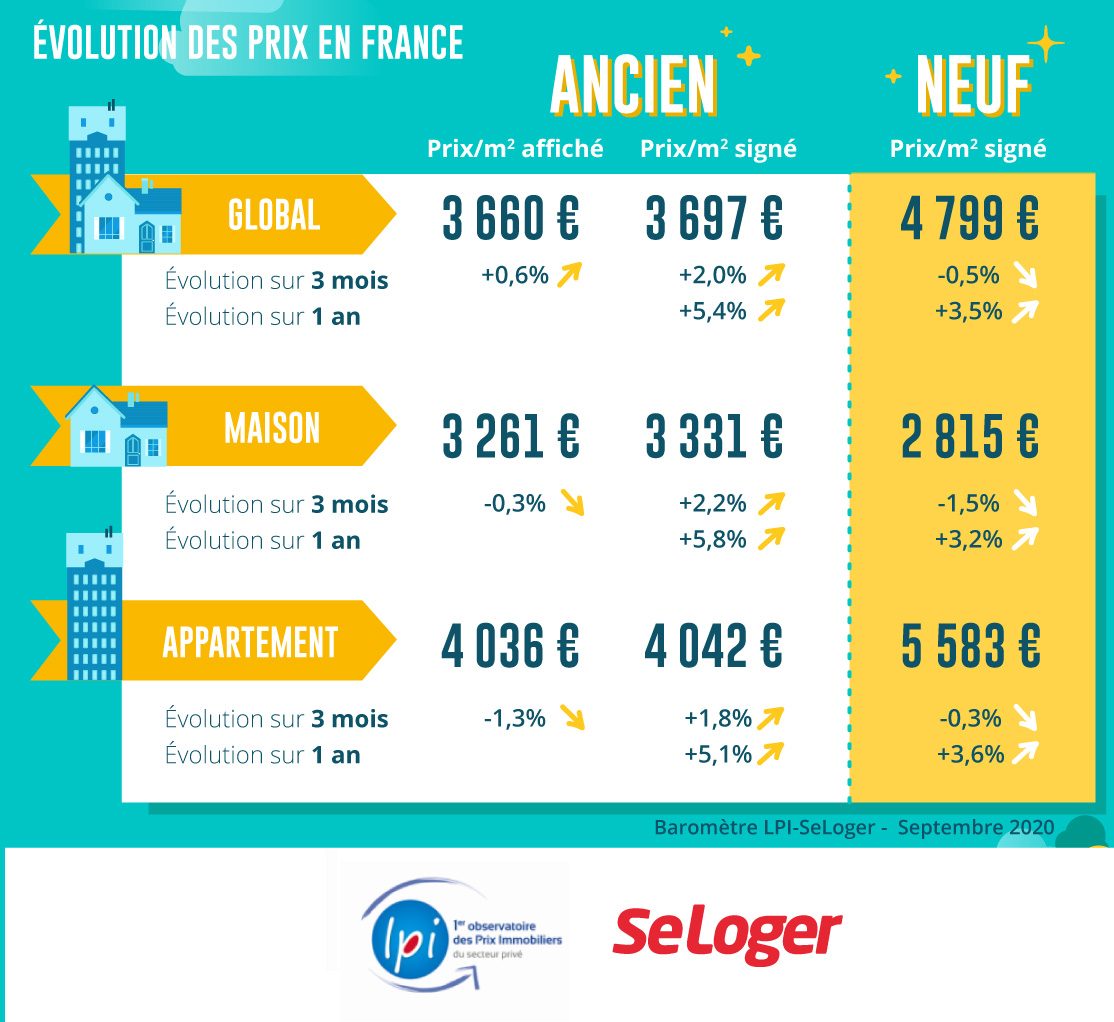

Après avoir montré des signes d’affaiblissement au cours du printemps, la hausse des prix des logements anciens s’est faite plus vive durant l’été. Avec le rebond du marché, les tensions sur les prix se sont renforcées : aussi bien sur le marché des appartements que sur celui des maisons. En août, les prix signés (mesurés en niveau annuel glissant) ont ainsi augmenté de 5.4 % sur un an, contre + 4.3 % il y a un an à la même époque.

Depuis le début de la crise, la hausse annuelle des prix se maintient donc à plus de 5 %. Et aucun mouvement de baisse générale ne se dessine, bien au contraire.

Depuis le début de la crise, la hausse annuelle des prix se maintient donc à plus de 5 %. Et aucun mouvement de baisse générale ne se dessine, bien au contraire. D’ailleurs, les offres des vendeurs sont toujours aussi ambitieuses, sauf peut-être sur le marché des maisons où les prix affichés sont en repli de 0.3 %, en août : mais cela est courant à cette période de l’année et la baisse constatée cette année est en fait deux fois moindre que celle qui se constate habituellement durant cette période estivale.

En dépit du rebond du marché, la raréfaction de l’offre perdure et elle alimente les tensions sur les prix. De plus, la contraction de l’offre de crédits bancaires voulue par la Banque de France a pénalisé les ménages modestes, ceux qui réalisent les achats les moins onéreux : ils ont quitté le marché proportionnellement plus que les autres, alimentant ainsi la persistance de la hausse des prix.

Pause estivale des prix du neuf

Comme cela est fréquent durant les mois d’été, les prix des logements neufs n’ont pas fait preuve de vigueur cette année : ils ont même reculé de 0.5 % au cours des 3 derniers mois, en glissement annuel.

Certes, la demande qui a été déstabilisée durant le confinement doit maintenant faire face à ses conséquences économiques (montée du chômage, pertes de pouvoir d’achat et incertitudes professionnelles). Et le rattrapage d’activité constaté au début de l’été sur le marché de la maison individuelle n’a pas été relayé par le redressement de la demande : les restrictions d’accès au crédit voulues par la Banque de France contrarient la réalisation des nouveaux projets. Alors que sur le marché des appartements commercialisés par des promoteurs, la raréfaction de l’offre nouvelle se renforce.

Durant l’été, les tensions sur les prix ont donc semblé s’alléger. Mais il n’en est rien : derrière l’affaiblissement saisonnier du mois d’août, les déséquilibres de marché persistent et alimentent une tendance haussière des prix qui se renforce au fil des mois. En août 2020, l’augmentation des prix a ainsi été de 3.5 % sur un an pour l’ensemble du marché, contre + 2.4 % il y a un an à la même époque.

Accélération de la hausse des prix partout dans les villes

La hausse des prix des logements anciens se poursuit et même, elle se renforce depuis la sortie du confinement dans la plupart des grandes villes. Par exemple, les prix n’ont reculé en août que dans une seule des villes de plus de 100 000 habitants, Aix-en-Provence où les hésitations du marché se constatent depuis près de deux années. Ainsi, depuis juin dernier, la baisse des prix n’est plus à l’ordre du jour dans les grandes villes alors qu’avant la crise sanitaire et de ses conséquences économique et sociale, en janvier et en février, les prix reculaient dans 12 % des grandes villes.

En revanche, une hausse des prix des appartements anciens de plus de 10 % sur un an (respectivement 8 %) s’observe dans près de 25 % des villes de plus de 100 000 habitants (respectivement près de 45 %). Et dans des grandes villes qui, avant la crise, avaient connu un ralentissement brutal de la hausse des prix (Bordeaux, par exemple) ou une dépression durable de la valeur des biens (Orléans ou Saint-Etienne, par exemple), la remontée des prix se renforce depuis plusieurs mois.

Partout, la hausse des prix est au rendez-vous de l’après confinement, à la différence de la reprise d’activité. Et il est maintenant pratiquement impossible que, dans la plupart des grandes villes ou France entière, l’indice des prix des logements anciens recule en 2020.

Et le ralentissement de la hausse des prix observé sur Paris ne fait que confirmer une évolution amorcée dès l’été 2017. Néanmoins l’augmentation des prix se poursuit (+ 4.9 % sur un an) et les prix signés repassent au-dessus de 11 000 €/m² sur Paris, en août. Et cela se constate maintenant dans 11 arrondissements, allant pratiquement du simple au double entre le 19ème et le 6ème arrondissement.

Une fin d’année 2020 incertaine

Le début de 2020 avait été hésitant. Les restrictions de l’accès aux crédits immobiliers voulues par la Banque de France avait commencé à altérer le dynamisme de la demande. Avec le déclenchement de la crise de la Covid-19, le marché de l’ancien a été ébranlé : les ventes réalisées de mars à mai ont reculé de 58.5 %, en glissement annuel. Puis la demande a rebondi, dès la sortie du confinement : une partie de ceux qui n’avaient pu finaliser leur projet d’achat sont revenus sur le marché. Le rattrapage s’est poursuivi depuis, mais son ampleur s’est progressivement atténuée : il n’a pas été suffisant pour permettre au marché de renouer avec les niveaux d’activité de 2019. Et les ventes réalisées de juin à août sont en retrait de 8.5 %, en glissement annuel.

Les tendances actuelles confirment que les ressorts de la demande qui avaient porté le marché au zénith durant les dernières années sont grippés. Alors que les huit premiers mois portent habituellement 68 % des ventes de l’année, la crise a déjà privé le marché de 18 % de son activité annuelle qu’il sera impossible de rattraper en 2020. Pourtant les taux d’intérêt vont rester bas. Mais le durcissement des conditions d’octroi des crédits va perdurer et s’ajouter aux conséquences de la crise économique et sociale déclenchée par la crise sanitaire.

Si la fin de l’année ressemble à celle de 2019, les ventes auront reculé de 16 % en réponse à la crise. Mais ce scénario est improbable : au mieux, les derniers mois de l’année confirmeront les hésitations de l’été et 2020 finira avec des ventes en recul de 20 %, sur un an.

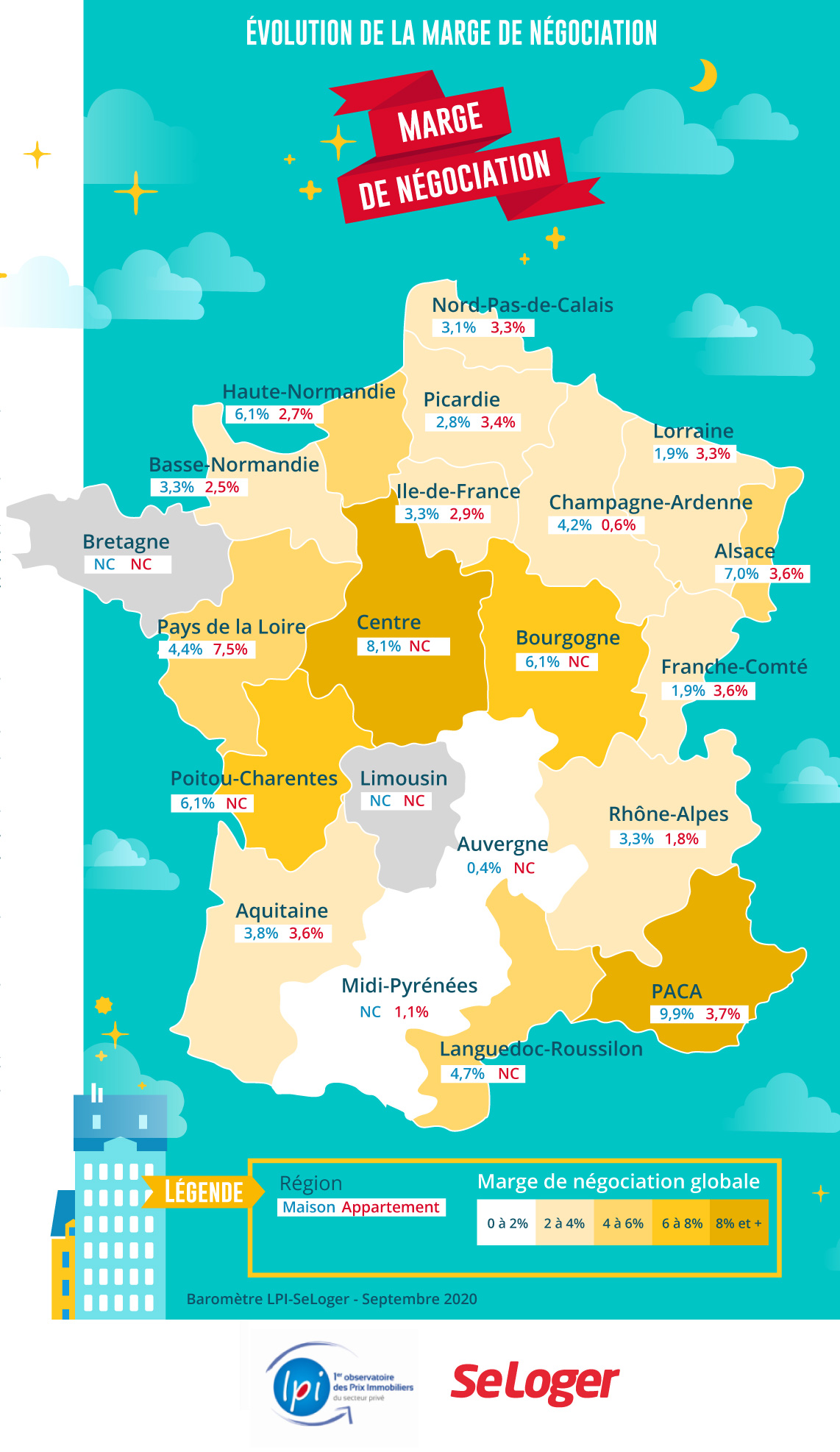

Régime minceur pour les marges de négociation en recul à 3,8% en moyenne

En août 2020, France entière, la marge de négociation s’est établie à 3.8 %, en moyenne : 3.0 % pour les appartements et 4.5 % pour les maisons.

Après un mois de juillet durant lequel les marges s’étaient stabilisées, elles ont enregistré un nouveau recul en août. Cette dernière évolution confirme donc leur faiblesse à des niveaux jamais observés et pendant aussi longtemps par le passé, même durant les périodes de (très) forte activité du marché de l’ancien.

Partout sur le territoire national, la pénurie des biens disponibles à l’achat s’est installée, alors qu’une forte demande potentielle se maintient en dépit des difficultés d’accès au crédit, alimentée par les évolutions démographiques et le renforcement de la préférence des ménages pour un habitat hors des grands espaces urbanisés. Les prix signés augmentent et les acheteurs préfèrent donc renoncer à leur pouvoir de négociation des prix affichés et accroître les chances de signer les compromis de vente des logements qu’ils convoitent.

Ainsi des marges faibles se constatent autant dans des régions fortement urbanisées où le déficit en logements s’est installé depuis longtemps (Ile de France ou Rhône-Alpes) que dans des régions aux marchés habituellement considérés comme plus tranquilles (Franche Comté, Lorraine ou Picardie).

Des différences notables entre les régions

Entre avril et juillet, le niveau des ventes s’est accru de 460 %, France entière. Certes, avril avait été particulièrement mauvais. Mais la reprise a été notable, même si l’activité s’est repliée en août, comme chaque année. Pour autant, sur les trois derniers mois, les ventes sont inférieures de 8.5 % à leur niveau de 2019, en glissement annuel. Néanmoins, dans certaines régions où la hausse des prix avait été modérée, par le passé, la demande s’est redressée plus qu’ailleurs. Ainsi elle est supérieure de 10 % à son niveau observé de juin à août 2019 en Basse Normandie et dans le Limousin. Et de 5 % en Auvergne, en Champagne-Ardenne, dans le Centre et en Haute Normandie.

En revanche, les ventes ont juste retrouvé leur niveau de 2019 en Ile de France : bien que la demande n’y soit pas fortement pénalisée par le durcissement de l’accès au crédit, le niveau des prix et une moindre demande étrangère pèsent sur le marché. De même en est-il de l’activité en Franche-Comté et en Picardie : mais si les prix y sont restés sages, la reprise bute sur les difficultés d’accès au crédit.

Ailleurs, c’est le déficit d’activité qui prévaut. De l’ordre de 10 % dans les régions où la demande a été déstabilisée par les difficultés d’accès au crédit (Alsace, Bourgogne, Lorraine et Poitou-Charentes). Et de 15 % à 20 % ailleurs, lorsqu’en outre la hausse des prix continue à peser sur la solvabilité de la demande.

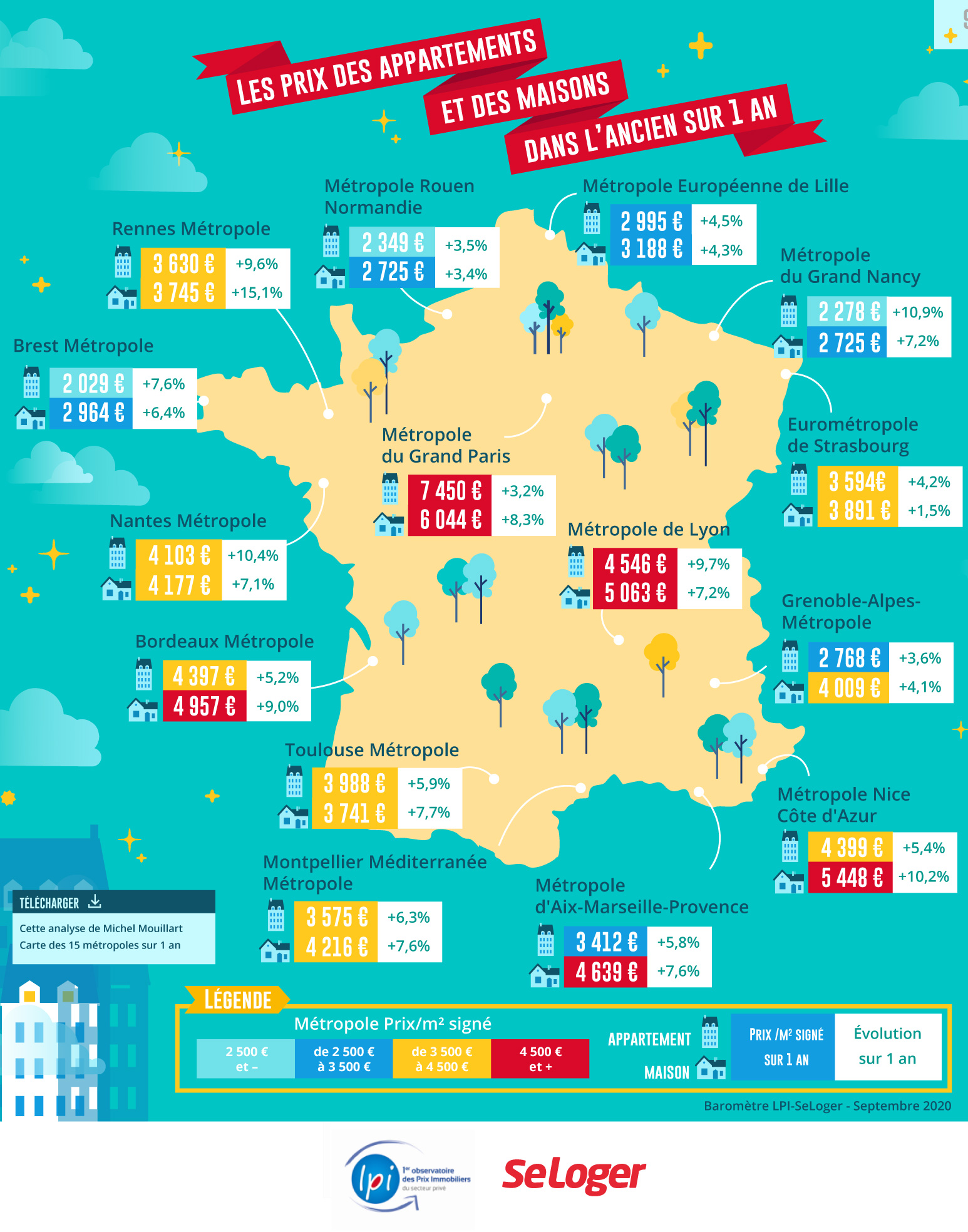

Différences d’évolution des prix entre les métropoles

Les augmentations les plus rapides des prix des appartements anciens (de l’ordre de 10 % sur un an) se constatent toujours sur les métropoles de Lyon, de Nancy, de Nantes et de Rennes. La pression de la demande constatée sur l’ensemble du territoire de ces métropoles n’a pas été altérée par la crise sanitaire et ses conséquences économique et sociale et elle se diffuse sur les marchés des communes adjacentes. En revanche, le rythme de la hausse des prix est nettement moins rapide (de l’ordre de 4 %) dans les métropoles de Grenoble, de Lille, de Rouen et de Strasbourg aussi bien dans la ville-centre qu’en périphérie.

Habituellement, les tensions sur les prix des appartements sont plus prononcées dans le centre des métropoles qu’en périphérie : autant en raison de la rareté des biens disponibles dans le centre, que du fait de leur qualité et/ou des services qui leur sont associés (transports, équipements publics, commerces, …). Cela se constate notamment sur les métropoles de Lyon, de Nancy et de Nantes. Les métropoles de Bordeaux, de Rouen, de Strasbourg et de Toulouse font exception à la règle, la pression de la demande se renforçant plus nettement sur la périphérie que sur le centre.

Sur le marché des maisons, la progression des prix reste la plus soutenue sur les métropoles de Bordeaux, de Nice et de Rennes (plus de 9 %) : dans le cas de la métropole de Rennes, la progression des prix est aussi rapide sur la ville-centre qu’en périphérie ; alors que dans les deux autres métropoles, la hausse des prix concerne essentiellement la périphérie, en réponse au déplacement de la demande et à l’impact de sa préférence pour la maison individuelle.

Une hausse des prix des appartements anciens de plus de 10 % sur un an s’observe dans près de 25 % des villes de plus de 100 000 habitants . Et dans des grandes villes qui, avant la crise, avaient connu un ralentissement brutal de la hausse des prix (Bordeaux, par exemple) ou une dépression durable de la valeur des biens (Orléans ou Saint-Etienne, par exemple), la remontée des prix se renforce depuis plusieurs mois.

Une hausse des prix des appartements anciens de plus de 10 % sur un an s’observe dans près de 25 % des villes de plus de 100 000 habitants . Et dans des grandes villes qui, avant la crise, avaient connu un ralentissement brutal de la hausse des prix (Bordeaux, par exemple) ou une dépression durable de la valeur des biens (Orléans ou Saint-Etienne, par exemple), la remontée des prix se renforce depuis plusieurs mois.

Votre avis

Votre avis