Augmenter la durée d’emprunt et l’apport : L’astuce pour accéder au crédit en cette rentrée

En 2021, l’environnement de financement reste favorable et l’augmentation du taux maximal d’endettement à 35 % profite à tous les ménages, en particulier les moins aisés. Néanmoins, le respect du taux d’endettement pousse à augmenter la durée d’emprunt et l’apport, facteur de plus en discriminant pour accéder au marché.

© adobestock

Un an après le lancement du Datalab, observatoire du marché immobilier, Pretto analyse les évolutions du marché immobilier en 2021. L’environnement de financement reste favorable et l’augmentation du taux maximal d’endettement à 35 % profite à tous les ménages, en particulier les moins aisés. Néanmoins, l’obligation de le respecter pousse à augmenter l’apport et la durée d’emprunt afin d’accéder au marché.

« Le marché immobilier en 2021 connaît un très fort dynamisme. Après le premier confinement, les emprunteurs ont revu leurs projets d’achat : il est question d’acheter plus grand, plus loin, voire de changer de vie » analyse Pierre Chapon, président de Pretto.

En effet, la crise sanitaire a fortement impacté les intentions d’achat. Avec l’essor du télétravail, une partie des Français s’est tournée vers les villes moyennes ou a pris la décision de s’éloigner pour devenir propriétaire. C’est le cas des Parisiens par exemple, dont les recherches hors Ile-de-France ont doublé post-confinement (de 7 à 13 %).

Les investissements locatifs sont aussi concernés : de plus en plus désintéressés par la capitale aux prix élevés – et l’apport conséquent – les locataires parisiens se tournent vers les régions, leur intérêt ayant bondi de 6 %. Enfin, le marché des résidences secondaires est resté très dynamique, les Français étant toujours intéressés par ce type de biens. La demande est ainsi supérieure de 42 % à 2019.

« Ces mutations constatées sur le marché immobilier ont participé à son intense activité cette année. Cela se constate sur les prix qui sont en hausse; mais aussi par le nombre de transactions qui a dépassé le million sur les 12 derniers mois. 2021 pourrait bien être une nouvelle année record », reprend Pierre Chapon.

Un marché dynamique propulsé par une nette amélioration des conditions d’emprunt

La bonne santé du marché immobilier s’explique aussi par des conditions de financement favorables aux emprunteurs. Les taux immobiliers ont ainsi connu de nouveaux planchers historiques et ce, dès le mois de février 2021 (0,84 % sur 15 ans, 1,01 % sur 20 ans et de 1,26 % sur 25 ans selon les données Pretto). Leur baisse s’est poursuivie, jusqu’à atteindre 0,83 % sur 15 ans, 0,98 % sur 20 ans et 1,16 % sur 25 ans début septembre.

Une situation favorisée par un surplus d’épargne en banque de 157 milliards d’euros depuis le premier trimestre 2020 (chiffres Banque de France). Tous les ménages profitent de cette baisse des taux, qui est de 25 % entre novembre 2019 et août 2021.

« Sans la politique accommodante des banques, de nombreux acheteurs n’auraient pas pu accéder à la propriété. Ce facteur a grandement contribué au dynamisme du marché immobilier cette année », explique Pierre Chapon, président de Pretto.

Les assouplissements du HCSF : un avantage pour les ménages les moins aisés

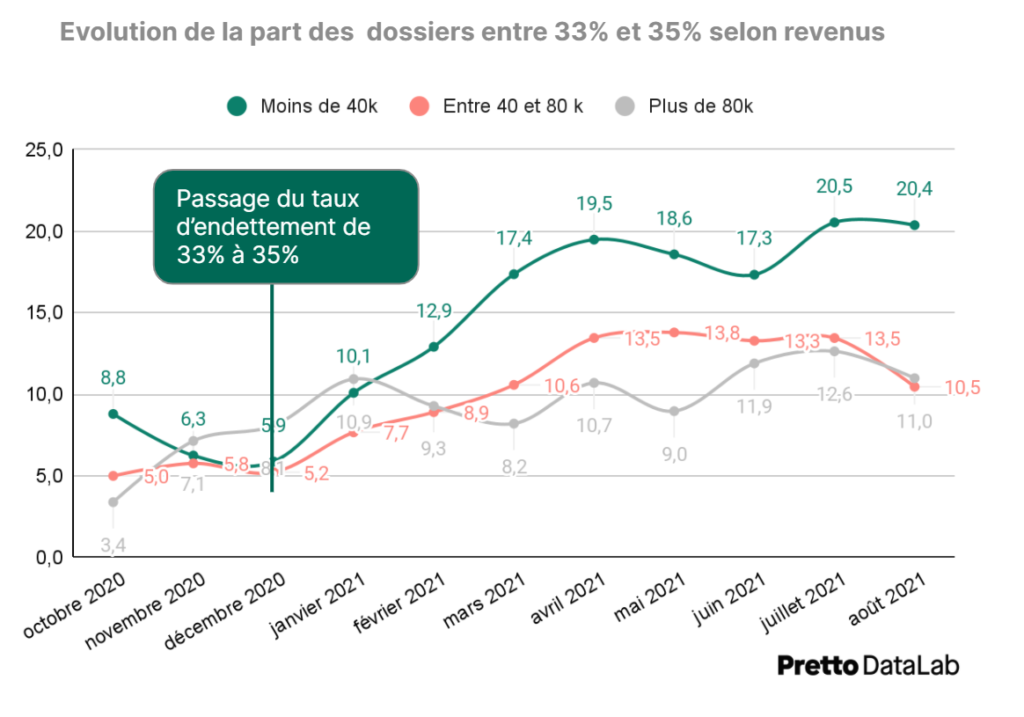

La décision du Haut Conseil à la Stabilité Financière (HCSF) de déterminer un taux d’endettement de 35 % maximum, contre 33 % en 2020, a également bénéficié aux ménages français. Depuis janvier 2021, la part des dossiers entre 33 et 35 % d’endettement a doublé. Les ménages les moins aisés connaissent l’augmentation la plus forte : 20 % des profils de moins de 40 000 € sont entre 33 % et 35 % de taux d’endettement.

Les ménages les moins aisés ont le plus profité du passage du taux d’endettement maximum de 33 % à 35 %

« Contrairement à ce que l’on pourrait croire, ce sont bien les profils les moins avantagés financièrement qui ont profité de cet assouplissement du HCSF. Ce qui a eu, par ailleurs, un impact non-négligeable sur leur capacité d’emprunt, en hausse de 6 % » déclare Pierre Chapon.

En effet, un foyer aux revenus mensuels nets de 3000 € pouvait emprunter jusqu’à 254 345€ en 2020 avec un taux d’endettement à 33 %. En 2021, le budget maximum est de 269 982€.

Si, au début de l’année 2021, les recommandations du HCSF n’étaient pas encore contraignantes, l’approche de l’été et les discussions autour d’un cadre réglementaire ont poussé les banques à harmoniser leurs pratiques (notamment sous le contrôle de l’ACPR). Toujours désireuses de prêter, elles ont alors plus recours à des montages alternatifs, comme le prêt palier ou lissage de prêt afin de faciliter l’accès à l’emprunt de certains emprunteurs (internes en médecine ou détenteurs de plusieurs prêts).

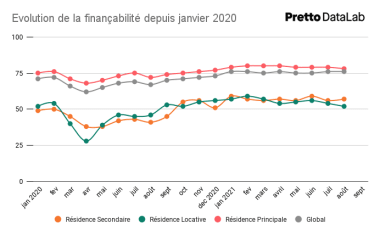

Dans ce contexte, la finançabilité mesurée par Pretto, sur la base de toutes les simulations réalisées sur Pretto.fr et jugées réalisables, est en nette amélioration, avec un gain de 6 points depuis 2020 (68 points contre 74 en 2021). Et, au total, ce sont ainsi plus de 63 000 ménages qui ont pu revenir sur le marché immobilier.

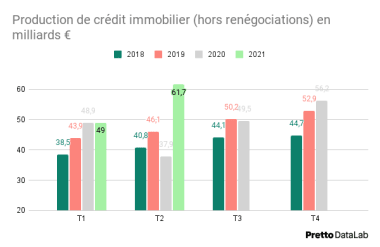

« Tous ces éléments combinés favorisent une production de crédit record au 1er semestre 2021, supérieure à la même période en 2019, année record. 2021 se démarque des années précédentes » déclare Pierre Chapon.

Au 1er semestre 2021, la production de crédit (hors renégociations) a atteint 110,7 milliards d’euros, soit +27 % par rapport à la même période en 2020. Si l’on compare avec le 1er semestre de l’année 2019, année record, c’est +22 %.

L’apport, un facteur de plus en plus discriminant

Bien que le taux d’endettement maximum à 35 % ait favorisé le retour des emprunteurs, les acheteurs voient leur durée d’emprunt et leur apport augmenter.

Ainsi, la durée moyenne d’emprunt est passée de 21 ans en 2020 à 21,8 années en 2021. De même, l’apport est en hausse constante (+ 9000 € en 2020, + 11 360 € en 2021) pour atteindre près de 70 000 € cette année (+42 % entre 2019 et 2021).

En parallèle, la finançabilité des profils avec un apport inférieur à 5 000 € reste inférieure à la finançabilité générale (62 contre 75 points), malgré une légère amélioration depuis 2020 (57 points contre 68 points).

« L’apport est un élément de plus en plus discriminant pour les emprunteurs. Les banques ne financent à 110% que sous conditions, notamment pour les profils jeunes, avec une situation et revenus stables » analyse Pierre Chapon.

Le financement des investissements locatifs toujours à la peine

En 2020, seul un projet d’investissement locatif sur 2 pouvait être financé. Le respect du taux d’endettement, mais aussi la fin du calcul différentiel, ont impacté ce type de projet. La tendance se poursuit cette année avec une finançabilité qui ne retrouve pas des niveaux de 2019 : 51 points en novembre 2019 contre 52 points en août 2021. A l’inverse, la finançabilité des résidences principales gagne 2 points.

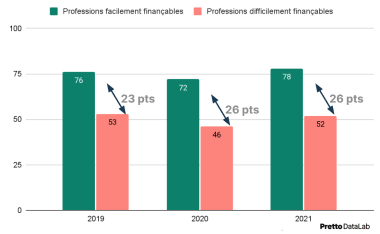

De forts écarts perdurent entre les différents profils malgré l’amélioration générale

Malgré la reprise de l’économie dans de nombreux secteurs, la distance entre les profils plus facilement finançables (salariés du privé, professions libérales) et difficilement finançables (indépendants, intermittents, artisans) se maintient. L’écart de finançabilité en 2021 étant identique à celui de 2020 (26 points), reflet d’une amélioration similaire pour les deux catégories (+6 points sur l’indice de finançabilité).

« Le chômage partiel peut constituer un véritable frein à l’accès au crédit en particulier si l’épargne est faible ou les perspectives d’embauche compromises. Les banques regardent les dossiers au cas par cas pour les profils travaillant dans les secteurs les plus fragilisés par la crise », analyse Pierre Chapon.

A de nombreux titres, 2021 apparait comme une année exceptionnelle après une année 2020 perturbée par une crise sanitaire et un resserrement des conditions d’octroi. Pour Pierre Chapon, « l’année est très certainement propice à l’achat immobilier. Le seul point d’attention concerne l’activité économique, et la fin progressive des aides d’Etat, qui pourraient impacter l’emploi pour certains ménages, et donc leur accès au crédit ».

L'apport est un élément de plus en plus discriminant pour les emprunteurs. Les banques ne financent à 110% que sous conditions, notamment pour les profils jeunes, avec une situation et revenus stables.

Votre avis

Votre avis