Crédit immobilier : Emprunter sans apport est encore possible…

Si les recommandations du Haut conseil de stabilité financière ont conduit les banques à demander plus d’apport personnel et à faire des 10 % d’apport la norme, certaines personnes empruntent encore sans apport personnel ou avec peu d’épargne injectée dans le projet. Le point avec Vousfinancer.

© adobestock

Ces 24 derniers mois, notamment sous l’effet des recommandations du HCSF et de la crise sanitaire, l’apport personnel est devenu un sésame dans la plupart des banques pour obtenir un crédit.

OUI la plupart des banques demandent 10 % d’apport…

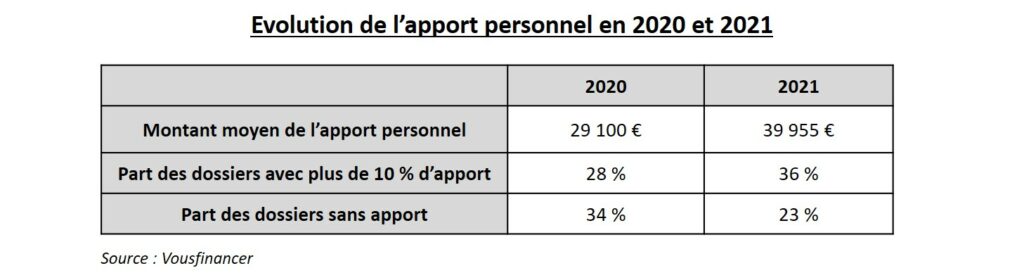

« Même si le HCSF n’indique pas noir sur blanc dans sa recommandation qu’il faut 10 % d’apport personnel, pouvoir injecter de l’épargne dans le projet permet d’emprunter moins et donc de réduire l’endettement et la durée du crédit… En outre, la plupart des banques ne souhaitent plus financer plus de 100 % de la valeur du bien, donc les frais annexes, afin de diminuer le risque de non remboursement du crédit en cas de revente précipitée ou de baisse de la valeur du bien. C’est pourquoi la plupart des banques demandent que l’emprunteur finance au moins les frais avec de l’ épargne personnelle (frais de notaire, frais de garantie, frais de dossier et/ou de courtage) soit environ 10 % d’apport. Pour autant, certaines banques accordent encore des financements à 110 % sous conditions », explique Julie Bachet, directrice générale de Vousfinancer, qui note une hausse des montants d’apport personnel moyen, passé de 29 100 € en 2020 à 35 955 € en 2021.

Si avoir un apport personnel permet donc indirectement de respecter les critères du HCSF et donc d’accroitre ses chances d’obtenir un crédit, c’est également un levier pour avoir un taux plus attractif. Vousfinancer constate ainsi qu’en moyenne, les écarts de taux entre un dossier avec 10 % d’apport et un dossier sans apport sont de 0,10 point. En outre, avoir 20 % d’apport (10 % pour les frais + 10 % du montant du bien) au lieu de 10 % permet souvent d’avoir une réduction de taux supplémentaire de 0,10 à 0,15 point.

On note d’ailleurs chez Vousfinancer parmi les dossiers avec apport personnel, une hausse de la part de celui-ci dans le projet. Si en 2020, 28 % des dossiers avaient plus de 10 % apport, cette part est passée en 2021 à 36 % des dossiers. Cela signifie tout de même que 64 % des dossiers financés n’ont pas les 10 % d’apport soi-disant indispensables, mais souvent moins, 5 % d’apport seulement par exemple…

MAIS il est encore possible d’emprunter avec peu d’épargne

Même si la norme, notamment dans les banques généralistes, est de demander 10 % d’apport, dans certaines banques, ou certaines régions, pour certains profils, il est encore possible d’emprunter sans apport, à 110 % ou à 105 %. L’apport sert alors à financer les frais de garantie et frais de dossier (soit environ 2 à 3 % du montant du bien), les frais de notaire pouvant eux être parfois plus facilement inclus dans le financement.

Chez Vousfinancer, même si la part des dossiers sans apport a baissé, elle reste tout de même significative : 23 % des prêts ont été accordés sans apport personnel du tout en 2021 soit plus de 1 dossier sur 5 (contre 34 % en 2020) mais cela dépend beaucoup des régions ou des profils emprunteurs.

- On distingue deux types d’emprunteurs qui peuvent emprunter avec peu ou pas d’apport :Les jeunes primo-accédants qui n’ont pas eu le temps de mettre suffisamment d’épargne de côté pour atteindre les 10 % d’apport. Il est possible alors, s’ils ont un profil évolutif, avec des perspectives d’évolution de revenus, de les financer à 105 % ou 110 % dans certains cas (« beaux profils » de type ingénieurs, grandes écoles). Mais peut alors se poser le problème de l’endettement, pour ceux qui veulent acheter dans les grandes villes, où acquérir une surface suffisante dans laquelle vivre coute cher. Dans ces cas-là, une aide familiale du montant ou d’une partie des frais peut contribuer à obtenir un accord.

- Les emprunteurs déjà propriétaires de leur résidence principale, qui souhaitent acquérir un bien locatif ou une résidence secondaire et qui ont de l’épargne mais ne souhaitent pas l’injecter dans le projet. Il est possible alors de ne pas mobiliser leur épargne et d’obtenir un prêt à 110 % ou 105 % mais se pose également plus fréquemment le problème du taux d’endettement qu’il est difficile de ne pas dépasser lorsqu’un crédit sur la résidence principale est en cours.

« Il est encore possible d’emprunter sans apport dans certaines banques, notamment pour les emprunteurs de moins de 31 ans dont les revenus seront évolutifs ou pour les plus hautes tranches de revenus qui ont de l’épargne mais ne souhaitent pas forcément l’injecter dans le projet. Globalement les banques ont une plus forte tolérance sur l’apport personnel pour les jeunes qui débutent dans la vie active : si à 30 ans, il est compréhensible de ne pas avoir pu mettre de côté 15 000 € d’épargne, à 40 ans ou 50 ans il est plus problématique de ne pas pouvoir démontrer une capacité à mettre de l’argent de côté. Au-delà de l’apport, les banques étudient le comportement financier de l’emprunteur, le montant du reste-à-vivre, mais surtout le saut de charge qui est la différence entre le loyer actuel et la mensualité future qui permettra d’anticiper la capacité à faire face ou non à des remboursements… », analyse Sandrine Allonier, directrice des études de Vousfinancer.

A noter : la règle des 10 % d’apport n’est pas non plus immuable pour les sociétés de cautionnement. Elles acceptent de cautionner des achats à 110 % à condition que le dossier soit de bonne qualité.

Si les banques ne demandent pas forcément 10 % d’apport, elles peuvent quand même exiger une épargne de précaution après projet, de quelques milliers d’euros – 3 ou 4 000 € – gage de sécurité en cas d’imprévu. Cette somme pourra être utilisée en cas de de travaux imprévus à l’arrivée dans le logement, d’achats non programmés comme une 2ème voiture, parfois nécessaire si le logement est trop loin des transports en commun, ou en cas de coup dur (divorce, chômage) et évitera ainsi la souscription d’un nouveau crédit conso et donc le risque de surendettement.

Exemple de dossiers financés récemment sans apport

- Femme seule, professeur, 45 ans, acquisition à 127 800€ avec un prêt de 142 860 € sans apport à 1,28 % sur 25 ans.

- Couple 28 ans, employés en CDI depuis 1 an, 4700 € de revenus à deux, achat d’un appartement à 227 000 €, prêt de 249 000 € sans apport à 1,25 % sur 25 ans (40 000 € d’épargne non injectée dans le projet).

- Couple sans enfants, 31 ans, primo-accédant, employé en CDI depuis 10 ans et fonctionnaire depuis 6 mois, 3400 € de revenus, achat d’une maison à 190 000 €, sans apport, avec un prêt de 210 000 € à 1,55 % sur 25 ans.

- Couple, 40 et 45 ans, 5 000 € de revenus à deux, déjà propriétaire de leur RP et d’un petit investissement locatif, achat d’un nouvel investissement locatif sans apport à 91 000 €, financement de 102 683 € sur 240 mois à 1,4 %.

- Couple, 28 et 30 ans, cadre et enseignant, achat d’un appartement en VEFA à 308 000 € avec un prêt de 228 700 € à 1,6 % sur 320 mois + un PTZ de 84 000 € sur 20 ans, sans apport, avec épargne de précaution de 2 500 €.

Le prêt à taux zéro plus jamais considéré comme de l’apport mais d’autres coups de pouce pour les emprunteurs sans apport

Depuis plusieurs années, le prêt à taux zéro n’est plus considéré par les banques comme de l’apport personnel, car il s’agit d’un prêt qu’elles consentent (bien qu’il s’agisse d’un prêt reglementé), qui devra être remboursé et qui est pris en compte dans l’endettement de l’emprunteur. En revanche, il existe d’autres « coup de pouce », outre que les donations ou aide familiale, qui peuvent pris en compte comme de l’apport personnel par certains établissements bancaires.

- Le prêt Accession action logement, d’un montant de 40 000 €, à 0,5 %

- Un prêt conso complémentaire, pour les emprunteurs éligibles au prêt PAS, dans certaines banques, sous conditions de revenus, qui peut permettre de financer les frais de notaire.

- La prime accession d’action logement qui est une subvention d’un montant de 10 000 € pour les projets d’achat dans le neuf ou construction, pour une résidence principale uniquement et sous conditions de revenus

« Les emprunteurs ignorent parfois qu’au-delà du PTZ, il existe d’autres prêts bonifiés, des aides des villes ou des subventions d’Action Logement qui permettent à de jeunes couples aux revenus modestes d’avoir un vrai coup de pouce sur la qualité de leur dossier, même s’ils sont souvent réservés à l’achat dans le neuf. C’est notre rôle de courtier de leur parler de ces aides qui peuvent faire la différence sur leur dossier… et leur budget ! », conclut Julie Bachet.

Il est encore possible d’emprunter sans apport dans certaines banques, notamment pour les emprunteurs de moins de 31 ans dont les revenus seront évolutifs ou pour les plus hautes tranches de revenus qui ont de l’épargne mais ne souhaitent pas forcément l’injecter dans le projet. Globalement les banques ont une plus forte tolérance sur l’apport personnel pour les jeunes qui débutent dans la vie active : si à 30 ans, il est compréhensible de ne pas avoir pu mettre de côté 15 000 € d’épargne, à 40 ans ou 50 ans il est plus problématique de ne pas pouvoir démontrer une capacité à mettre de l’argent de côté. Au-delà de l’apport, les banques étudient le comportement financier de l’emprunteur, le montant du reste-à-vivre, mais surtout le saut de charge qui est la différence entre le loyer actuel et la mensualité future qui permettra d’anticiper la capacité à faire face ou non à des remboursements…

Votre avis

Votre avis