Crédit immobilier : Des taux toujours très bas, mais le nombre de prêts accordés s’affaiblit

Les chiffres de Observatoire Crédit Logement / CSA pour le mois de janvier vient d’être publié. Ce qu’il faut retenir.

© adobestock

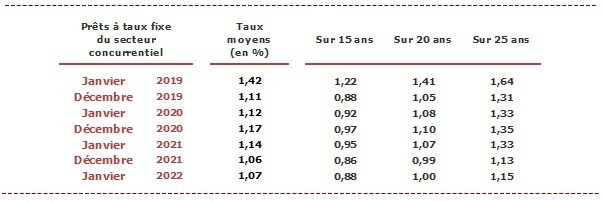

Le taux moyen pour un crédit immobilier en janvier 2022 : 1,07%

En dépit de la persistance de l’inflation et du renforcement des tensions sur les marchés obligataires, les établissements bancaires maintiennent les taux d’intérêt à des niveaux exceptionnellement favorables, pour le 10ème mois consécutif, à 1.07% en janvier.

L’objectif reste de limiter les conséquences du durcissement des conditions d’octroi des crédits aux particuliers imposé par les autorités françaises de contrôle des banques et dont la stricte application pèse maintenant plus lourdement sur leurs offres.

En janvier 2022 tous les emprunteurs ont pu bénéficier d’un taux inférieur à celui de l’inflation (indice des prix harmonisé, IPCH) qui s’est établie sur un rythme annuel de 2.28%. Avec, par exemple, un taux moyen inférieur à 1 % pour tous les emprunteurs du 1er groupe, qui rassemble les 25% d’emprunteurs dont le taux est le plus bas.

La durée moyenne pour un crédit immobilier en janvier 2022 ? 242 mois

La durée moyenne des prêts immobiliers s’établit à 242 mois en janvier. L’augmentation de la durée moyenne des crédits octroyés persiste en janvier 2022, soit plus 15 mois depuis un an. Elle n’a jamais été aussi élevée par le passé : par exemple, alors que cette durée était de 13.6 ans en 2001 (163 mois), elle est maintenant de 20.2 ans en moyenne

Les durées longues permettent d’absorber les conséquences de la hausse des prix des logements et d’amortir l’impact de la hausse des taux d’apport personnel exigés sur les capacités d’accès au crédit.

Le nombre de prêts accordés en janvier 2022 est en recul de 9,2% par rapport à janvier 2021

En 2021, après un 1er semestre en progression rapide, l’activité a nettement ralenti durant l’été. La production ne s’est d’ailleurs pas franchement ressaisie à la rentrée : le resserrement de l’accès au crédit s’est progressivement renforcé et généralisé. Et à fin décembre 2021 en niveau semestriel glissant, la production a reculé de 4.9 % en glissement annuel et le nombre de prêts, de 6.3 %.

En janvier 2022, dans le contexte d’une stricte application des recommandations du HCSF, le nombre de prêts accordés s’est encore affaibli :

– 9.2 % en janvier 2022 par rapport à janvier 2021. Néanmoins, en raison d’un recours à des montants moyens empruntés plus élevés, la production de crédit en montant a augmenté de 5.0 % en janvier, en glissement annuel. En effet, les acheteurs disposent d’un apport personnel plus important mais acquièrent des logements plus chers, donc empruntent des montants moyens plus élevés .

L’activité mesurée en niveau annuel glissant peut donc encore présenter des évolutions positives à la fin du mois de janvier 2022 : avec en glissement annuel, + 7.2 % pour la production (contre – 18.9 % il y a un an à la même époque) et + 4.8 % pour le nombre de prêts bancaires accordés (- 19.1 % il y a un an).

Nouvelle base de référence 2020 – Janvier 2022

Les évolutions intervenues depuis le début des années 2000 ont profondément transformé le marché des crédits immobiliers aux particuliers (entendu hors les rachats de crédits). Les taux d’intérêt ont rapidement baissé, les durées des crédits accordés se sont allongées et les conditions d’octroi des prêts ont évolué.

Afin de tenir compte de toutes ces évolutions et d’en intégrer les conséquences dans la détermination de tous les indicateurs que L’Observatoire publie, la base de pondération des informations extraites de la production de Crédit Logement est régulièrement mise à jour.

La nouvelle base dite « base 2020 » a été définie en reconstruisant la structure du marché des crédits sur les années 2015 à 2020 via l’exploitation des enquêtes annuelles de l’Observatoire du Financement du Logement réalisées par l’Institut CSA.

La prise en compte de cette nouvelle base n’a pas fondamentalement modifié les niveaux des indicateurs suivis. Les nouvelles séries dites en base 2020, ainsi que la note de méthode actualisée sont disponibles sur le site www.lobservatoirecreditlogement.fr.

Votre avis

Votre avis