Immobilier : Un début de printemps beau à Marseille ou Montpellier mais frais à Paris ou Lille

Si le regain d’activité traditionnellement observé avec le retour des beaux jours se fait déjà sentir, le marché immobilier hésite encore entre phases d’éclaircies et nouveaux coups de froid selon le dernier baromètre national des prix de l’immobilier Meilleurs Agents.

© adobestock

Pour l’instant, la sortie de l’hiver profite pleinement au villes rurales

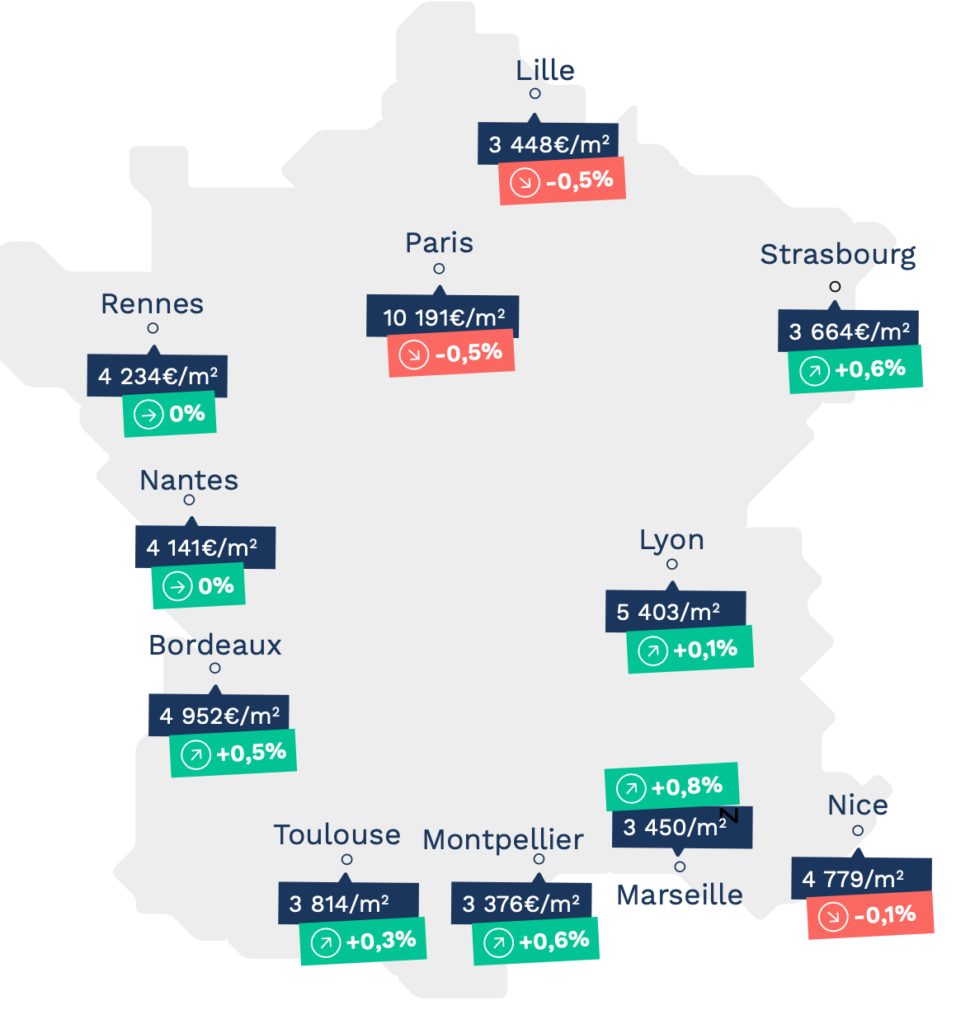

Alors que la sortie de l’hiver profite pleinement aux villes rurales qui, après 3 mois de stabilité, voient leurs tarifs repartir à la hausse (+0,8% en un mois), elle tend à traîner un peu en longueur dans les plus grandes métropoles françaises (+0,3%). Certes, certaines d’entre elles enregistrent de belles performances, quoique nettement inférieures aux augmentations printanières qui caractérisaient le marché avant la crise sanitaire. A l’image notamment de Marseille (+0,8%), Strasbourg (+0,6%), Montpellier (+0,6%) ou encore Bordeaux (+0,5%). Mais pour la majorité des villes du Top 10, l’arrivée du printemps tarde en effet à se faire sentir. A Rennes et Nantes, par exemple, l’heure est toujours à la stabilité (+0%), tandis qu’à Toulouse et à Lyon, si pression haussière il y a, elle se fait très légère (+0,3% et +0,1%). Quant à Lille et Nice, elles sont les seules (Paris mise de côté) à ne connaître aucune embellie (respectivement, -0,5% et -0,1%).

Attention pour autant à ne pas tirer de conclusions trop hâtives quant à la qualité du printemps de l’immobilier millésime 2022 car celui-ci ne fait que débuter. De plus, l’Indice de Tension Immobilière (ITI) de Meilleurs Agents atteste, comme chaque année à la même période, d’un retour manifeste sur le marché des porteurs de projets. Objectif pour eux ? Trouver leur bonheur afin de pouvoir déménager durant les vacances estivales.

En l’espace de 3 mois, toutes les plus grandes agglomérations de l’Hexagone (Paris comprise) ont ainsi vu leur nombre d’acheteurs augmenter par rapport à celui des vendeurs de 6 points en moyenne. A Lyon, notamment, on compte aujourd’hui 12% d’acquéreurs de plus que de vendeurs contre 3% en janvier. Conséquence : ce sursaut de confiance ou, du moins, d’intérêt pour la pierre, pourrait accélérer le redémarrage de l’activité en avril et en mai.

Un ciel toujours plombé pour l’immobilier à Paris

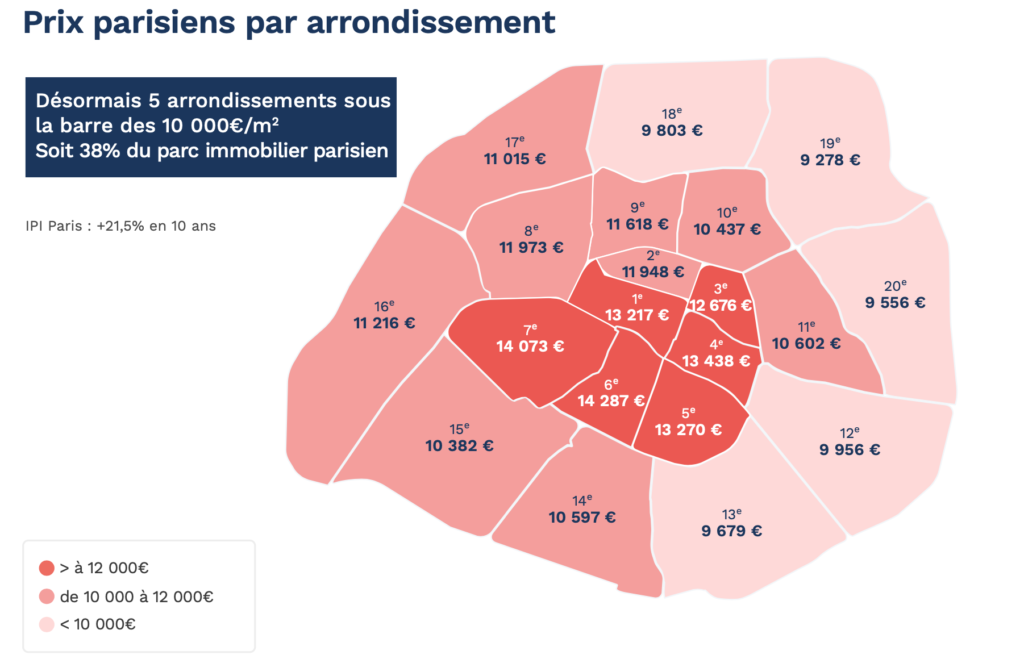

Alors que ce début de printemps immobilier tout en douceur n’a rien d’alarmant au niveau national, il suscite néanmoins plus d’inquiétudes à Paris. Pour le septième mois consécutif, les prix dans la Ville Lumière ont continué de reculer (-0,5%). Du jamais vu depuis 10 ans, quand la fermeture drastique par les banques des robinets du crédit en 2011 avait divisé par 2,5 le nombre de crédits ! D’autant qu’à première vue peu importante, cette nouvelle baisse rapproche encore un peu plus les tarifs parisiens du plancher psychologique des 10 000€/m2. Tandis que les 11 000€/m2 étaient en effet en passe d’être atteints à l’été 2020, la capitale a perdu depuis cette date -4%.

Et le phénomène de baisse des prix tend même à s’accélérer depuis septembre dernier (-3,1%) sans que rien ne vienne éclaircir l’horizon. S’il était effectivement encore possible d’imaginer, comme ce fut le cas en 2021, une pause dans cette lente décrue des prix de la pierre parisienne à l’occasion du retour des beaux jours, les premières tendances semblent éloigner ce scénario pour le moment. Les premières semaines du printemps n’ayant pas permis de changer l’air dans la capitale, il apparaît incertain que l’immobilier parisien profite de ce changement de saison pour rebondir.

Seul rayon de soleil dans cette grisaille, les grandes surfaces semblent tirer davantage leur épingle du jeu que les petites. Au cours du mois écoulé, elles n’ont vu leurs tarifs diminuer que de -0,1% contre -0,8% pour les superficies moins importantes. Cette quasi- immobilité de leurs prix peut s’expliquer par la volonté plus marquée des familles de mener à bien leur projet immobilier avant la rentrée des classes pour éviter autant que faire se peut à leurs enfants de devoir changer d’école en cours d’année.

Guerre en Ukraine : des répercussions possibles à court terme sur la pierre française

Alors que l’économie commençait à peine à se remettre de la crise sanitaire, la guerre en Ukraine modifie à nouveau la donne. Si les combats en eux-mêmes n’ont pas d’impact direct sur le marché immobilier hexagonal, les conséquences économiques de ces affrontements pourraient en revanche peser à terme sur celui-ci. L’instabilité géopolitique, les difficultés d’approvisionnement et la flambée des prix nées du conflit russo-ukrainien engendrent en effet de nouvelles incertitudes sur la croissance des pays européens. Et, dans un contexte déjà marqué par la reprise de l’inflation (+4,5% en France entre mars 2021 et mars 2022 selon l’Insee), les tensions supplémentaires attendues sur les tarifs de l’énergie et de certaines denrées alimentaires devraient nourrir encore davantage cette envolée des prix.

Si la Banque Centrale Européenne (BCE) estimait encore début février que la poussée inflationniste actuelle n’était que temporaire et se stabiliserait autour des 2% sur la durée, elle a révisé ses prévisions au regard de l’évolution récente des prix de l’énergie. Ainsi, la BCE a annoncé mi-mars un ralentissement de ses mesures de soutien à l’économie mises en place depuis 2020 (au début de l’épisode COVID). Concrètement, bien qu’elle ait choisi de ne pas encore remonter ses taux directeurs, elle a néanmoins opté pour l’arrêt progressif de son programme de rachats d’obligations jusqu’au troisième trimestre.

Bilan : ce coup de pression sur les marchés obligataires, associé aux inquiétudes économiques, devrait pousser les banques à se montrer plus regardantes sur leurs conditions d’octroi de prêts et à répercuter l’augmentation des taux d’emprunt d’Etat sur les taux d’intérêts des crédits immobiliers. Entre janvier et aujourd’hui, le taux moyen sur 20 ans est d’ailleurs déjà passé de 1% à 1,3%*, or même si les taux restent encore à l’heure actuelle particulièrement attractifs, une remontée de seulement 0,1 point sur un prêt de 20 ans entraîne, pour les particuliers, une baisse de -1% de leur capacité d’emprunt immobilier.

Mais pas de panique pour autant : aussi longtemps que le taux de crédit demeurera nettement inférieur au taux d’inflation à long terme, les signaux resteront au vert pour les candidats à la propriété. En effet, cette situation de taux réels négatifs fait actuellement de l’immobilier un investissement refuge face à l’inflation.

Votre avis

Votre avis