Crédit immobilier : Le relèvement tant attendu du taux d’usure changera-t-il la donne ?

Olivier Lendrevie, Président de Cafpi, fait le point sur le marché du crédit immobilier. Le relèvement significatif du taux d’usure est une bonne nouvelle sauf que les taux continuent de monter …

© DR.Cafpi

Olivier Lendrevie, Président de Cafpi

Le mois de septembre a vu la poursuite de la hausse des taux de crédit à un rythme quelque peu ralenti après l’emballement de cet été.

En septembre, les clients Cafpi ont pu emprunter en moyenne à 1,52% sur 10 ans contre 1,41 le mois dernier (+11 centièmes) ; 1,74% sur 15 ans contre 1,67% (+7 centièmes) ; 1,83% sur 20 ans contre 1,78% le mois dernier (+5 centièmes) et 1,95% sur 25 ans contre 1,94% le mois dernier (+1 centième).

Le plafonnement du taux à 25 ans s’explique par le fait qu’hormis pour les emprunteurs les plus jeunes, les offres à plus de 2% se soldent par des rejets pour dépassement de taux d’usure, une fois pris en compte les frais de prise de garantie et le coût de l’assurance emprunteur.

Pour les très bons profils, les taux les plus bas affichés par nos partenaires bancaires, bien qu’en hausse, restent sous la barre des 2% : 1,65% sur 15 ans contre 1,30% le mois dernier (+ 35 centièmes) ; 1,70% sur 20 ans contre 1,60% le mois dernier (+10 centièmes) et 1,85% sur 25 ans contre 1,80% le mois dernier (+5 centièmes).

Un relèvement du taux d’usure très attendu

Le gouverneur de la Banque de France a annoncé qu’un relèvement significatif, « bien proportionné » du taux d’usure interviendrait au 1er octobre, en application de la formule prévue par le Code Monétaire et Financier. Cet ajustement suffira selon ses propos à « régler certaines situations plus difficiles d’accès au crédit relevées ces dernières semaines ». Sauf surprise de dernière minute, il n’invoquera donc pas l’article qui lui permettrait, en cas de hausse exceptionnelle du coût des ressources des banques, de déroger à cette formule.

Ainsi, nous anticipons un nouveau taux d’usure autour de 3%. Si les taux de crédit restaient inchangés, un taux d’usure à 3% permettrait de régler la grande majorité des situations de blocage observées ces dernières semaines et dont de nombreux candidats emprunteurs témoignent sur https://refusdepret.fr/.

Des taux toujours en hausse

Malheureusement, les taux de marché continuent monter. A l’heure où nous écrivons ces lignes, l’OAT 10 ans s’établit à 2,67% et les coûts de refinancement des banques françaises sont bien plus élevés encore. Aussi, nous nous attendons à ce que les taux de crédit soient de nouveau relevés dans le courant du mois d’octobre et les situations de dépassement du taux d’usure pourraient très vite réapparaître. Nous continuons de soutenir qu’une réforme globale du taux d’usure est nécessaire.

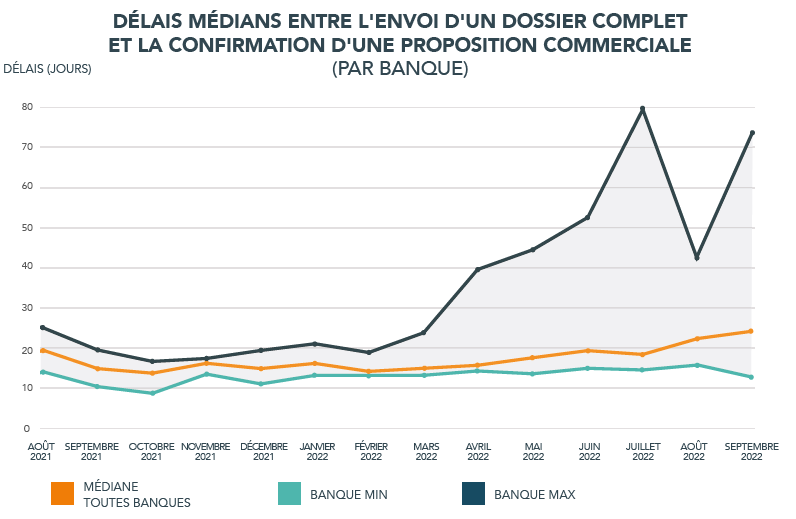

Ralentissement observé sur les délais bancaires de septembre

Nous avons observé en août et en septembre un net allongement de la durée de traitement des dossiers de crédit chez nos partenaires bancaires. Nos partenaires bancaires mettent en moyenne 23 jours pour confirmer une proposition commerciale, contre 18 jours en juillet. Outre l’effet saisonnier lié aux congés d’été, nous voyons aussi des dossiers en dépassement de taux d’usure pour lesquels l’édition des offres est différée dans l’attente de l’entrée en application du nouveau taux d’usure au 1er octobre.

Votre avis

Votre avis