Les Prix Immobiliers (LPI) : « La hausse des prix se poursuit, les ventes aux particuliers sont au plus bas depuis 20 ans »

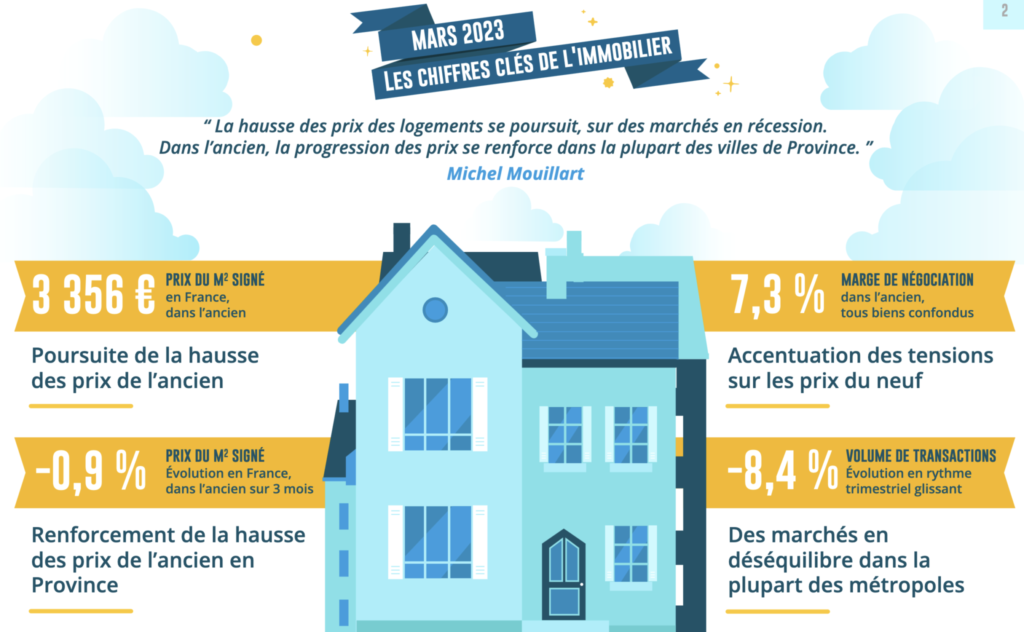

Si la progression des prix reste très rapide, la récession amorcée durant l’automne 2021 se poursuit. Le mois de février 2023 est le plus mauvais de ces 20 dernières années avec un nombre de logements anciens acquis par des particuliers au cours des 3 derniers mois en baisse de 8.4 % en glissement annuel. Ce qu’il faut retenir du dernier baromètre LPI de mars 2023 analysant les chiffres de l’immobilier à fin février 2022.

© adobestock

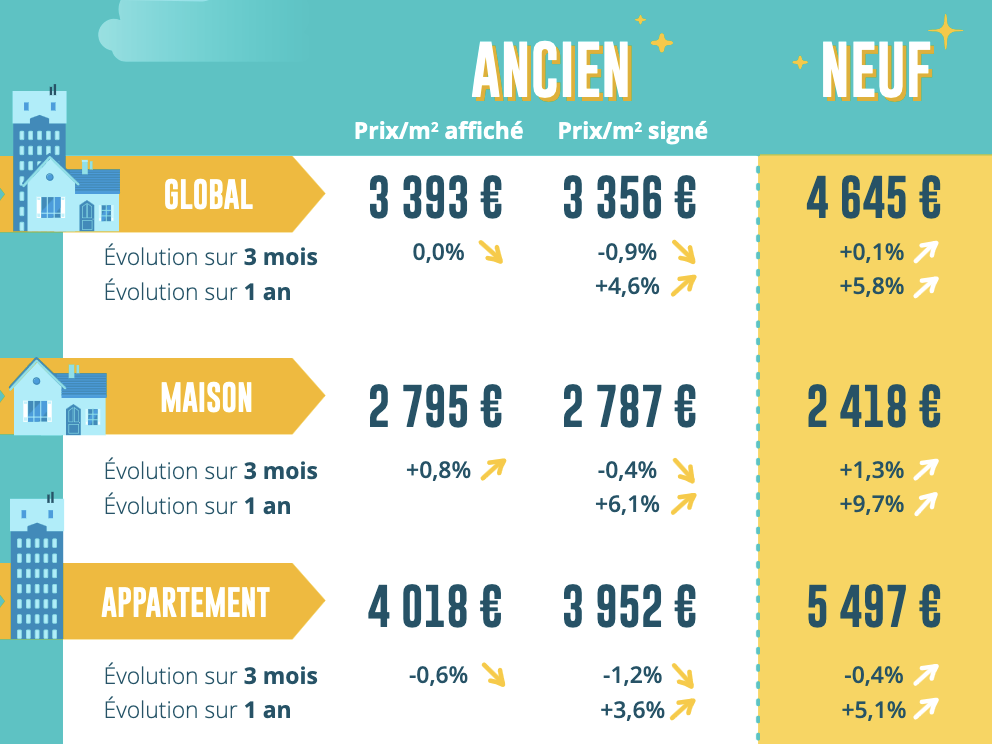

Poursuite de la hausse des prix dans l’ancien

Sur un marché de l’ancien qui s’enfonce dans la récession, le mois de février enregistre un recul modéré des prix des logements : pour les trois derniers mois, – 0.9 % en glissement trimestriel. Cette situation, habituelle à cette période de l’année, illustre les difficultés de la demande : ainsi, elle ne ressemble guère à un retournement de la courbe des prix, mais plutôt à son affaiblissement.

D’ailleurs, les prix affichés stagnent : les offreurs hésitent donc, comme souvent à la sortie de l’hiver. Pour autant, la hausse des prix reste inscrite dans la conjoncture et se poursuit, avec + 4.7 % sur un an.

Dans ce paysage, les prix des maisons poursuivent leur progression rapide, au rythme de 6.2 % sur un an. L’insuffisance générale de l’offre et le déplacement de la demande vers des villes petites et moyennes où les prix sont plus accessibles compte tenu du niveau des apports personnels exigés continuent à alimenter la hausse des prix.

Ainsi les prix affichés augmentent de 0.8 % sur trois mois. En revanche, les évolutions des prix des appartements répercutent les hésitations apparues durant l’automne dernier.

Au cours des trois derniers mois, le recul des prix reste néanmoins contenu (- 1.2 % en glissement en glissement trimestriel), à un rythme qui fléchit au fil des mois : la tendance baissière se confirme en Ile de France ; mais le repli saisonnier des prix s’atténue maintenant en Province et dans la plupart des villes la hausse des prix s’y renforce.

En outre, les prix affichés n’ont diminué que de 0.6 % en trimestre glissant, contre 1.5 % les mois précédents. Aussi le niveau annuel des prix progresse toujours de 3.6 % sur un an.

`

Accentuation des tensions sur les prix du neuf

Les marchés de la promotion immobilière et de la maison individuelle traversent une profonde dépression. Comme sur le marché de l’ancien, la demande se détériore encore (dégradation de l’environnement économique et social, resserrement de l’accès au crédit).

En outre, le blocage du marché de la revente de logements anciens affecte particulièrement les ventes des promoteurs : ne pas revendre signifie très fréquemment l’abandon du projet.

Néanmoins, la hausse des prix des logements neufs se renforce encore (+ 5.8 % sur un an, en niveau annuel glissant), alimentée par les tensions persistantes sur les prix des matériaux de construction et les salaires, le durcissement des contraintes environnementales (RE2020, ZAN, …) et le malthusianisme des politiques publiques.

Ce sont les prix des maisons qui progressent le plus rapidement (+ 9.7 % sur un an), en dépit d’un recul historique des ventes réalisées. Alors que les prix des appartements (+ 5.1 % sur un an) enregistrent un lent ralentissement depuis l’automne 2022 : d’ailleurs, face à une demande en panne, la progression des prix marque le pas en février (- 0.4 % sur trois mois), mais sans annoncer un grand recul (situation fréquente à l’approche du printemps).

A lire et à écouter aussi

Renforcement de la hausse des prix de l’ancien en province

En février, la progression des prix reste très rapide (au moins 10 % sur un an) dans 19 % des villes de plus de 40 000 habitants : et l’augmentation est de 6 à 10 % sur un an dans 15 % des villes. Le ralentissement de la hausse constaté au 2nd semestre 2022 a donc fait long feu.

C’est en Province que les évolutions sont les plus vives. Les hausses sont d’au moins 10 % dans 28 % des villes (au moins 6 % dans 48 % des villes) : comme à Annecy, Brest, Clermont-Ferrand, Le Havre, Le Mans, Marseille, Metz ou Pau par exemple. Presque partout, l’augmentation est installée et se renforce au fil des mois : comme notamment dans la plupart des villes de plus de 100 000 habitants.

En revanche, en Ile de France le ralentissement se poursuit : par exemple, les prix stagnent (au mieux) dans les villes où les prix excèdent 5 000 €/m² ; les augmentations restant contenues sous les 2 à 3 % dans la plupart des autres villes. Et presque toujours, la baisse des prix illustre le désamour de la demande sur des marchés qui ne font plus rêver.

D’ailleurs, les prix reculent dans 42 % des villes franciliennes (contre seulement 12 % pour les provinciales). Alors qu’en Ile de France les prix s’établissent en moyenne à 6 550 €/m², ils sont de 2 950 € en Province : rarement au-dessus de 5 500 €/m² (à l’exception d’Anglet, Annecy et Cannes), les prix sont au plus de 2 500 € dans 42 % des villes provinciales ; alors que seule Sarcelles affiche des prix inférieurs à 2 500 € en Ile de France.

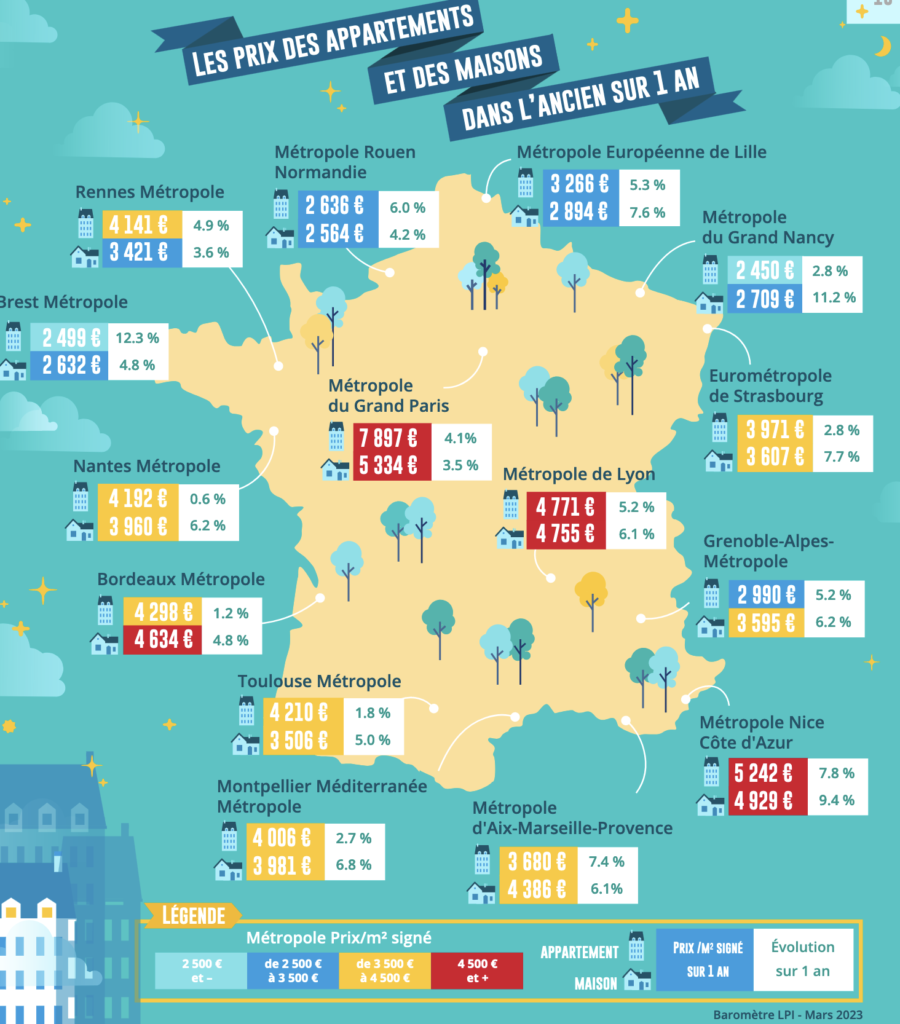

Des marchés en déséquilibre dans la plupart des métropoles

Avec l’accentuation de la récession, l’offre de biens disponibles à la vente se contracte dans la plupart des métropoles. Les déséquilibres de marché s’accentuent alors d’autant plus que le marché de la revente perd de sa fluidité. La pression relative de la demande sur le marché des appartements se renforce donc dans nombre d’espaces métropolitains.

La hausse des prix est ainsi soutenue (de 5 à 6 % sur un an) sur les espaces métropolitains de Grenoble, Lille, Lyon, Rennes ou Rouen. Elle s’affiche à 7 % sur les métropoles de Marseille et de Nice. Et sur Brest Métropole, l’augmentation est de 12.3 %, confirmant le déséquilibre d’un marché où l’offre est notoirement insuffisante au regard des projets de développement économique du territoire.

En revanche, la progression des prix reste modeste (de 1 à 2 %) sur les métropoles de Bordeaux, Montpellier, Nancy, Nantes, Strasbourg et Toulouse : sur la plupart de ces territoires, les niveaux de prix pratiqués dans la ville-centre provoquent un déplacement des demandes contraintes par les exigences d’apport personnel vers les communes de la périphérie.

Dans la plupart des métropoles, l’augmentation des prix des maisons est soutenue (et souvent au moins aussi rapide que celle des appartements), voire très rapide sur les métropoles du Grand Nancy et de Nice Côte d’Azur : dans ces deux métropoles, le niveau des prix pratiqués est en effet modeste au regard des clientèles présentes sur le marché, aussi bien dans la ville-centre qu’en périphérie.

Et partout l’insuffisance de l’offre alimente les hausses de prix, alors que la préférence de la demande pour la maison individuelle reste vive (corollaire de la perte d’attractivité de l’habitat collectif), indépendamment des difficultés d’accès au crédit.

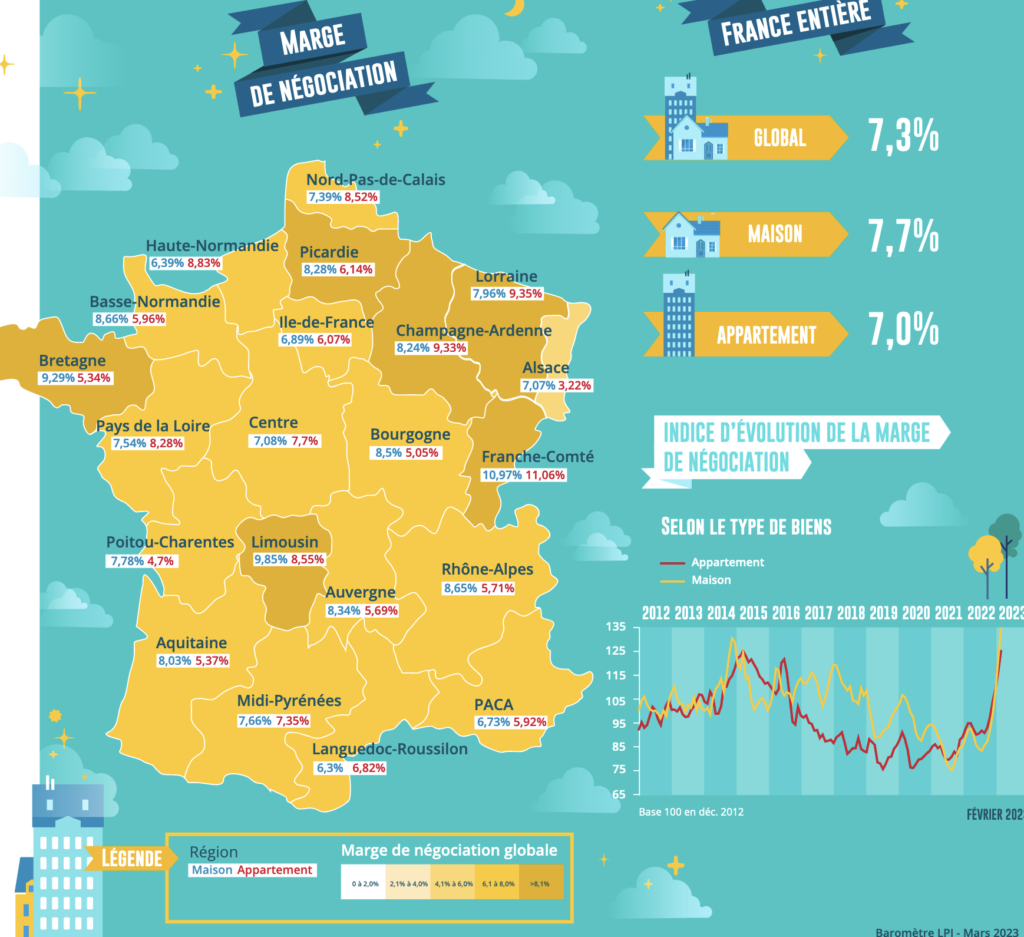

Nouvelle augmentation des marges de négociation

L’augmentation des marges de négociation se poursuit, sur un marché de l’ancien malmené par la conjoncture. Elle s’est même amplifiée en février : pour l’ensemble du marché, elles s’établissent maintenant à des niveaux sans précédent, à 7.3 % (+ 51 % sur un an). Et cette évolution se constate aussi bien sur le marché des appartements (+ 44 % sur un an, à 7.0 %) que sur celui des maisons (+ 57 % sur un an, à 7.7 %).

Depuis un an, les marges ont le plus progressé sur le marché des grandes maisons (7 pièces et plus) :

elles ont doublé, contre + 50 % sur les autres biens, le resserrement de l’accès au crédit pénalisant particulièrement les projets les plus coûteux.

De même, les marges constatées sur les grands appartements ont fortement augmenté : multipliées par 2 pour les 5 pièces et même par 3 pour les 6 pièces et plus. La situation de ces biens (centre des villes ou espaces périurbains convoités) étant souvent synonymes de prix élevés, les contraintes sur le niveau de l’apport personnel renforcent le recul des marges. Alors que sur les appartements de 4 pièces et moins, leur progression est plus mesurée (+ 40 % sur un an).

Le niveau des marges reste le plus élevé dans les régions où les prix sont bas : la demande y est malmenée par les pertes de pouvoir d’achat et compte tenu du rationnement du crédit, les ventes supposent une révision des prix affichés : mais en dépit de la faiblesse des prix signés, l’avantage final n’est pas forcément décisif pour l’acheteur.

En revanche, les marges sont toujours les plus faibles dans les régions où les prix restent à (très) haut niveau et entravent l’accès au marché, compte tenu du resserrement de l’accès au crédit : la faiblesse des marges y révèle la situation de pénurie d’une offre rarement prête à perdre sur le produit de la vente.

Rechute du marché de l’ancien en février

Après un mois de janvier exceptionnel, la rechute du marché de l’ancien est notable en février.

Habituellement à cette période, le nombre de compromis signés progresse de 10.1 % sur un mois (en moyenne et sur longue période) : à l’approche de mars, un des deux meilleurs mois de l’année, la demande se redresse. Mais cette année l’activité a fortement reculé en février, de 23.3 % par rapport à

janvier : le mois de février 2023 est le plus mauvais de ces 20 dernières années.

Ainsi le nombre des logements anciens acquis par des particuliers au cours des 3 derniers mois retombe: – 8.4 % en glissement annuel. En effet, la demande reste fragilisée par un environnement

macroéconomique anxiogène, dans le contexte d’une réforme des retraites porteuse d’inquiétudes.

Et rien ne s’est amélioré sur le marché du crédit : la hausse des taux se renforce et les contraintes d’apport personnel n’ont pas été desserrées par la Banque de France. En outre, l’effet escompté de la

mensualisation du taux d’usure a fait long feu et l’offre bancaire est loin de retrouver son dynamisme d’antan.

La récession du marché de l’ancien qui s’était amorcée durant l’automne 2021 se poursuit donc.

Et elle se renforce après l’embellie de janvier, avec des ventes mesurées en niveau annuel glissant en

baisse de 8.9 % en glissement annuel.

Forte dégradation de la conjoncture dans plusieurs régions

Aucune région n’échappe au repli de l’activité, dans un marché dominé en février par les incertitudes et les difficultés financières de la demande. Mais comme à l’habitude, les achats de logements anciens réalisés par des particuliers n’ont pas reculé partout au même rythme.

Alors que le niveau des ventes mesuré en trimestriel glissant reculait de 8.4 % France entière (en glissement annuel), la chute de l’activité est nettement plus rapide (de l’ordre de 15 %) en Aquitaine, en Bretagne et en Midi-Pyrénées. Dans ces régions, la demande a surréagi à la dégradation de la conjoncture, après un mois de janvier qui déjà n’avait pas été exceptionnel.

De même dans cinq régions (Alsace, Basse Normandie, Ile de France, Nord-Pas de Calais et PACA), l’activité a reculé un peu plus rapidement que l’ensemble du marché (- 10 %, en moyenne) : outre la dégradation récente de la conjoncture, les niveaux des prix et les difficultés de mobilisation de l’apport personnel par la demande pèsent toujours sur l’activité.

En revanche, dans cinq régions (Centre, Franche-Comté, Haute Normandie, Limousin et Poitou-Charentes), les ventes sont restées à peu près stables : les niveaux des prix pratiqués permettent toujours de mieux répondre aux exigences d’un apport personnel élevé, dans le contexte d’une amélioration de l’offre de crédit. Les ventes ont même progressé de 5 % en Bourgogne et en Champagne-Ardenne.

Baromètre Les Prix Immobiliers (LPI) : Ce qu’il faut retenir en bref

Sur les prix de l’immobilier. En février, la progression des prix reste très rapide (au moins 10 % sur un an) dans 19 % des villes de plus de 40 000 habitants (au moins 6 % dans 34 % des villes). Le ralentissement de la hausse constaté au 2nd semestre 2022 a donc fait long feu.

Sur les villes où les prix augmentent. C’est en Province que les évolutions sont les plus vives. Les hausses sont d’au moins 10 % dans 28 % des villes (au moins 6 % dans 48 % des villes) : comme à Annecy, Brest, Clermont-Ferrand, Le Havre, Le Mans, Marseille, Metz ou Pau par exemple. Presque partout, l’augmentation est installée et se renforce au fil des mois. En revanche, en Ile de France le ralentissement se poursuit.

Sur la récession du marché de l’ancien. Après un mois de janvier exceptionnel, la rechute du marché de l’ancien est notable en février. L’activité a fortement reculé et le mois de février 2023 est le plus mauvais de ces 20 dernières années avec un nombre de logements anciens acquis par des particuliers au cours des 3 derniers mois en baisse de 8.4 % en glissement annuel. La récession du marché de l’ancien qui s’était amorcée durant l’automne 2021 se poursuit donc.

Sur les marches de négociation. L’augmentation des marges de négociation se poursuit, sur un marché de l’ancien malmené par la conjoncture. Elle s’est même amplifiée en février : pour l’ensemble du marché, elles s’établissent maintenant à des niveaux sans précédent, à 7.3 % (+ 51 % sur un an). Depuis un an, les marges ont le plus progressé sur le marché des grandes maisons (7 pièces et plus) : elles ont doublé, contre + 50 % sur les autres biens, le resserrement de l’accès au crédit pénalisant particulièrement les projets les plus coûteux. De même, les marges constatées sur les grands appartements ont fortement augmenté : multipliées par 2 pour les 5 pièces et même par 3 pour les 6 pièces et plus. Alors que sur les appartements de 4 pièces et moins, leur progression est plus mesurée (+ 40 % sur un an).

Votre avis

Votre avis