Crédit immobilier : La révision mensuelle des taux d’usure n’a eu aucun effet positif sur la production de crédits

Selon les statistiques de la Banque de France, la révision mensuelle du taux d’usure n’a pas eu l’effet escompté, c’est-à-dire celui de débloquer l’octroi de crédit et d’inciter davantage les banques à prêter en leur permettant de remonter leurs taux de crédit.

© adobestock

La Banque de France vient de publier ses dernières statistiques sur la production de crédits. Alors que la révision mensuelle du taux d’usure vient d’être prolongée jusqu’à la fin de l’année, on constate qu’elle n’a permis aucun rebond de la production depuis sa mise en place le 1er février dernier. Ainsi, d’autres leviers ou assouplissements devraient être instaurés pour inciter davantage à prêter ! Réponse le 13 juin à l’issue de la réunion du HCSF.

Peu d’annonces du CNR pour relancer à la « machine du crédit » à ce stade…

En début de semaine, le CNR logement a présenté ses mesures pour dégripper le marché. Si quelques semaines auparavant, le gouvernement avait dit vouloir inciter les banques à prêter davantage, pour l’instant, trop peu d’annonces ont été faites en ce sens.

« Côté financement, pour l’instant, il n’y a que peu de solutions apportées au problème du manque d’offre bancaire. La poursuite de la révision mensuelle du taux d’usure est tout de même une bonne nouvelle qui va permettre d’éviter un blocage encore plus important des crédits mais cela ne suffira pas. Il faut réinciter les banques à prêter », explique Julie Bachet, directrice générale de Vousfinancer.

…et finalement peu d’impact de la mensualisation du taux d’usure depuis le 1er février

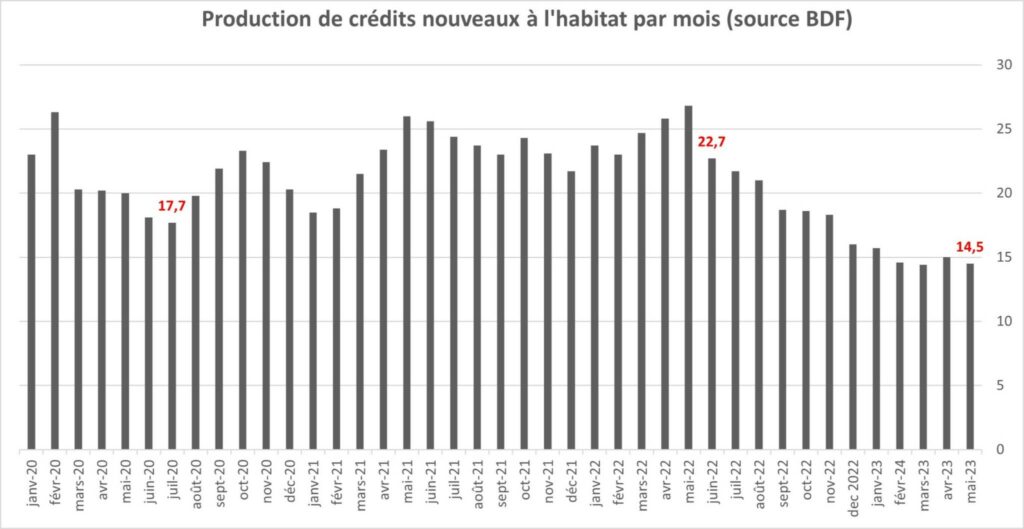

La Banque de France a publié le 6 juin ses statistiques mensuelles de production de crédits à l’habitat. Sans surprise, aucun rebond n’a été observé depuis la chute de celle-ci, depuis juillet 2022. En mai, elle est ainsi estimée à 14,5 milliards d’euros et même 12,2 milliards hors renégociations, un chiffre qui est même en légèrement baisse par rapport à avril (15 milliards d’euros au total) et parmi les plus bas niveau historique depuis 2017. Sur un an, par rapport à mai 2022 – qui était un point haut à 26,8 milliards d’euros – la production de crédits est en chute de 45,9 %.

« Au regard des chiffres de production de crédits, il est indéniable que la révision mensuelle du taux d’usure n’a pas eu l’effet escompté, c’est-à-dire celui de débloquer l’octroi de crédit et inciter davantage les banques à prêter en leur permettant de remonter leurs taux de crédit. Depuis la fin de l’année 2022, le taux d’usure est passé de 3,05 % à 4,68 % sans que la production de crédit n’augmente, ne serait-ce que légèrement… Mais on peut penser que la situation aurait été pire si les taux d’usure avaient continué à être révisés seulement tous les 3 mois…», analyse Julie Bachet.

Vers une amélioration de la situation après la réunion du HCSF le 13 juin ?

Comme évoqué par le gouvernement, le Haut conseil de stabilité financière pourrait annoncer un assouplissement de ses recommandations à l’issue de sa réunion du 13 juin pour inciter davantage les banques à prêter… Celui-ci devrait porter sur la marge de flexibilité dont dispose les banques et au sein de laquelle, pour 20 % de leur production de crédits, elles peuvent ne pas respecter les critères d’endettement et de durée maximum, sous certaines conditions : 80 % de cette marge doit être accordée aux financements de l’achat de résidences principales. Ce sont ces conditions qui pourraient être assouplies, et les profils à qui sont accordées ces dérogations, laissés à la libre appréciation du risque des banques.

« Nous attendons désormais les mesures d’assouplissement des critères du HCSF le 13 juin, tout en sachant qu’il n’y aura pas de miracles : les banques n’utilisent actuellement même pas totalement leur marge de flexibilité – seulement pour 14,6 % au lieu de 20 % – et se fixent elles-mêmes leurs propres critères d’octroi de prêt en limitant le risque au maximum, compte tenu de la faible rentabilité de l’activité de crédit actuellement. Espérons qu’avec des taux de crédit à plus de 4 %, elles soient de retour sur le marché pour financer les Français dont l’attrait pour l’immobilier ne se dément pas et pour qui se loger est un besoin ! » conclut Julie Bachet.

Votre avis

Votre avis