Crédit immobilier : Les banques accélèrent la hausse des taux pour assainir la situation et préparer 2024

Pour Cécile Roquelaure, directrice des études d’Empruntis, la stratégie des banques se précise : l’année est quasiment achevée, elles n’ont plus rien à perdre. Elles accélèrent donc la hausse des taux pour réamorcer l’activité à la rentrée et préparer 2024.

© Empruntis

Cécile Roquelaure, directrice des études d’Empruntis

La hausse moyenne ce mois-ci est légèrement supérieure à celle du mois précédent : 28 points de base (vs 22).

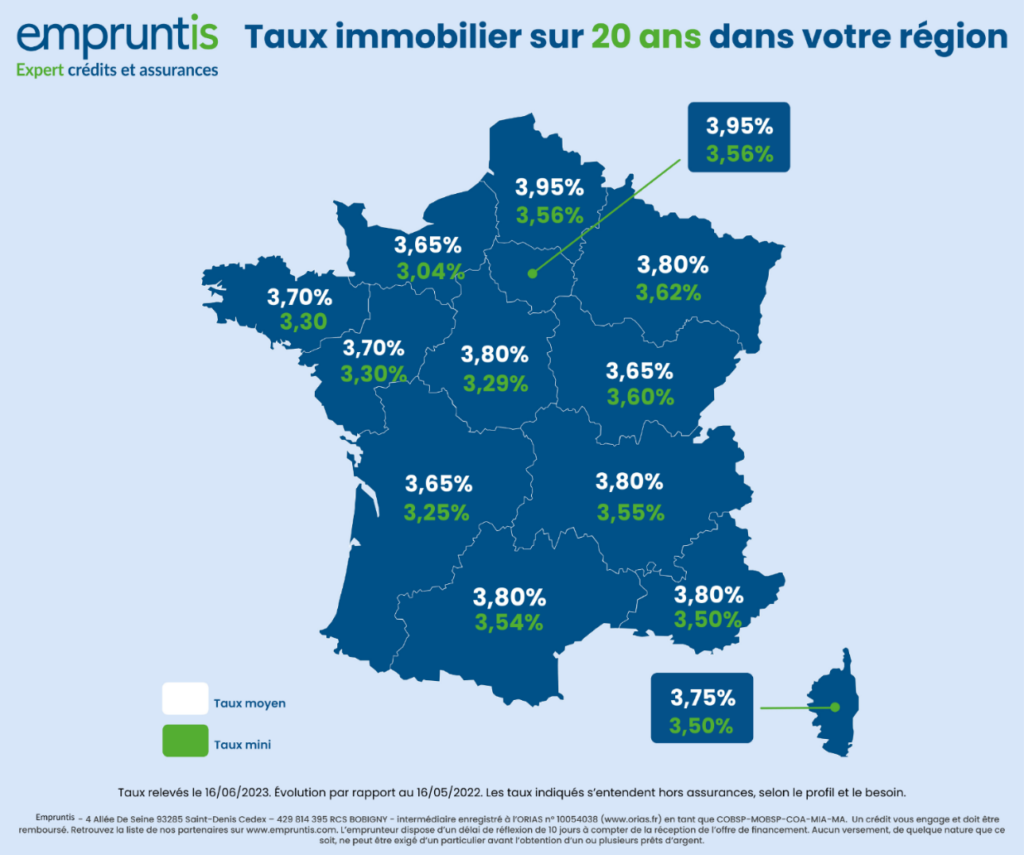

Toutes les régions ne sont pas logées à la même enseigne

Les différences entre régions sont très marquées : 7 points de base seulement en moyenne en Centre Val de Loire ou 8 points de base en PACA, mais 61 points de base en Nouvelle-Aquitaine. Malgré tout 120 hausses sur 130 taux… La hausse du taux d’usure, le maintien de l’OAT 10 ans autour des 3%, la poursuite de l’augmentation du coût de l’argent…, tout milite pour la poursuite car les banques n’ont pas encore reconstitué leurs marges.

Des taux moyens sur 20 ans entre 3,65 et 3,95%

Le taux moyen sur 20 ans est à présent compris entre 3,65 et 3,95% et le taux réservé aux meilleurs profils entre 3,04% et 3,62%. Personne n’est épargné par la hausse. L’année est quasiment achevée et les banques n’ont plus rien à perdre. Elles privilégient donc une accélération de la hausse afin de retrouver une situation plus saine le plus vite possible.

Se rapprocher des 100 points de base d’écart entre les taux de crédit affichés et le coût de l’argent fait accélérer la hausse. Les banques pressées de reconstituer des taux « normaux » accélèrent le rythme et c’est tout particulièrement visible dans les régions qui étaient les mieux placées (jusqu’à 40 points de base).

Réamorcer l’activité à la rentrée et préparer 2024

« La stratégie semble claire : être prêt pour réamorcer l’activité à la rentrée et ainsi préparer 2024. L’année est pliée… On a eu beau espérer une normalisation plus précoce, force est de constater que malheureusement la mensualisation du taux d’usure n’aura permis que de limiter l’aggravation de la situation. La prolongation jusqu’à la fin de l’année sera d’ailleurs nécessaire. On voit bien que l’écart reste trop ténu pour redonner goût au crédit côté banques. Les hausses traditionnelles de l’été auront encore besoin de la mensualisation pour ne pas rebloquer la situation. Et puis à partir d’octobre nous serons finalement déjà en 2024 (dossiers instruits à partir d’octobre = fonds débloqués en 2024), donc il est crucial d’assainir la situation maintenant », précise Cécile Roquelaure, Directrice des Etudes d’Empruntis.

Votre avis

Votre avis