Baromètre des Prix Immobiliers (LPI- iad) : La reprise de l’immobilier est là, mais n’est pas suffisamment visible pour beaucoup…

La reprise de l’immobilier se constate dans toutes les régions. Et sur près de la moitié du marché métropolitain, les ventes sont

d’au moins 15 % supérieures à leur niveau de la fin de l’été 2023. Ce qu’il faut retenir du baromètre LPI iad sur les prix de l’immobilier à fin octobre.

© adobestock

Dans la métropole du Grand Nancy les prix des appartements ont progressé de 3,7% en un an.

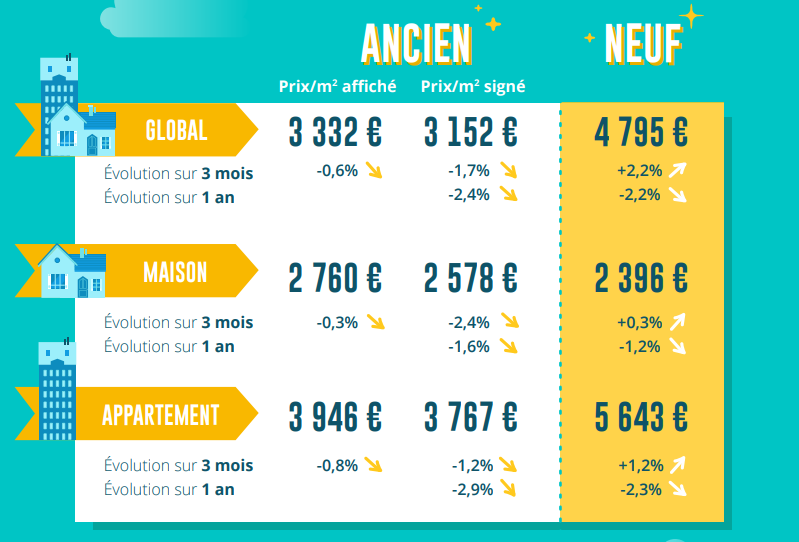

Poursuite du ralentissement de la baisse des prix de l’ancien

Avec la reprise des ventes de logements anciens qui se renforce au fil des mois, la baisse des prix des logements anciens devient moins rapide. En mai dernier, les prix signés mesurés en niveau annuel glissant reculaient de 4.6 % en glissement annuel : en octobre la baisse était presque de deux fois moins rapide, avec – 2.4 %.

En effet, durant six mois l’augmentation des prix des compromis a été rapide : mesurés en niveau trimestriel glissant, les prix se sont élevés de 3.3 % au total. La pression de la demande, sur des territoires où l’insuffisance de la construction et les déséquilibres quantitatifs afférents n’ont fait que s’accentuer depuis plusieurs années, ne pouvait qu’alimenter la progression des prix.

Mais comme cela est habituel à partir du mois d’août, surtout après le rebond des prix qui s’est constaté cette année, les prix des compromis signés ont baissé de 1.7 % sur 3 mois, à fin octobre. Bien que la courbe des prix se soit inversée, les prix signés restent donc encore orientés à la baisse en niveau annuel glissant. Et il faudra attendre encore plusieurs mois (probablement le printemps 2025) pour que le rythme d’évolution des prix mesurés en niveau annuel glissant retrouve des valeurs positives.

Pour autant, le ralentissement de la baisse des prix reste nettement plus rapide sur le marché des maisons : avec – 1.6 % fin octobre, contre – 4.4 % en mai dernier, en raison principalement de la bonne tenue (voire du renforcement) des prix de ces biens en dehors des grandes agglomérations. En revanche, le ralentissement reste plus lent sur le marché des appartements : avec – 2.9 %, contre – 4.8 %, du fait notamment des difficultés toujours constatées dans les grandes villes par une demande toujours pénalisée par le resserrement de l’accès au crédit.

Ralentissement de la baisse des prix du neuf

Depuis le début de l’année, les prix des logements neufs reculent, sur un marché fortement affecté par une chute d’activité inédite, tant pour les appartements que pour les maisons. Et en octobre, sur des prix mesurés en niveau annuel glissant, la baisse était de 2.2 %, en glissement annuel : toujours plus rapide sur le marché des appartements (- 2.3 %) que sur celui des maisons (- 1.2 %).

Mais depuis le début de l’été, le rythme de la baisse a commencé à ralentir. Car après un premier semestre durant lequel la diminution a été soutenue, au cours des derniers mois la courbe des prix s’est progressivement infléchie. Et à fin octobre, en niveau trimestriel glissant, le niveau des prix augmente assez rapidement, de 2.2 % sur 3 mois.

Les évolutions restent néanmoins très différentes, entre un marché des appartements sur lequel la baisse des prix est de moins en moins rapide et celui des maisons sur lequel les prix reculent à un rythme lent mais persistant. Car, si dans le secteur de la promotion immobilière qui peine à sortir d’une crise sans précédent au regard de son ampleur, sur le marché de la maison individuelle la demande se relève doucement et les acheteurs bénéficient de l’amélioration des conditions de crédit et du ressaisissement de l’offre bancaire.

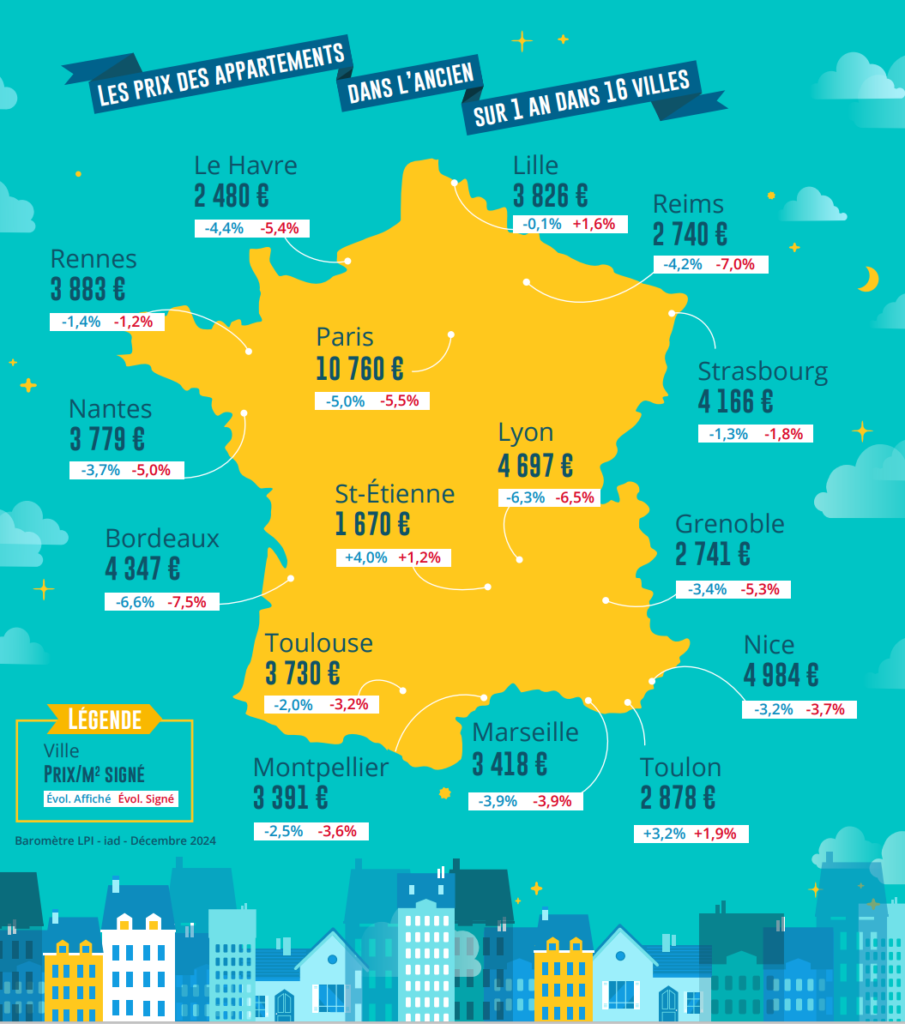

Diffusion de la hausse des prix dans les grandes villes

La hausse des prix se renforce encore en Province, dans les villes de plus de 40 000 habitants. A fin octobre, les prix signés des appartements anciens mesurés en niveau annuel glissant augmentent dans 41 % des villes, contre 38 % en septembre (23 % en juin) : la hausse est alors de 5.4 % en moyenne. Et elle concerne des grandes villes (plus de 100 000 habitants) telles Amiens, Besançon, Dijon, Lille, Limoges, Metz et Saint-Etienne. D’autres grandes villes basculant bientôt dans le champ des hausses de prix : comme Aix-en-Provence et Caen.

Car après plusieurs mois de progression ou de moindre baisse des prix, le paysage change rapidement. Par exemple en octobre, si on se limite aux seules grandes villes, dans 80 % d’entre elles, les prix mesurés en niveau annuel glissant ont augmenté plus vite ou ont reculé moins rapidement qu’en septembre. Lorsque les prix augmentent, la hausse a été plus rapide dans 75 % des villes, comme par exemple à Besançon, à Dijon, à Nancy, à Toulon.

Et si les prix diminuent en octobre, le recul est moins rapide dans 82 % des villes, pour un écart de 1.1 point en moyenne (- 3.8 % contre – 4.9 % en septembre). Le ralentissement de la baisse des prix est particulièrement marqué à Brest et à Perpignan : il est aussi remarquable à Annecy, à Clermont-Ferrand et à Tours. Alors qu’à Paris, il est lent mais régulier depuis la fin du printemps. Mais parfois la baisse des prix s’amplifie (comme au Havre, à Mulhouse ou à Strasbourg), presque toujours en réponse à une moindre attirance de la demande pour les villes concernées.

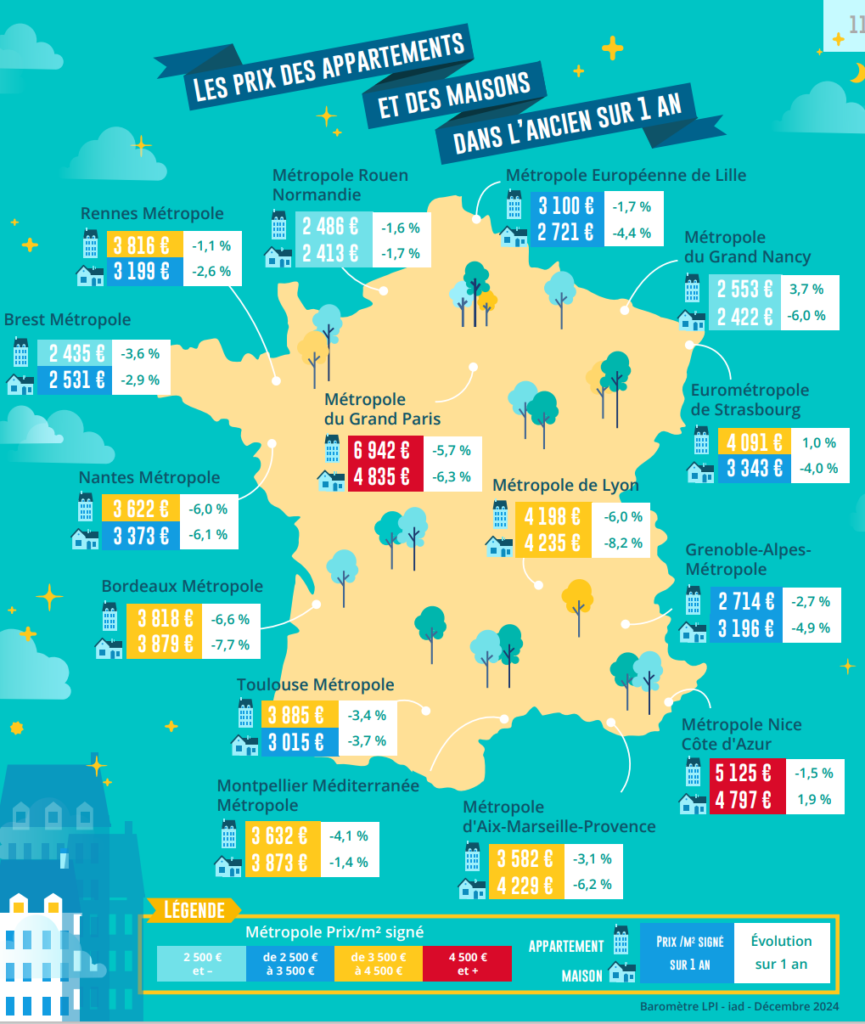

Persistance des écarts de prix entre les métropoles

Entre les métropoles les moins chères (Brest, Grand Nancy ou Rouen Normandie et maintenant Grenoble) avec des prix au m² de l’ordre de 2 500 € pour les appartements anciens et celle du Grand Paris, l’écart de prix reste de 1 à 3 depuis plusieurs années, en dépit des évolutions des prix et de l’activité de ces marchés. En revanche, il se réduit sensiblement, de 1 à 2 si la comparaison se fait avec la métropole de Nice-Côte d’Azur et de 1 à 1.6 avec les métropoles de Bordeaux, Lyon, Marseille, Montpellier, Rennes, Strasbourg et Toulouse.

Sur le marché des appartements, les prix au m² confirment leur progression sur les métropoles de Nancy et de Strasbourg. Et les écarts de niveaux ou de rythme d’évolution des prix sont de second ordre entre la ville-centre et la périphérie. En revanche, les prix baissent toujours rapidement (de 5 à 6 % sur un an) sur les métropoles de Bordeaux, Lyon, Nantes et Paris : dans tous les cas, les évolutions sont comparables entre le centre et la périphérie et la décote de la périphérie reste inchangée (33 % pour Paris, 12 % en moyenne pour Bordeaux, Lyon et Nantes.

En ce qui concerne les prix des maisons, l’écart n’est que de 1 à 1.9 entre, d’une part, les métropoles de Brest, du Grand Nancy, de Lille ou de Rouen Normandie et, d’autre part, celles du Grand Paris et de Nice-Côte d’Azur. En outre, l’écart entre les métropoles de Bordeaux, Lyon, Marseille et Montpellier d’une part et celle du Grand Paris est faible, de l’ordre de 15 % seulement.

Et les prix des maisons n’augmentent que sur la Métropole de Nice-Côte d’Azur : alors que les prix reculent rapidement dans la ville-centre, la pression de la demande en périphérie et une décote élevée (près de 20 %) y soutiennent une progression sensible des prix. En revanche, les prix reculent dans les autres métropoles, à des rythmes parfois rapides (Bordeaux, Lyon, Marseille, Nantes, Nancy et Paris) : en dépit d’une préférence de la demande pour la maison individuelle toujours vive, les difficultés d’accès au crédit pèsent sur les capacités d’achat des ménages.

Remontée saisonnière des marges de négociation

Comme cela est habituel au début de l’automne, lorsque la pression estivale de la demande commence à s’atténuer, le niveau des marges de négociation se relève. Puis à l’approche du printemps, les marges se détendront avec le retour de l’activité.

Pour autant, la progression des marges constatée depuis l’été 2022 constitue essentiellement l’expression de la baisse générale d’une demande déstabilisée par le changement de stratégie de la BCE et la remontée des taux des crédits immobiliers durant l’ensemble de l’année 2023, et surtout par le resserrement de l’accès au crédit imposé par la Banque de France.

Pour l’ensemble du marché, les marges se sont alors établies à 8.6 % en octobre, en hausse de 96 % depuis juin 2022. Et si depuis le début de 2024, la progression des marges a été nettement moins rapide qu’auparavant (du fait principalement de la reprise des transactions sur des marchés de pénurie),elles ont tout de même cru de 10 % depuis janvier (contre + 38 % en 2023 et 29 % sur le 2nd semestre 2022).

Sur le marché des appartements, la progression des marges reste limitée depuis le début de l’année sur les 2 à 5 pièces : en revanche les marges ont récemment progressé très rapidement sur les studios et les 6 pièces et plus (+ 50 % au cours des 3 derniers mois et + 30 % depuis le début de l’année). Les marges restent alors faibles (5 ou 6 %) dans les régions où la pression de la demande est forte, dans un contexte de pénurie de l’offre (Alsace, Bretagne, Ile de France, PACA et Rhône-Alpes) ; mais elles sont élevées (9 ou 10 %) lorsque la demande peine à boucler ses plans de financement, en dépit de prix peu élevés (Haute Normandie, Limousin et Lorraine).

Sur le marché des maisons, les marges ont surtout augmenté récemment sur les biens de 7 pièces et plus : + 30 % depuis le début de l’année (+ 109 % depuis juin 2022). C’est en effet sur le marché des maisons que le ralentissement de la hausse des prix a été le plus rapide, supposant beaucoup de négociations en raison du rationnement du crédit mis en place par la Banque de France. Mais si cette situation est générale, les marges restent les plus élevées aussi bien dans des régions peu chères (Limousin ou Lorraine) que dans celles où la pression de la demande reste élevée (Aquitaine, PACA ou Rhône-Alpes).

Vers le retournement de la courbe des ventes

Durant 3 mois, de novembre 2023 à janvier 2024, les ventes de logements anciens aux particuliers étaient descendues à un point bas : comparable à celui du début de l’année 2009, lorsque les marchés immobiliers étaient frappés de plein fouet par la crise économique et financière venue des Etats-Unis. Ainsi en janvier 2024, mesurée en niveau annuel glissant, l’activité reculait de 21.4 % en glissement annuel.

Mais à partir de février 2024, portée par l’amélioration des conditions de crédit (taux et durée), la demande a commencé à se ressaisir. Lentement dans un premier temps, puis plus nettement au cours du printemps. Mesurées en niveau trimestriel glissant, les ventes ont ainsi progressé de 6.6 % en glissement annuel au 2ème trimestre. Et durant l’été, le rebond s’est confirmé, transformant en reprise ce qui ne pouvait jusqu’alors que ressembler à une embellie.

Pourtant, cette reprise n’était pas encore suffisante (en puissance et en durée) pour provoquer le retournement du niveau annuel des ventes : à fin septembre, le rythme de la baisse des ventes était encore de 11.4 % (- 21.4 % en janvier). Même si la reprise est bel et bien là, elle n’était pas encore suffisamment visible, pour beaucoup.

La hausse des ventes s’est néanmoins renforcée en octobre, avec + 11.3 % sur trois mois. Aussi le nombre de compromis signés de janvier à octobre 2024 est maintenant quasiment identique à celui des 10 premiers mois de 2023. Bien sûr, l’activité reste inférieure de 31.7 % à celle de 2019 (- 26.2 % par rapport à 2021). Mais la courbe du niveau annuel des ventes a atteint son point bas et elle devrait se retourner au début de l’année 2025.

Progression générale des ventes en régions

Depuis 3 mois, le nombre de compromis signés a enregistré une progression soutenue (France entière, + 11.3 %). Après de nombreuses hésitations, l’activité a cru plus rapidement en Province (+ 13.7 %) qu’en Ile de France (+ 5.9 %) où la demande reste bridée par un accès au crédit volontairement resserré par la Banque de France et des niveaux de prix souvent trop élevés au regard des capacités d’achat des ménages. En revanche, la Province tire largement avantage de l’amélioration des conditions de crédits et du rebond de l’offre d’une partie des établissements de crédit.

Aucune région n’est restée à l’écart du regain d’activité constatée récemment. Cependant, cinq d’entre elles représentant 17 % du marché national n’ont pu bénéficier que d’une légère augmentation des ventes (quelques pourcents) : la Basse Normandie, la Bretagne, le Languedoc-Roussillon, le Limousin et la Lorraine. Dans ces régions, où les prix commencent à remonter doucement comme ailleurs, la demande reste pénalisée par le niveau des apports personnels exigés. Alors que dans trois autres régions (Aquitaine, Franche-Comté et Midi-Pyrénées) représentant 12 % du marché national, la demande ne parvient pas encore à nettement se redresser et n’affiche qu’une augmentation modérée (de l’ordre de 5 %).

Ailleurs, les ventes ont augmenté souvent très rapidement. De l’ordre de 10 % « seulement » en Auvergne et en Poitou-Charentes. Et au moins de 15 % dans les autres régions de Province représentant 46 % du marché national : la demande a pu répondre plus facilement aux exigences d’un apport personnel élevé imposées, l’offre de crédits bancaires s’étant mobilisée afin d’atténuer les tendances récessives des marchés.

Votre avis

Votre avis