2020 devrait encore être une belle année pour les emprunteurs

Que peut-on attendre de 2020 ? D’ici quelques mois, lorsque que les banques auront fixé leurs objectifs pour 2020, elles pourraient de nouveau baisser leurs taux pour récupérer de la clientèle. Les moins bons profils ne devraient plus être pénalisés !

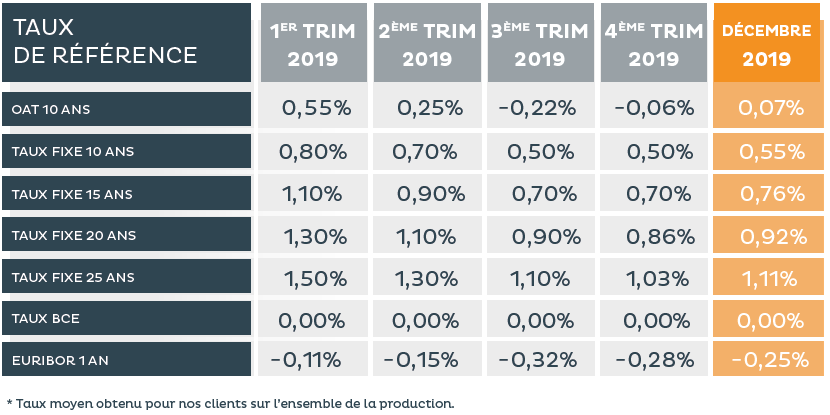

Une légère hausse des taux a été observée en décembre. Cafpi a négocié pour ses clients des taux à 0,55% sur 10 ans, 0,76% sur 15 ans, 0,92% sur 20 ans et 1,11% sur 25 ans.

« Malgré cette remontée des taux, qui permet aux banques d’avoir une marge suffisante pour préserver la santé de leur modèle, le taux moyen est resté sous la barre des 1% jusqu’à 20 ans », indique Philippe Taboret, Directeur Général Adjoint de Cafpi.

Renégocier pour économiser

En décembre, la part de renégociation et de rachat de crédits est passée à plus de 20% de la production globale, alors qu’au 1er semestre 2019 cette part dans la production de crédits était passée sous les 10%.

« Malgré la petite hausse des taux observée, ces derniers restent très bas et permettent aux emprunteurs qui n’avaient pas encore profité de l’avantage de la baisse des taux des 2 dernières années, d’économiser sur le coût de leur emprunt », ajoute Philippe Taboret.

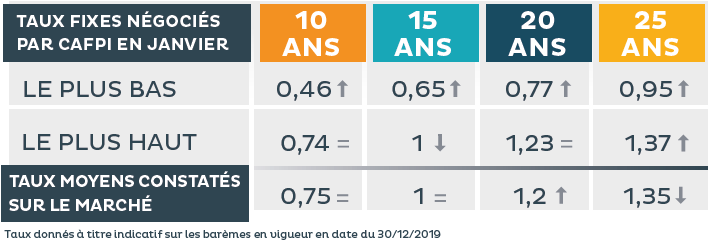

Des banques attentistes en ce début d’année

Pour ce mois de janvier, les barèmes affichés par les banques sont en augmentation, et ce d’autant plus pour les taux les plus bas, avec 0,46% sur 10 ans, 0,65% sur 15 ans, 0,77% sur 20 ans et 0,95% sur 25 ans. « Pour retrouver de la marge, les banques font moins d’efforts sur les meilleurs profils. De plus elles ont été gavées de dossiers en 2019 et ne se pressent donc pas pour baisser leurs taux en ce début d’année », analyse Philippe Taboret. « D’ici quelques mois, lorsque les banques se seront jaugées et que les objectifs pour 2020 auront été fixés, elles pourraient de nouveau baisser leurs taux pour récupérer de la clientèle », poursuit-il. Les moins bons profils ne devraient pas être pénalisés, alors que les meilleurs ne devraient pas réussir à baisser leurs taux à des niveaux records. « Avec les préconisations qu’il a annoncées, le Haut Conseil de Stabilité Financière participe à cet attentisme des banques, qui veulent respecter les différentes demandes, tel que le non dépassement des 33% d’endettement ou les 25 ans de durée d’emprunt », conclut-il.

Que peut-on attendre de 2020 ?

Certaines annonces sont favorables à la bonne santé du marché immobilier. Par exemple, alors que le PTZ neuf en zones B2 et C devait disparaître, l’Assemblée Nationale a adopté le PLF 2020 et la mesure concernant le PTZ « Cette mesure va permettre de relancer l’activité des promoteurs-constructeurs et de soulager l’effort des primo-accédants dans les zones détendues », explique Philippe Taboret. Les investisseurs locatifs sont également à la fête, avec d’une part le dispositif Denormandie reconduit jusqu’au 31 décembre 2022, s’appliquant désormais à l’ensemble du territoire et avec une liste de travaux éligibles largement étendue et d’autre part le dispositif Pinel qui devrait rester identique en matière de conditions à 2019.

« Que ce soit dans l’ancien ou dans le neuf, ces 2 dispositifs vont permettre aux investisseurs de rééquilibrer l’offre et la demande en créant de l’offre en logements sur l’ensemble du territoire », souligne Philippe Taboret. « En revanche, le non-retour de l’APL accession est un coup dur pour de nombreux ménages modestes qui profitaient de cette aide pour accéder à la propriété » ajoute-il. En conclusion, moins d’opérations dans l’ancien et plus dans le neuf, ce qui fera de 2020 une année plus équilibrée et dynamique.

Pour retrouver de la marge, les banques font moins d’efforts sur les meilleurs profils. De plus elles ont été gavées de dossiers en 2019 et ne se pressent donc pas pour baisser leurs taux en ce début d’année. D’ici quelques mois, lorsque les banques se seront jaugées et que les objectifs pour 2020 auront été fixés, elles pourraient de nouveau baisser leurs taux pour récupérer de la clientèle.

Pour retrouver de la marge, les banques font moins d’efforts sur les meilleurs profils. De plus elles ont été gavées de dossiers en 2019 et ne se pressent donc pas pour baisser leurs taux en ce début d’année. D’ici quelques mois, lorsque les banques se seront jaugées et que les objectifs pour 2020 auront été fixés, elles pourraient de nouveau baisser leurs taux pour récupérer de la clientèle.

Votre avis

Votre avis