Baromètre LPI-Se Loger Covid-19 : Pas de baisse des prix de l’immobilier les premières semaines du confinement !

Le baromètre LPI-SeLoger du mois d’avril qui s’appuie sur les chiffres de l’immobilier à fin mars, incluant deux semaines de confinement, vient de sortir. Ce qu’il faut en retenir.

© mysweetmag/adobestock

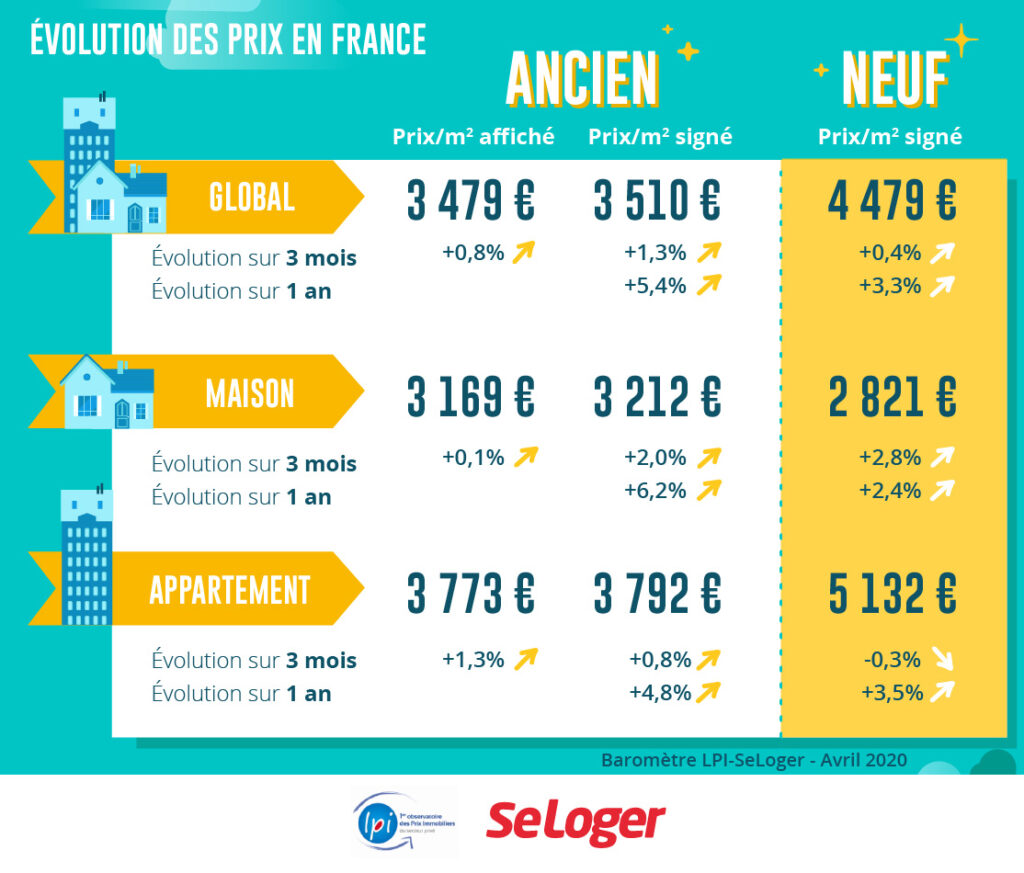

Fin mars, les prix de l’immobilier ancien progressaient encore

Alors que la chute des ventes de logements anciens a été marquée en ce mois de mars, les tensions sur les prix se renforcent. Depuis mars 2019, le ralentissement de la hausse amorcé à la fin de l’été 2017 a cédé la place au relèvement du rythme de progression des prix. Et dès l’automne dernier, la hausse des prix s’est faite plus vive. En mars 2020, les prix signés (mesurés en niveau annuel glissant) ont ainsi augmenté de 5.4 % sur un an, contre + 3.3 % il y a un an à la même époque. Une progression aussi rapide des prix ne s’était pas observée depuis le début de l’année 2012. Et le renforcement de la hausse des prix se constate autant sur le marché des maisons que sur celui des appartements. Néanmoins, elle reste la plus rapide sur le marché des maisons (+ 6.2 %, contre + 3.3 % il y a un an) que sur celui des appartements (+ 4.8 %, contre + 3.3 % il y a un an), même si son renforcement se constate dans la plupart des grandes villes.

La transformation de la structure du marché constatée en mars (et plus largement, depuis le début de l’année 2020), donc la diminution de la part relative des ménages modestes et/ou en primo accession parmi les acheteurs (d’après l’Observatoire Crédit Logement/CSA), renforce le rythme de progression des prix : ce sont, en effet des ménages qui réalisent les achats les moins onéreux (prix au m² ou prix du lot) qui quittent le marché, alors que ceux qui y restent provoquent un déplacement mécanique de la courbe des prix vers le haut.

De même, les prix du neuf étaient toujours à la hausse

Depuis mars 2019, le rythme d’augmentation des prix des logements neufs s’accélère. Et à partir de l’automne dernier, la hausse s’est renforcée, aussi bien sur le marché des maisons que sur celui des appartements. En mars 2020, l’augmentation des prix a été de 3.3 % sur un an, contre + 2.0 % il y a un an à la même époque.

Néanmoins, la hausse est toujours la plus rapide sur le marché des appartements : + 3.5 % sur un an (+ 2.2 % en mars 2019). Pourtant, le rythme de progression des prix des maisons individuelles se redresse (+ 2.4 %, contre + 0.9 % il y a un an), en dépit de la poursuite du recul des ventes.

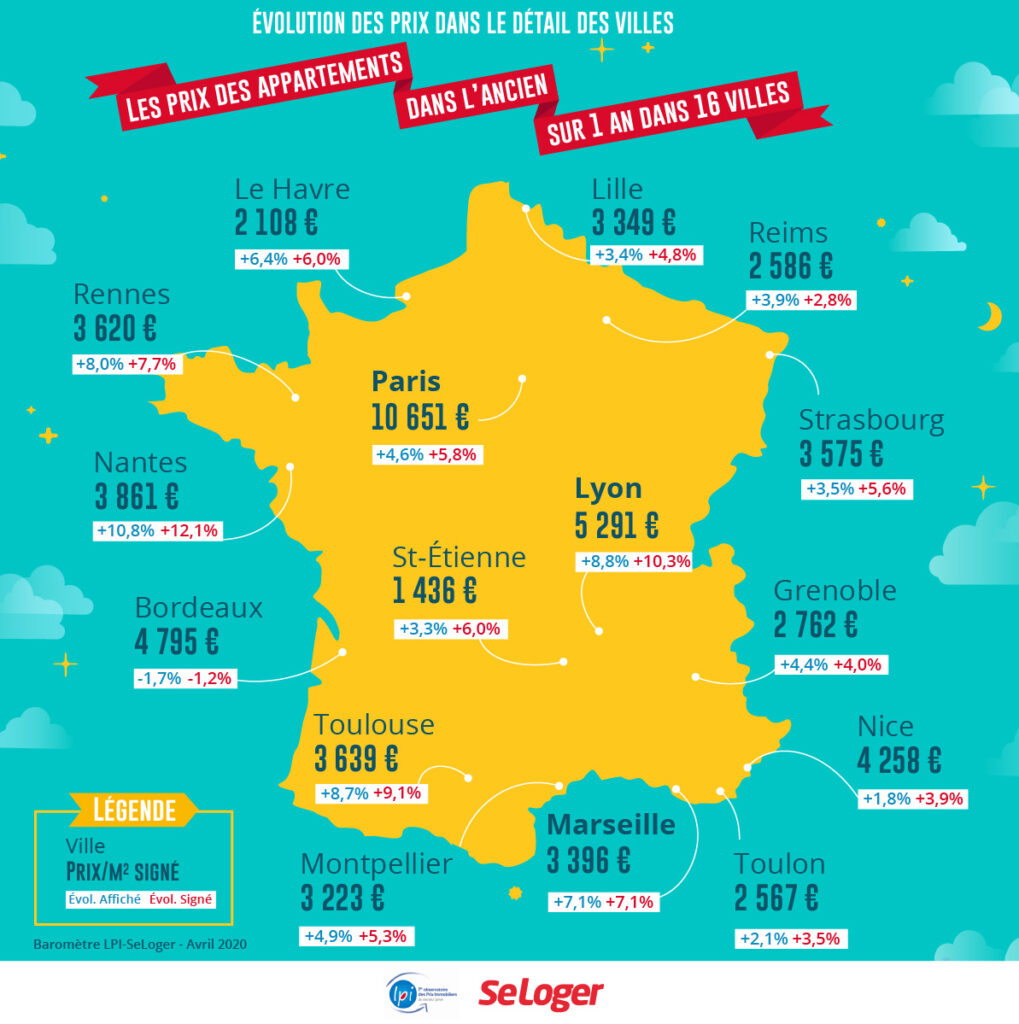

La hausse des prix s’est renforcée dans les grandes villes

La hausse des prix des appartements anciens se renforce dans de nombreuses villes de plus de 100 000 habitants. Sur Metz et Villeurbanne, la progression est de plus de 13 % sur un an, poursuivant la tendance haussière observée depuis le début de l’année. La hausse des prix est toujours soutenue (au moins 10 % sur un an) dans nombre de grandes villes de l’Ouest (Angers, Brest et Nantes). Et sur Annecy et Lyon, l’évolution des prix se fait plus vive (de l’ordre de 10 %) : alors que le niveau des prix constatés fait de ces deux villes les plus chères de Province, devant Bordeaux et Cannes (de l’ordre de 6 % de moins), et surtout Aix en Provence et Nice (de l’ordre de 20 % de moins).

En revanche, les prix baissent sur Bordeaux (- 1.2 % sur un an) depuis la fin de l’été dernier : en raison de leurs niveaux, le marché bordelais est devenu inaccessible à une partie importante de la clientèle, les ménages modestes et plus récemment les acheteurs aux revenus moyens. Le déplacement de la demande vers les villes environnantes où les prix sont nettement inférieurs mais où les hausses de prix se renforcent se constate alors sur Bordeaux, comme d’ailleurs sur d’autres villes telles Lille ou Lyon. La baisse des prix se poursuit aussi sur Nîmes, à un rythme soutenu depuis une année. Ainsi que sur Limoges, mais plus lentement. Par contre, les prix qui avaient baissé durant une grande partie de l’année 2019 se redressent maintenant sur Orléans : l’attractivité économique et le cadre de vie offerts par la ville constituent un atout majeur reconnu par la demande.

Et au total, alors que la crise paralyse les marchés de la transaction, les prix n’ont reculé en mars que dans 8 % des villes de plus de 100 000 habitants et dans 13 % des villes de plus de 50 000 habitants : dans la plupart des villes moyennes, les prix ne baissent pas sous l’effet de la crise en cours, mais en raison d’une atonie de la demande déjà ancienne provoquée par un contexte économique local peu propice à l’expansion des marchés immobiliers.

La chute des ventes en mars

Habituellement, avec le retour du printemps, la demande retrouve de la vigueur sur le marché de l’ancien. Les ventes se redressent après les mois d’hiver : en moyenne, de 2007 à 2019, le nombre des compromis signés augmente ainsi de 28 % entre janvier et mars.

Mais dès décembre dernier, la demande a dû composer avec les incertitudes nées de la réforme des retraites. En outre, de nombreux candidats ont abandonné leurs projets d’achat d’un logement ancien face au durcissement des conditions d’octroi des crédits voulu par la Banque de France. Puis, avec la mise en œuvre du confinement décidé pour répondre à la crise du Covid-19, le marché s’est bloqué durant la seconde moitié de mars : le nombre de compromis signés en mars a été en recul de 50 % par rapport au mois de mars 2019 qui n’avait pourtant pas été exceptionnel. D’ailleurs, alors que l’activité progresse habituellement de 12 % de février à mars, elle a chuté de 38 % cette année !

Ainsi, le nombre des compromis signés recule de 23.5 % au 1er trimestre 2020, en glissement annuel. Une telle chute à cette période de l’année s’était déjà constatée à deux reprises dans un passé récent : lors du déclenchement de la crise des « subprimes » en 2009 et à la suite de la suppression du PTZ dans l’ancien en 2012.

La contraction de la demande de logements anciens va se poursuivre d’ici l’été. Et dans le contexte d’une récession économique sans précédent depuis la Libération, la reprise du marché de l’ancien sera lente.

Une baisse des marges de négociation sans fin

En mars 2020, France entière, la marge de négociation s’est établie à 3.5 %, en moyenne : 2.8 % pour les appartements et 4.3 % pour les maisons.

Le recul des marges n’en finit donc pas. Elles descendent d’ailleurs à des niveaux jamais observés par le passé, même en 2019 alors que les tensions sur l’approvisionnement du marché en produits nouveaux avaient été particulièrement fortes. Comparées à leur moyenne de longue période, elles sont inférieures de près de 15 % sur le marché des maisons et de plus de 25 % sur celui des appartements.

Un moindre renouvellement de l’offre entretient les tensions sur les prix : car si la demande recule (en réponse aux mesures imposées aux établissements de crédit par la Banque de France, par exemple), l’offre nouvelle se réduit aussi avec la baisse des reventes. Comme la quasi-totalité des achats de logements anciens par des particuliers concerne des produits vendus par des particuliers, si ces derniers ne peuvent acheter (en raison de difficultés d’accès au crédit, par exemple), la rareté se renforce avec le recul de l’activité. Ainsi, comme souvent les vendeurs restant sur le marché préfèrent la plupart du temps retirer les biens en attendant la reprise du marché plutôt que de réviser leurs ambitions à la baisse, les marges s’écrasent.

Recul général des ventes

Les ventes reculent maintenant partout en France métropolitaine, même si la baisse enregistrée au cours du 1er trimestre est un peu plus rapide en Province (- 25.1 % en glissement annuel) qu’en Ile de France (- 19.3 % en glissement annuel). Les évolutions n’ont pour la plupart d’entre elles plus grand-chose à voir avec la solvabilité de la demande, la hausse des prix des logements ou les conditions de crédit proposées.

Néanmoins, la baisse des ventes reste encore contenue (de l’ordre de 5 %) dans quelques régions (Auvergne, Bourgogne, Champagne-Ardenne et Limousin). Dans ces régions, les prix n’avaient que lentement augmenté au cours des dernières années et jusqu’en février dernier, le relèvement des taux d’apport personnel demandés par les banques en réponse aux exigences de la Banque de France avait donc été moins pénalisant pour la demande.

En revanche, le repli de l’activité est très rapide (au moins 25 % en glissement annuel) dans 10 régions : Aquitaine, Bretagne, Haute Normandie, Languedoc-Roussillon, Midi-Pyrénées, Nord-Pas de Calais, Pays de la Loire, Poitou-Charentes, PACA et Rhône-Alpes. Ailleurs, la diminution des ventes est encore un peu moins rapide, de l’ordre de 15 % en moyenne.

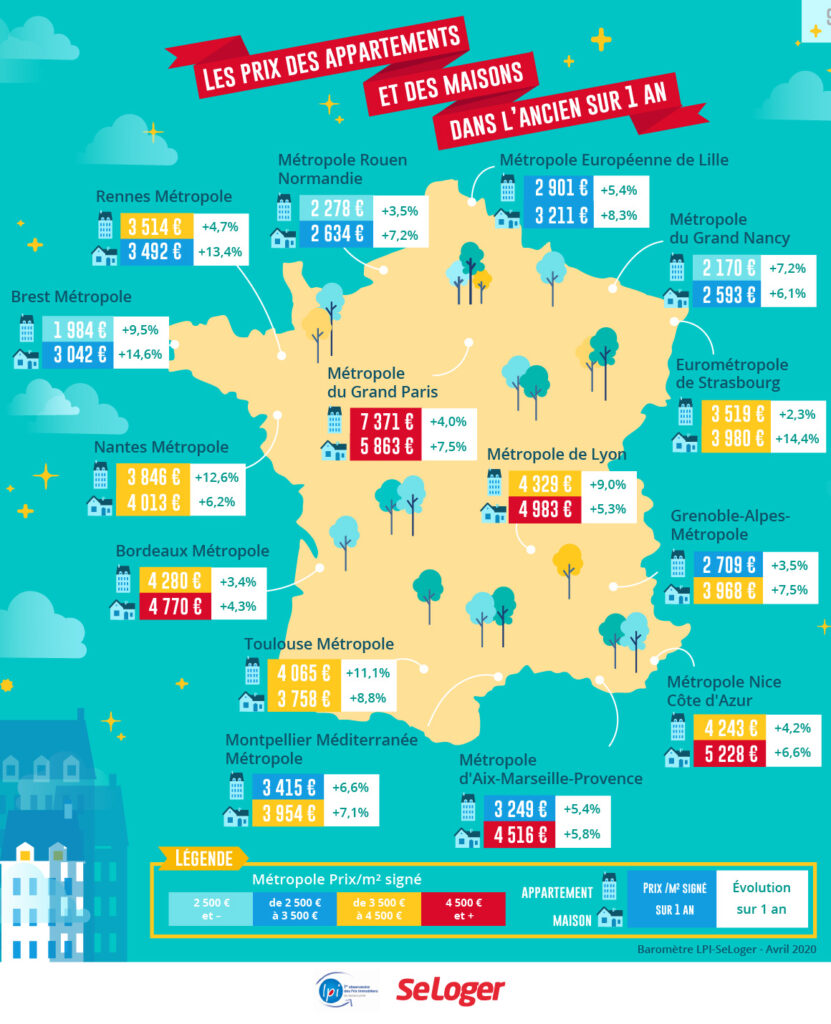

Dynamiques différentes de prix entre les métropoles

La hausse des prix des appartements se renforce dans la plupart des grandes villes. Cela se constate aussi dans nombre de métropoles. L’augmentation des prix est la plus rapide sur les métropoles de Brest, Lyon, Nantes et Toulouse. En dépit du repli de l’activité constaté sur l’ensemble du territoire de ces métropoles, la hausse des prix reste aussi vive sur la ville centre que sur les marchés des communes adjacentes : l’insuffisance de l’offre entretient toujours une rareté à l’origine de ces évolutions.

En revanche, le rythme de la hausse des prix qui s’était déjà affaibli vers la fin de l’année dernière ne se ressaisit pas sur les métropoles de Bordeaux, Grenoble, Nice, Rennes, Rouen et Strasbourg. Sur la métropole de Bordeaux, l’évolution s’explique principalement par le décrochage des prix constaté sur la ville centre, alors qu’habituellement, les tensions sur les prix des appartements sont plus prononcées dans le centre des métropoles qu’en périphérie. Alors que sur les autres métropoles, ce sont les prix de la périphérie qui expliquent un ralentissement tout relatif.

Sur le marché des maisons, la progression des prix partout plus vive que pour les appartements s’est encore renforcée dans plusieurs métropoles : cela se constate particulièrement sur les métropoles de Brest, Rennes et Strasbourg où les hausses s’établissent entre 13 et 14 % sur un an. Dans le cas de Brest, la hausse concerne autant la ville centre que la périphérie, sur un territoire où la demande est confrontée à une insuffisance récurrente de l’offre sur un produit très recherché (la préférence pour la maison individuelle versus l’habitat collectif). Alors que pour Rennes et Strasbourg, la hausse tient principalement à l’évolution constatée en périphérie pour laquelle la demande exprime sa préférence.

Elle est un peu moins rapide sur les métropoles de Grenoble, Lille, Montpellier, Rouen et Toulouse (de 7 à 8 %) : la hausse est alors soutenue sur Grenoble, Lille et Rouen en raison d’une augmentation rapide des prix en périphérie, illustrant les conséquences du déplacement d’une demande qui s’efforce de quitter le centre ; alors que sur Montpellier et Toulouse, l’évolution reste la plus rapide sur la ville centre où l’insuffisance de l’offre sur ce type de produit alimente la cherté des biens.

Votre avis

Votre avis