« Immobilier Chine : Du risque idiosyncratique au risque systémique », Nivedita Sunil, Lombard Odier

Pour Nivedita Sunil, EM analyst chez Lombard Odier, la répression réglementaire du marché immobilier s’est transformée en un risque systémique. Analyse.

© DR.

Le marché de l’immobilier chinois a fait les gros titres ces derniers mois. Les ventes sur le marché primaire ont connu un effondrement spectaculaire d’environ 30 % au cours des deux derniers mois. Des similitudes avec Lehman Brothers résonnent sinistrement dans la mémoire des investisseurs. Mais que se passe-t-il réellement ? Avons-nous un Lehman Brothers 2.0 sur les bras ou est-ce que la situation d’aujourd’hui est différente?

Un marché plus que fragilisé

Au début de l’année, le gouvernement chinois a mis en place un ensemble de règles supplémentaires pour mieux réguler le secteur immobilier en déclarant que « le logement est fait pour vivre et non pour spéculer ». Il estimait que la demande marginale de biens immobiliers avait été alimentée par une demande spéculative plutôt que par une véritable demande sous-jacente au cours des dernières années.

Cette demande spéculative a eu pour effet de rendre l’immobilier moins abordable pour la classe moyenne dans les zones urbaines. Des promoteurs tels qu’Evergrande, profitant de divers canaux de financement, tant sur le territoire national qu’à l’étranger, ont augmenté leur taille et se sont étendus à des activités secondaires. Les nouvelles politiques ont entraîné la mise en défaut technique d’une société immobilière majeure, faisant exploser les taux d’intérêts associés à sa dette.

Plus de 400 nouvelles réglementations ont été publiées dans le but de nettoyer le marché de l’immobilier, y compris des restrictions touchant à l’accès au financement. A son point culminant d’octobre, il fallait jusqu’à 6 mois à un acheteur pour obtenir un prêt hypothécaire, alors qu’il n’en fallait qu’un auparavant. Plus globalement, l’accès au financement des promoteurs immobiliers a été revu à la baisse : leurs liquidités disponibles sont brusquement passées de 12 mois à un mois seulement, alors que diverses restrictions étaient mises en place et que les retombées de l’affaire Evergrande se poursuivaient en arrière-plan.

Un problème bien plus large que la seule affaire Evergrande

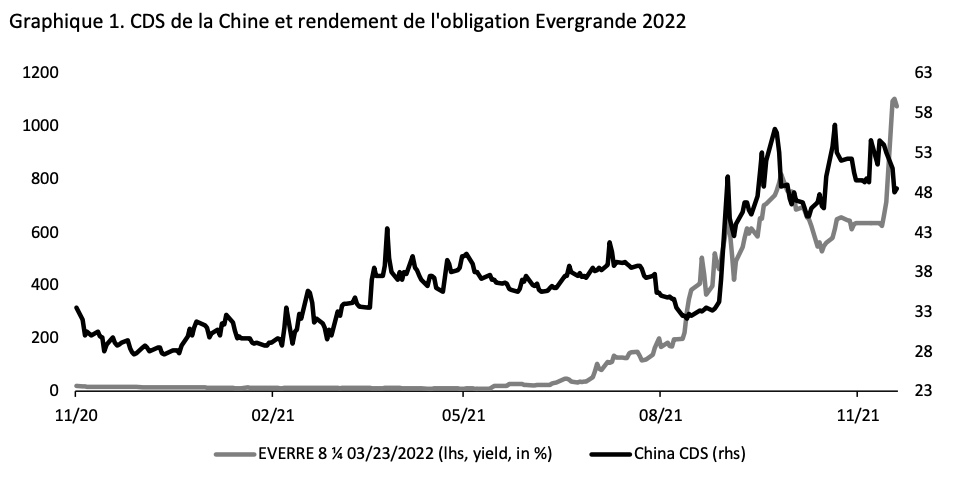

Au début, ce problème ne concernait bien qu’Evergrande et non le marché dans son ensemble. Comme le gouvernement a continué à renforcer ses règles, de plus en plus de sociétés immobilières ont commencé à faire défaut (Fantasia, Modern Land…). Ce qui était au départ un risque idiosyncratique est devenu systémique. Il existe à présent un taux de défaillance de 30 % sur le marché immobilier offshore Chinois (high yield en Dollars). En outre, comme le montre le graphique 1, le CDS chinois a commencé à prendre en compte le risque de défaut – autant de signes clairs que le risque est devenu systémique.

Le secteur immobilier chinois vaut 60 000 milliards de dollars, englobe 60 % de la richesse des ménages et représente jusqu’à 30 % du PIB de la Chine, tant directement qu’indirectement. S’il s’effondre, les effets pourraient se répercuter sur l’ensemble du secteur, entraînant potentiellement une baisse de l’activité économique – comme cela a été observé en 2015.

En effet, l’immobilier est un secteur stratégique, ses activités se répercutant en cascade sur la chaîne d’approvisionnement (entrepreneurs non payés, maisons non construites). Nous estimons qu’une réduction de 10% de la construction équivaut à une perte d’environ 2% du PIB, et sur la base de l’état actuel du financement des promoteurs immobiliers du secteur privé, nous pensons que les niveaux de construction annualisés pourraient baisser jusqu’à 30-40% si ces tensions devaient se poursuivre.

Tous les regards sont désormais tournés vers les pouvoirs publics chinois. Va-t-on renflouer Evergrande ou va-t-on assouplir les restrictions actuelles ?

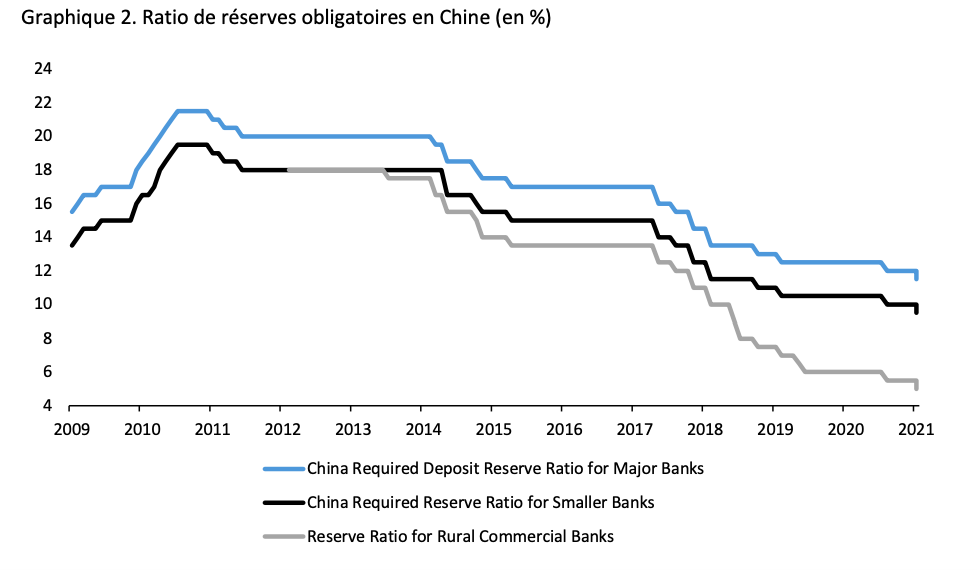

Selon nous, s’en tenir au statu quo serait politiquement et économiquement intenable pour la Chine, surtout avec le début du troisième mandat du président Xi l’année prochaine. Par conséquent, nous nous attendons à une certaine forme de réponse politique pour le secteur, que nous pouvons déjà observer dans le graphique 2. La PBoC reconnaît maintenant l’importance de la situation et a décidé de réduire son taux de réserve de 50 points de base.

Cette décision politique implique deux points :

1) le marché immobilier représente désormais un risque systémique évident pour l’économie chinoise ;

2) le risque de contagion est pris au sérieux par les décideurs politiques, qui prennent des mesures actives.

Ce point est encore plus clair si l’on se reporte au graphique 1. La dernière hausse du rendement d’Evergrande s’est

accompagnée d’une baisse des CDS (credit default swap) chinois. Cela suggère que les marchés semblent reprendre confiance dans l’intention des autorités d’amortir le risque et sont donc moins enclins à donner du crédit à un phénomène de contagion.

Nous nous attendons à ce que les autorités mettent en place de nouvelles politiques qui devraient réduire le stress des promoteurs immobiliers afin qu’ils puissent obtenir des financements à des rendements raisonnables et durables. Au fur et à mesure que la pression s’atténue, nous pensons que la dette de qualité supérieure peut sortir des niveaux de rendement élevés et stressés : une opportunité pour les investisseurs.

Une réponse politique du gouvernement Chinois

Pour dire les choses simplement, la répression réglementaire du marché immobilier s’est transformée en un risque systémique. Avec l’intervention de la PBoC, ce risque devrait maintenant être amorti, ouvrant la porte à une période de stabilisation.

Votre avis

Votre avis