Crédit immobilier : Pour l’instant, la très légère remontée des taux (+0,10% en février) est indolore

En février, plusieurs banques ont remonté leurs taux de crédit. Pour autant, ces hausses sont pour l’instant quasi indolores pour les emprunteurs, mais si elles venaient à se poursuivre, elles pourraient exclure les plus fragiles, notamment en raison des recommandations du HCSF.

© adobestock

Hausses de taux en février dans la plupart des banques, de 0,10 à 0,35 % !

En février, après un mois de janvier avec peu de mouvements sur les taux, les banques semblent mettre en place leur stratégie de taux, contraintes par la remontée des taux d’emprunt d’Etat notamment, passés de 0 % fin décembre 2021 à 0,37 % le 1er février, soit une hausse de près de 40 points de bases. Ainsi, la plupart des banques, nationales ou régionales ont remonté leur taux pour le mois de février de 0,10 point en moyenne mais jusqu’à 0,35 point pour une banque régionale. Ces hausses sont appliquées soit à tous les profils, soit uniquement aux meilleurs profils. Une banque nationale a tout de même laissé ses taux stables pour l’instant en lien notamment avec un objectif de production de crédit ambitieux, l’incitant à mener une politique de taux attractifs.

« En février, compte tenu de la hausse des taux de refinancement et de la remontée des taux d’emprunt d’Etat, les banques n’ont pas eu d’autres choix que d’augmenter leurs taux de crédit, sous peine de voir leurs marges sur le crédit immobilier se réduire. Pour autant, elles ont toutes des objectifs de production de crédit élevés et devront pour les atteindre rester compétitives ce qui pourrait les conduire à limiter la hausse des taux tout en veillant tout de même à préserver leurs marges. Reste que les taux d’usure, a un niveau très bas, devraient contribuer également à limiter la remontée des taux, sous peine d’exclure les emprunteurs les plus fragiles… », analyse Julie Bachet, directrice générale Vousfinancer.

Ainsi les taux moyens proposés sont en hausse à 1,1 % sur 15 ans, 1,25 % sur 20 ans et 1,45 % sur 25 ans. Les taux pour les meilleurs profils remontent également tout en restant toutefois très attractifs : 0,70 % sur 15 ans, 0,80 % sur 20 ans et 1,05 % sur 25 ans.

La problématique de la remontée des taux de crédit dans un contexte de taux d’usure très bas

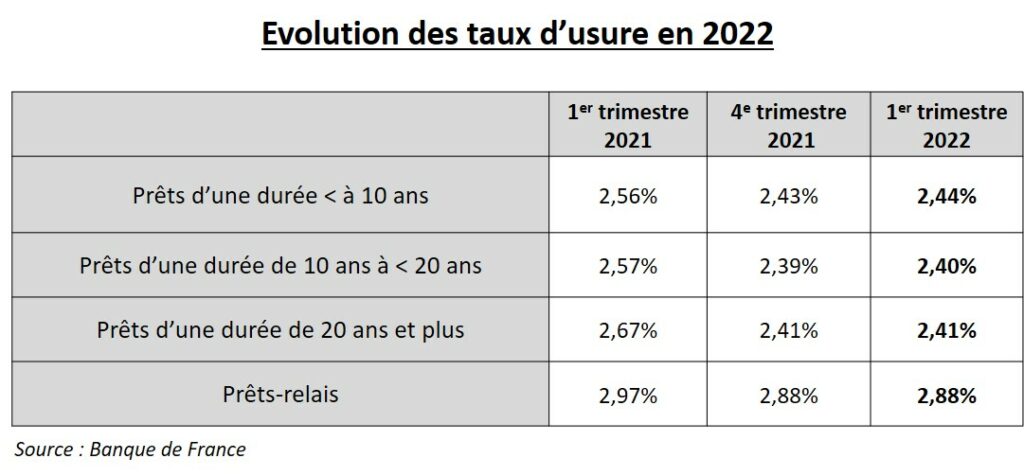

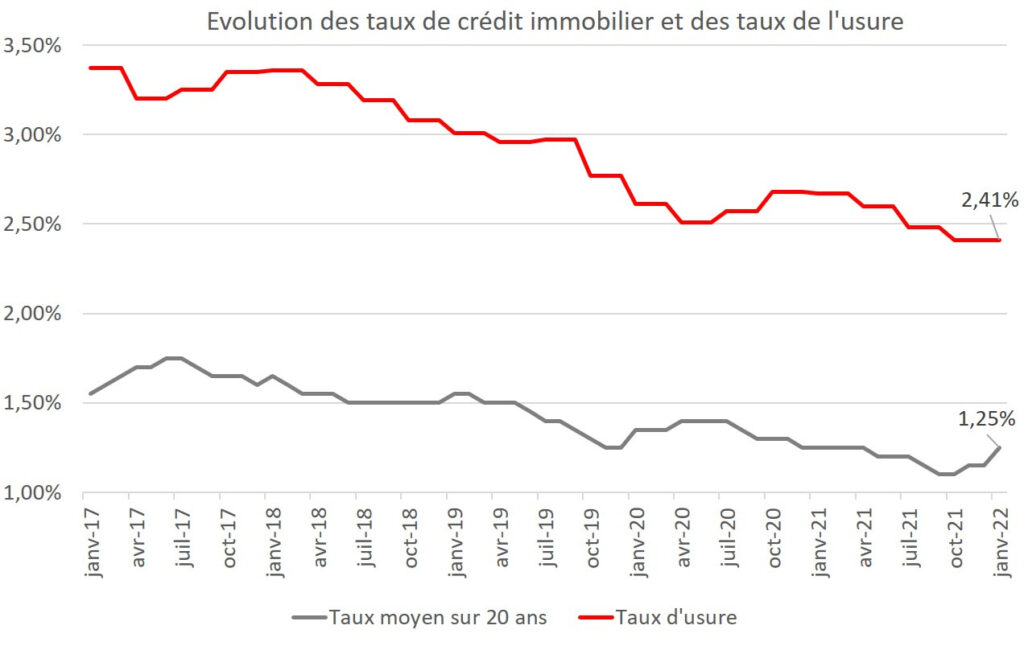

En janvier les taux d’usure, taux maximum au-delà desquels une banque n’a pas le droit de prêter, se sont stabilisés en janvier pour le 1er trimestre 2022 après plusieurs trimestres de recul dans le sillage de la baisse des taux de crédit.

Ils restent ainsi en forte baisse sur un an, en recul de 26 points sur les crédits de 20 ans et plus alors même que les taux viennent de remonter, faisant craindre un effet ciseau. Si à la base, le taux d’usure était censé protéger les emprunteurs en interdisant l’octroi de prêt à des conditions de taux « hors marché », lorsqu’il est trop bas dans un contexte de hausse des taux, il peut entraîner des refus de prêt pour des emprunteurs qui auraient été finançables d’un point de vue de leur endettement et reste-à-vivre.

« Ces derniers mois, sous l’effet des recommandations du Haut conseil de stabilité financière, les banques ont principalement ciblé les emprunteurs entrant dans ces critères et avec de l’apport, ce qui les a conduit, dans un contexte de forte concurrence interbancaire, à leur proposer des taux records. Ces baisses de taux ont été répercutées évidemment sur les taux d’usure qui ont ainsi également reculé. Maintenant que les taux remontent, la méthode de calcul du taux d’usure se basant sur les taux effectivement accordés durant le trimestre précédent pose problème la remontée ne sera prise en compte que dans 3 mois provoquant un effet ciseau risquant de pénaliser ceux qui ne bénéficient pas des taux les plus bas ou qui, compte tenu de leur âge ou état de santé, sont contraints d’emprunter avec des taux d’assurance élevés », analyse Sandrine Allonier, directrice des études de Vousfinancer.

Plus de questionnaire et examen médicaux pour les prêts de moins de 350 000 euros

Heureusement, une bonne nouvelle se dessine pour les emprunteurs lors de la souscription de l’assurance emprunteur : un amendement adopté par le Sénat le 26 janvier prévoit de supprimer le questionnaire et examen médicaux pour les prêts de moins de 350 000 euros arrivant à échéance avant le 65e anniversaire de l’emprunteur. En outre, le délai du droit à l’oubli pourrait être réduit de dix à cinq ans pour les pathologies cancéreuses, et étendu à d’autres pathologies chroniques. « L’adoption définitive de ces mesures le 3 février pourrait avoir un vrai impact sur le tarif d’assurance emprunteur de ceux qui veulent obtenir un crédit avec un problème de santé. Cela leur permettra d’être moins impacté tant par la recommandation du HCSF qui inclut l’assurance dans le calcul du taux d’endettement que par le niveau des taux d’usure, véritable barrière à l’emprunt pour eux depuis plusieurs mois », conclut Sandrine Allonier.

En février, compte tenu de la hausse des taux de refinancement et de la remontée des taux d’emprunt d’Etat, les banques n’ont pas eu d’autres choix que d’augmenter leurs taux de crédit, sous peine de voir leurs marges sur le crédit immobilier se réduire. Pour autant, elles ont toutes des objectifs de production de crédit élevés et devront pour les atteindre rester compétitives ce qui pourrait les conduire à limiter la hausse des taux tout en veillant tout de même à préserver leurs marges. Reste que les taux d’usure, a un niveau très bas, devraient contribuer également à limiter la remontée des taux, sous peine d’exclure les emprunteurs les plus fragiles…

En février, compte tenu de la hausse des taux de refinancement et de la remontée des taux d’emprunt d’Etat, les banques n’ont pas eu d’autres choix que d’augmenter leurs taux de crédit, sous peine de voir leurs marges sur le crédit immobilier se réduire. Pour autant, elles ont toutes des objectifs de production de crédit élevés et devront pour les atteindre rester compétitives ce qui pourrait les conduire à limiter la hausse des taux tout en veillant tout de même à préserver leurs marges. Reste que les taux d’usure, a un niveau très bas, devraient contribuer également à limiter la remontée des taux, sous peine d’exclure les emprunteurs les plus fragiles…

Votre avis

Votre avis