Crédit immobilier : Malgré la hausse des taux d’usure, le marché du financement de nouveau en passe de se bloquer

La hausse des taux d’usure devaient permettre de débloquer de nombreux dossiers de crédits et fluidifier le marché immobilier. Malheureusement, l’embellie a été de courte durée. Le point avec Olivier Lendrevie, Président de CAFPI.

© DR.Cafpi

Olivier Lendrevie, Président de CAFPI.

« Comme nous l’avions annoncé au début du mois, le passage du taux d’usure de 2,57% à 3,05% pour les crédits de plus de 20 ans était en soi une bonne nouvelle mais qui serait de courte durée. Nos craintes se confirment avec le retour de blocages sur le marché du financement », analyse Olivier Lendrevie, Président de CAFPI.

Hausse des taux directeurs et donc des crédits immobiliers

Les obligations d’État ont pris plus de 260 points de base depuis le début de l’année. L’OAT 10 ans a même clôturé à 2,94% vendredi 14 octobre. Et il ne faut pas perdre de vue que les banques se refinancent à des taux sensiblement plus élevés : plus de 4% actuellement sur les durées longues.

« Ces contraintes de refinancement entraînent la hausse progressive des taux de crédit pratiqués par les banques », explique Olivier Lendrevie.

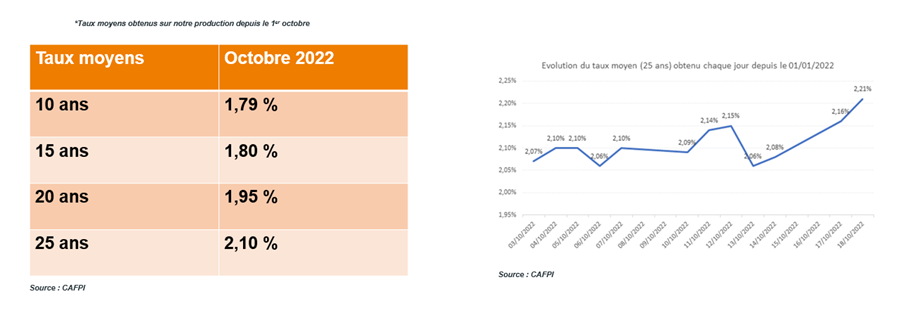

Après les relèvements des barèmes bancaires intervenus depuis le 1er octobre (de +0,30% à +0,40% selon les réseaux), les taux moyens actuellement disponibles sont de l’ordre de 2,15% sur 20 ans et 2,30% sur 25 ans. « Si emprunter autour de 2% dans un contexte inflationniste reste une opportunité pour les porteurs de projet immobilier, nous ne sommes plus qu’à un relèvement de retrouver le même niveau de tensions liées au retard d’ajustement du taux d’usure qui avait exclu tant d’emprunteurs au troisième trimestre. Et sauf réforme, il faudra tenir ainsi jusqu’au 1er janvier », ajoute-t-il.

Un décalage des taux annoncés par la Banque de France et par Crédit Logement

Il y a quelques semaines, la Banque de France (BdF) annonçait un taux de crédit moyen à 1,58% pour le mois d’août quand Crédit Logement affichait 1,82% pour ce même taux.

« Si l’on décale les chiffres Banque de France de 2 mois vers la gauche (en d’autres termes vers le passé), on retrouve 2 courbes qui concordent parfaitement », note Olivier Lendrevie. Une démonstration visuelle simple des effets retards des statistiques de la Banque de France qui brouillent à la fois sa lecture du marché et la détermination mathématique du taux d’usure.

Crédit Logement a par ailleurs récemment communiqué sur une forte baisse de la production, avec -27,7% de prêts accordés au 3e trimestre 2022 par rapport au 3e trimestre 2021. Un discours, une nouvelle fois, dissonant avec celui de la Banque de France.

Comme nous l’avions annoncé au début du mois, le passage du taux d’usure de 2,57% à 3,05% pour les crédits de plus de 20 ans était en soi une bonne nouvelle mais qui serait de courte durée. Nos craintes se confirment avec le retour de blocages sur le marché du financement.

Votre avis

Votre avis