Immobilier et crise sanitaire : La pénurie d’offre dans l’immobilier neuf génère une tension sur les prix

Le second volet de la note de conjoncture publiée par Ikory s’intéresse à l’impact de la crise sanitaire sur l’immobilier neuf.

© adobestock

Fort recul des ventes de neuf sur l’ensemble du territoire

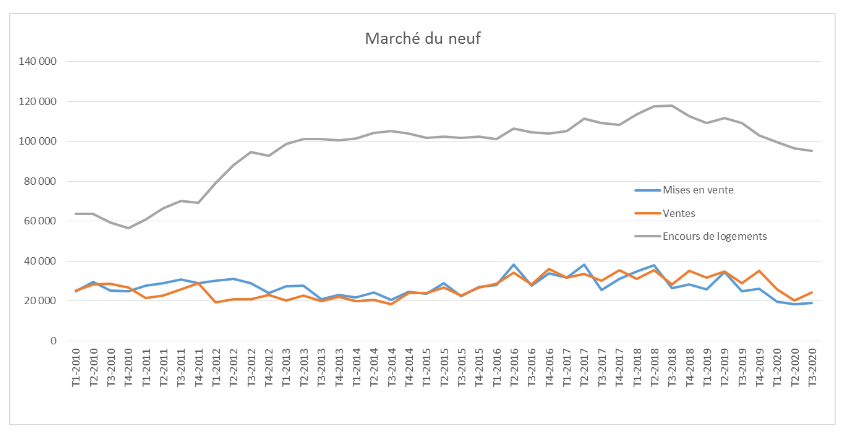

Depuis de nombreux semestres, le marché résidentiel neuf peine à régénérer son stock d’offre. La conjoncture sanitaire actuelle amplifie le phénomène. Les mises en vente, qui avaient déjà reculé d’environ 15% en 2019 par rapport à 2018, chutent de 22,2% au 1er trimestre 2020, de 53,8% au 2èmetrimestre et de 37,5% au 3ème trimestre 2020.

Sur les neuf premiers mois de 2020, la baisse atteint -40%. Ainsi, en arrêtant les chiffres à fin septembre 2020, seulement 58 539 logements ont été mis en vente depuis le début de l’année 2020 contre 85 694 à la même époque l’année dernière.

Autre point noir au tableau, le net retrait de la demande en 2020. Cette dernière, qui restait bien orientée ces derniers semestres ,a durement été frappée par les mesures du premier confinement mises en place par le gouvernement. Logiquement, les ventes de biens neuf sont reculé de 18,2% au 1er trimestre 2020, de 39,5% au 2ème trimestre et de 16% au 3ème. Afin septembre, uniquement 71 464logements ont été vendus depuis le début de l’année 2020 contre 95 666 à la même époque l’année dernière.

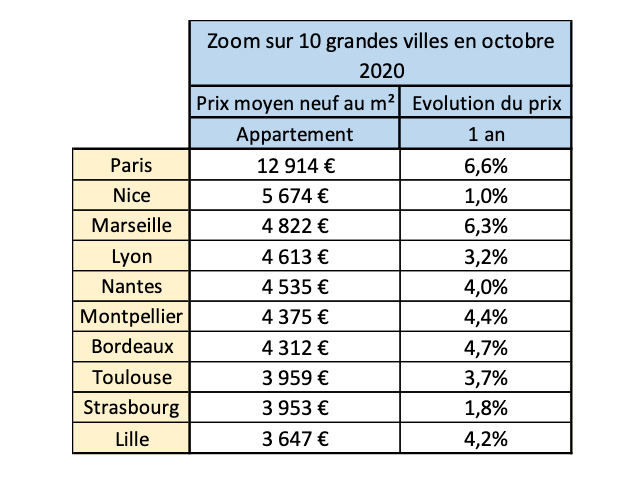

Côté prix de vente, la valeur moyenne d’un logement neuf dans l’hexagone s’établit à 4 283 €/m² à la fin du 3ème trimestre 2020, en hausse de 0,6% sur un an. Celui d’une maison à 278 884 €, en baisse de 1,5% sur un an.

En régions, le prix moyen d’un bien neuf est inférieur de 2,4% à la moyenne nationale et s’y établit à 4 181 €/m² en septembre 2020, en augmentation de 3,3 % en 1 an.

Ile-de-France : L’offre de bien se contracte et génère une tension sur les prix

Le recul des ventes observé dans l’hexagone touche aussi la région Île-de-France. Au 3èmetrimestre 2020, le nombre de transactions recule de 46% par rapport au 3èmetrimestre 2019, après -54% au 2ème trimestre.

Depuis le début d’année 15 515 ventes auront été conclues. Sur la même période, les mises en vente dévissent de 42% en Ile de France. Moins de 9 700 commercialisations y auront vu le jour. Inévitablement, l’offre de biens à la vente se rétracte également et s’établit à 17 827 unités début novembre 2020. Un niveau inférieur de 30% à celui observé un an plus tôt.

Ce manque d’offre génère une tension sur les prix de vente. Ceux-ci progressent dans quasiment tous les départements franciliens. D’après les dernières informations disponibles, sur un an, en juin 2020, le prix moyen d’un logement neuf progresse de 13,1% dans le Val-de-Marne, 11,4% dans les Yvelines, 9,7% en Seine Saint Denis,7,0% dans les Hauts de Seine, 6,2% dans le Val-d’Oise et 4,3% en Seine-et-Marne. Seul l’Essonne voit son prix moyen diminué de 0,9 %sur un an. Après Paris, ce sont toujours les Hauts-de-Seine qui affichent le prix moyen au m² le plus élevé. Celui-ci ressort à 7657€/m²en juillet 2020.

Des prix en hausse de 6,6% à Paris

La forte progression du prix de l’immobilier neuf continue dans la capitale avec une augmentation de 6,6% en un an. D’après les dernières informations disponibles, le prix moyen parisien s’établit à 12914 €/m² en juillet 2020. A date, parmi l’ensemble des programmes neufs sur le marché, ceux du XVIème arrondissement ressortent comme les plus chers(18 054€/m² en moyenne) tandis que ceux des XVIIIème et XIXème arrondissements affichent les prix moyens les plus bas (respectivement 9944€/m²et 10335 €/m²).

Vers une stabilisation ou une baisse des prix de vente

Depuis la fin d’année 2019, l’offre disponible de biens neufs est inférieure à 100000 logements (95 000 unités à la fin du 3ème trimestre 2020) et n’assure qu’environ 10 mois de commercialisation. Le marché immobilier neuf est donc clairement déséquilibré puisque l’offre ne permet pas d’assurer un an de commercialisation. La construction, en repli depuis le 2èmetrimestre 2018 amplifie le phénomène. Sans une politique assouplie des pouvoirs publics concernant la réglementation des plans locaux d’urbanisme et un franc soutien accordé aux maires bâtisseurs, une embellie du secteur n’est pas à prévoir à court terme. Le manque d’offre nouvelle génère mécaniquement une pression sur les prix de vente. Ces derniers continuent leur progression et ne devraient pas subir de grosses corrections à moyen terme.

A plus long terme, les conséquences économiques de la crise sanitaire pourraient rééquilibrer l’offre et la demande et vraisemblablement contribuer à une stabilisation ou à une baisse des prix de ventes. Côté volumes, la crise sanitaire actuelle amplifie artificiellement la décroissance du marché. Si les ventes en 2020 chutent sévèrement par rapport à l’année dernière, elles restent toutefois bien orientées puisque sur un an le volume annuel des ventes arrêté à fin juin 2020(110000 unités) reste supérieur à celui observé en moyenne sur les vingt dernières années (102000 unités).

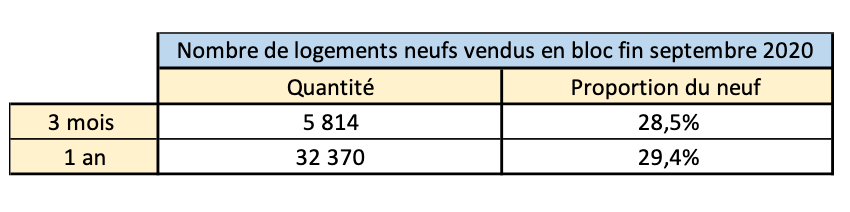

Le marché de la vente en bloc, un marché résilient et convoité

Arrêtées à fin septembre 2020, les ventes en bloc de logements neufs s’établissent à 32 370 unités sur un an. Un total en baisse de 7% par rapport à la même période l’an dernier. Néanmoins, sur l’ensemble du 1er semestre 2020, malgré la crise sanitaire, les ventes sont restées supérieures de 2,3% à celles enregistrées au cours des six premiers mois de 2019 (11 933 unités contre 11 658 précédemment).

Ces bons résultats sur la première partie de l’année s’expliquent par une modification de la politique commerciale d’un certain nombre de promoteurs qui, confrontés à l’étroitesse du marché neuf diffus en période de crise, ont préféré écouler une grande partie de leur stock en bloc. Le 2ème trimestre 2020 aura par exemple été marqué par des acquisitions massives, notamment de la part d’investisseurs institutionnels. En Île-de-France, leurs achats en bloc augmentent de 259% au 2ème trimestre 2020 (2 044 lots) par rapport au 2ème trimestre 2019 (570 lots).

L’investissement en résidentiel, un retard conjoncturel

D’après les dernières informations disponibles, lorsque l’on agrège aux résultats du neuf ceux de l’ancien et des classes d’actifs résidentiels dites « alternatives », le montant des investissements en résidentiel (hors immobilier social) se rétracte de 21% au premier semestre 2020. 1,043 Mds d’euros auront été investis sur les six premiers mois de l’année contre 1,320 Mds à la même période en 2019.

Par classe d’actif, le montant total investi se répartit comme suit : Le résidentiel classique concentre 66,4 % des investissements (en baisse de 2,7 %), le résidentiel géré 30 % (en retrait de 36 %) et le logement intermédiaire 3,4 % (en baisse de 68 %).

La baisse des volumes observée au 1ersemestre 2020 aura été beaucoup plus importante en régions (-33 %, 232,9 M€ investis) qu’en Île-de-France (-3 %, 727 M€).

Au 1er semestre 2020, les fonds d’investissement sont les acteurs les plus actifs sur le marché (31 % des montants investis) suivis par les Institutionnels (21 % des montants). Ces derniers font leur grand retour sur la classe d’actif résidentielle, en multipliant par cinq le montant de leurs investissements sur un an. Les investisseurs privés occupent la troisième marche du podium à quasi égalité avec les SCPI et OPCI (12 et 11 % respectivement des montants investis)

Le secteur de l’investissement en immobilier résidentiel reste bien orienté

Depuis le début de l’année 2020, la crise sanitaire génère une baisse des volumes investis en bloc sur le résidentiel. Ce repli devrait s’avérer passager car sa cause semble exogène à toute logique immobilière (visites interdites, non tenue de conseils d’administrations etc…). Malgré cette conjoncture, le secteur de l’investissement en résidentiel restera bien orienté en 2020. Au 1,043 Mds d’euros déjà actés en 2020, il convient d’ajouter à minima 2,5 Mds d’euros déjà sous promesse. Le secteur de l’investissement en résidentiel continue donc à performer. L’atterrissage 2020 devrait s’établir à un volume équivalent à celui observé en moyenne sur la période 2016-2019 (3,5 Mds d’euros). Un volume trois fois supérieur à celui enregistré entre 2012 et 2015 (environ 1 Md d’euros).

Pour retrouver l’analyse d’Ikory sur le marché immobilier de l’ancien c’est ici !

Le manque d’offre nouvelle génère mécaniquement une pression sur les prix de vente. Ces derniers continuent leur progression et ne devraient pas subir de grosses corrections à moyen terme.

Le manque d’offre nouvelle génère mécaniquement une pression sur les prix de vente. Ces derniers continuent leur progression et ne devraient pas subir de grosses corrections à moyen terme.

Votre avis

Votre avis