Immobilier : Jusqu’à quand le marché peut-il tenir le choc ?

Selon le baromètre mensuel des prix de l’immobilier que vient de publier Meilleurs Agents le marché de l’immobilier tient encore le choc. Reste à savoir si hausse des taux de crédit ne va pas accélérer la la dynamique baissière à l’œuvre ici ou là.

© adobestock

En 1 mois, les prix de l'immobilier en reculé de 0,5% selon las chiffres de Meilleurs Agents.

Une rentrée immobilière sans surprise

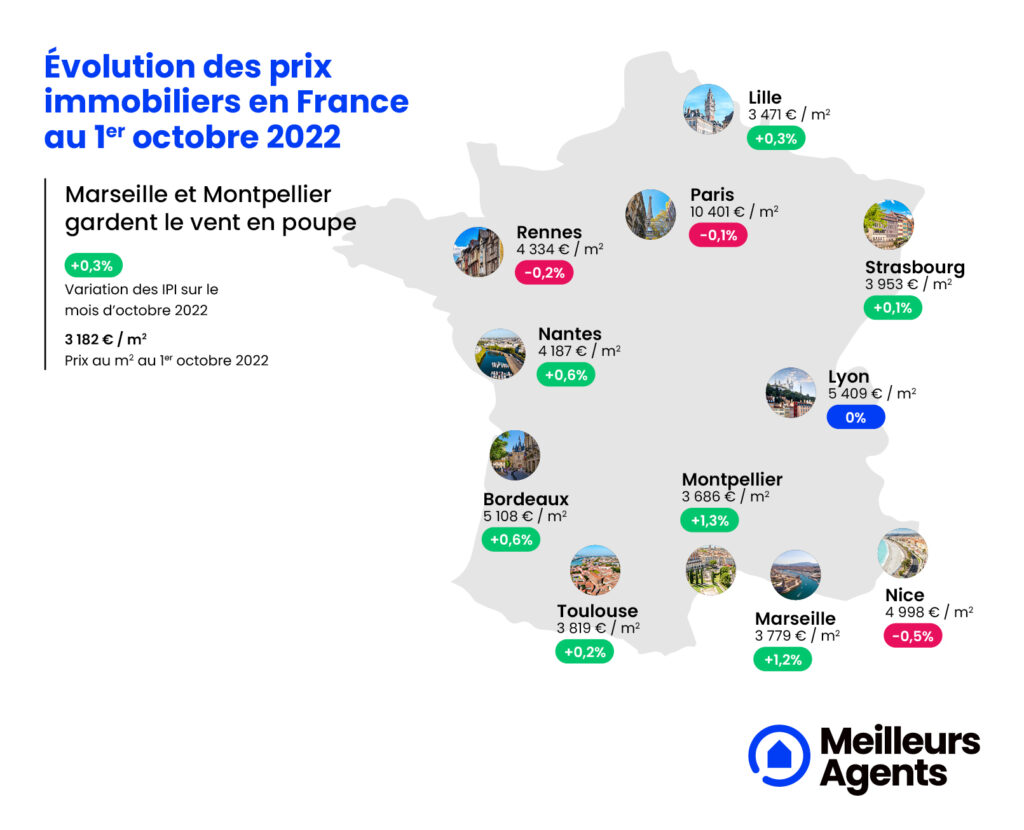

« La nouvelle croissance des prix observée en France au cours du mois écoulé (+0,3%) confirme la bonne tenue du marché immobilier », note Meilleurs Agents dans sa dernière note de conjoncture.

Toujours particulièrement dynamiques, les zones rurales enregistrent les plus belles performances au niveau national avec + 0,8% d’augmentation, faisant ainsi deux fois mieux que les dix principales métropoles de l’Hexagone hors Paris (+0,4%).

Une pénurie d’offre dans les grandes villes

Si Nice, Rennes et Lyon ont légèrement marqué le pas ce mois-ci (respectivement, -0,5%, -0,2% et 0%), la majorité des dix plus grandes villes françaises demeurent orientées à la hausse, à l’instar de Bordeaux et Nantes, qui ont connu chacune +0,6% d’augmentation. Quant à Marseille et Montpellier, elles arrivent largement en tête du classement avec des hausses de l’ordre de +1,2% et +1,3%. Principale explication à cet état de fait : ces métropoles du Sud-est sont toutes deux touchées par une forte pénurie de l’offre. Dans la préfecture de Montpellier, notamment, le stock de biens à la vente a baissé de près de 30% en seulement quatre ans.

Des baisses de prix de 0,1% en 1 mois à Paris

La capitale poursuit pour sa part son mouvement décroissant et voit ses prix baisser de -0,1%. Le léger rebond tarifaire constaté au printemps dernier n’aura été qu’un sursaut passager, la dynamique négative frappant aujourd’hui la Ville Lumière semble appelée à s’inscrire dans la durée.

En effet, Paris présente un pouvoir d’achat immobilier faible (24m2), plus de deux fois inférieur à celui présenté en moyenne par les cinquante plus grandes villes de France (51m2). Or, c’est aussi dans la capitale que la remontée des taux d’intérêt des crédits va peser le plus sur les ménages. Signe que la tendance ne tend pas à s’inverser, les délais de vente dans la capitale continuent de s’allonger, passant de 60 jours à 68 jours en l’espace de 3 mois. Preuve que sur le marché parisien, la demande est de plus en plus faible.

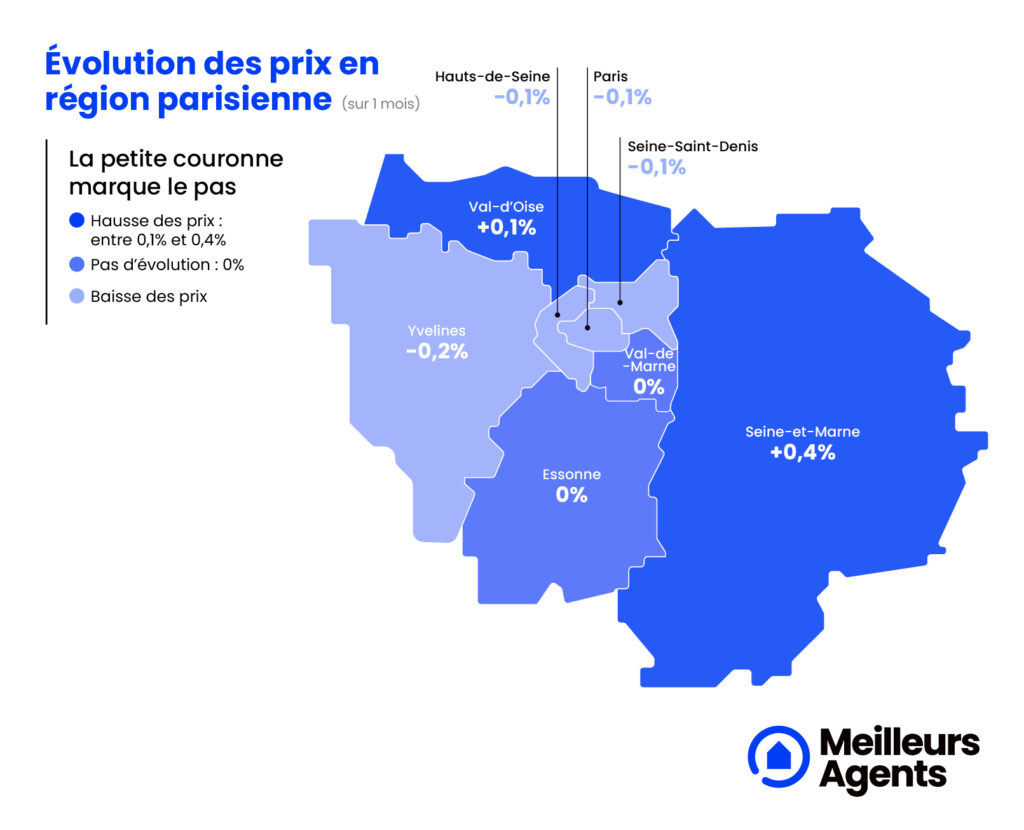

La dynamique baissière de la capitale gagne l’Ile-de-France

La morosité parisienne commence à s’étendre au reste de l’Ile-de-France et plus particulièrement à la petite couronne (0% en deux mois). Après le boom de demandes post-Covid – portées par un besoin d’espace et de nature de la part des candidats à la propriété – et la hausse des prix qui s’en est suivie, l’heure semble désormais à l’accalmie en région parisienne.

La morosité parisienne se propage dans l’Ile-de-France

Aucune catégorie de biens n’est épargnée par cet atterrissage du marché : plébiscitées depuis le début de la crise sanitaire, les maisons connaissent en effet le même essoufflement que les appartements.

Avec leurs prix au mètre carré plus élevés que ceux des autres départements de la proche banlieue, les Hauts-de-Seine (7 296 € le m2) sont donc les premiers à faire les frais de ce changement d’attitude des acquéreurs potentiels. En un an, ils ont ainsi vu leur prix reculer de -0,3%. Si la Seine-Saint-Denis, nettement plus abordable sur le plan tarifaire (4 325 € le m2), tire encore son épingle du jeu avec +2,9% d’augmentation en un an, le Val-de-Marne commence à son tour à ralentir avec seulement +1,6% de hausse.

Les départements les plus chers sont les premiers touchés

En grande couronne, le constat n’est pas plus positif, malgré les effets de la nouvelle géographie immobilière esquissée post- Covid. Si les prix y ont ainsi encore grimpé de +2,6% en un an contre +1,2% dans la proche banlieue, un ralentissement s’opère.

Là encore, ce sont les départements les plus chers qui sont les premiers touchés. A l’image des Yvelines (4 615 € le m2) qui ont basculé dans le rouge depuis deux mois (-0,3%) et de l’Essonne (3 291 € le m2) qui n’évolue plus (0% depuis août).

Davantage préservés, le Val d’Oise a progressé de +0,2% depuis l’été (+3,4% en un an) et surtout la Seine-et-Marne, de +0,8%. Au point, pour ce dernier département, de faire figure d’exception en Ile-de-France en affichant encore près de +5% de hausse en un an.

Des taux qui grimpent, des banques frileuses mais une demande toujours solvable

Comme redouté depuis plusieurs mois, la remontée des taux d’intérêt (1,9% en moyenne au 1er septembre toutes durées d’emprunt confondues) se poursuit. Et, les dernières annonces de la Banque Centrale Européenne ne sont pas de nature à laisser espérer le moindre retournement de situation dans un futur proche. La décision historique de l’instance européenne de relever ses taux directeurs de 0,75 points à compter du 14 septembre dernier – effaçant ainsi une décennie de taux inférieurs à 1% – devrait en effet pousser les établissements bancaires à revoir à la hausse leurs grilles tarifaires et à davantage de prudence en matière d’octroi de crédit.

Les banques resserrent le robinet du crédit immobilier

Au-delà de la seule question du taux d’usure, qui trouve une résolution au moins partielle dans la remontée à 3,05%, au 1er octobre, annoncée par la Banque de France, c’est bien ce changement d’orientation de politique monétaire qui va pousser les banques à resserrer le robinet du crédit et risque d’exclure nombre de porteurs de projets du marché.

D’autant que cette situation déjà tendue pourrait continuer à se dégrader rapidement tant les facteurs susceptibles de l’aggraver sont actuellement nombreux. Si tel devait être le cas, cela ne pourrait qu’inévitablement affecter la demande et influer de fait négativement sur le marché immobilier.

Les communes les plus chères seront affectées en premier par le recul de la demande

Mais, que l’on se rassure, l’heure n’en est pas encore là. Car, même dans l’hypothèse où le taux d’intérêt* pour un crédit sur 20 ans approcherait des 4%, le taux d’effort * moyen au niveau national resterait bon, de l’ordre de 34%. Quant aux grandes villes, la moitié d’entre elles resteraient en dessous de la barre des 35% fixés par le Haut Conseil de Stabilité Financière (HCSF) comme seuil limite d’accès au crédit. Autrement dit, la demande restera solvable sur une bonne partie du territoire français. Les communes les plus chères, Paris en tête, seront les principales affectées par ce recul de la demande.

* Le taux d’effort définit le rapport entre le montant du remboursement de l’emprunt pour l’achat du logement principal et les revenus du ménage. Ici, pour un ménage français composé de 2 adultes considérant le revenu médian localisé, pour l’achat d’un bien de 50m2 dans leur commune de résidence avec un crédit sur 20 ans. Prix €/m2, Meilleurs Agents

Votre avis

Votre avis