Crédit immobilier : 5 bonnes raisons d’acheter même avec des taux de crédit à 4 %

Après des années de taux historiquement bas, on peut s’interroger sur la pertinence d’acheter avec des taux désormais de retour à leur niveau d’il y a 10 ans. Et pourtant, il existe de bonnes raisons…

© adobestock

Depuis le début de l’année, en seulement 6 mois les taux ont augmenté de plus d’un point. Avec un taux d’usure désormais à 4,68 % sur 20 ans et plus, de plus en plus de barèmes bancaires affichent désormais des taux à 4 % sur 25 ans, voire sur 20 ans pour certains. Après des années de taux historiquement bas, on peut s’interroger sur la pertinence d’acheter avec des taux désormais de retour à leur niveau d’il y a 10 ans. Pourtant, même à 4 %, il existe au moins 5 raisons pour lesquelles il est encore intéressant d’acheter, comme le démontre Vousfinancer, réseau de 185 agences de courtage en crédit.

« Nous avons été – mal – habitués ces dernières années à un environnement de taux extrêmement bas qui conduit aujourd’hui à s’interroger sur la pertinence d’acheter avec des taux à 4 %… Bien que mécaniquement, la capacité d’emprunt ait fortement diminué, lorsqu’il est encore possible d’acheter, en particulier sa résidence principale, cela reste une opération intéressante. Il faut désormais tenter d’oublier qu’il y a juste deux ans le crédit ne coutait rien… Emprunter de l’argent à un coût, pour les banques, et bien sûr pour les emprunteurs, mais cela reste tout de même financièrement intéressant », explique Julie Bachet, directrice générale de Vousfinancer.

Même lorsqu’on rembourse un crédit à 4 %, on amortit du capital

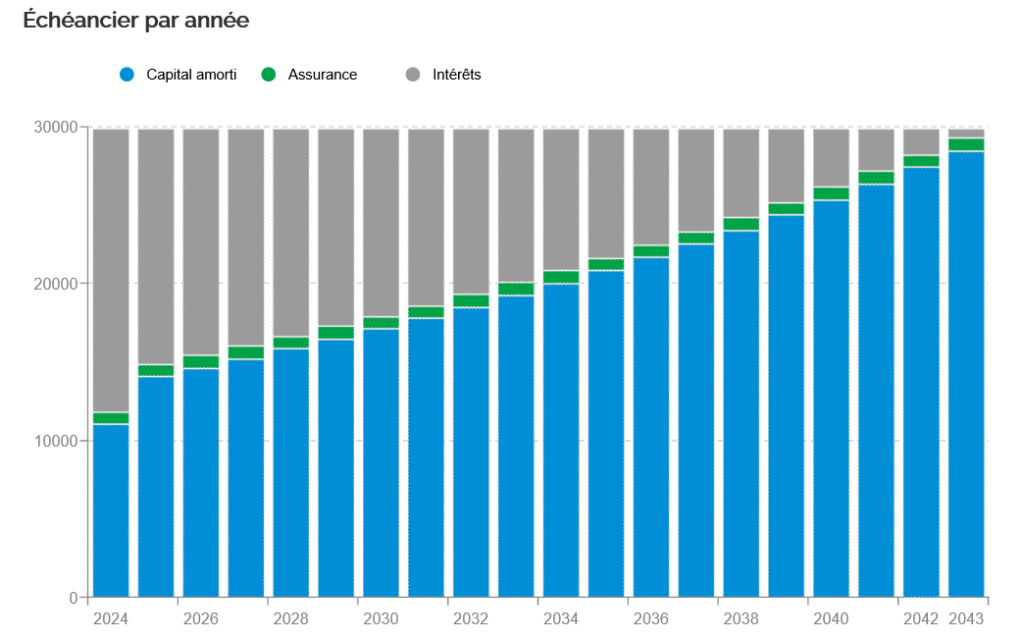

Lorsqu’on rembourse un crédit, une partie de la mensualité du crédit est composée d’intérêts, et l’autre de capital, c’est-à-dire d’une somme qui sera récupérée au moment de la revente. La répartition entre capital et intérêts dépend du taux d’intérêt du crédit et de sa durée. Bien que cette répartition ait fortement évolué ces derniers mois au profit des intérêts, même avec des taux à 4 %, une partie non négligeable de la mensualité est toujours consacrée au remboursement du capital, et au bout de quelques années en cas de revente, une partie significative du crédit a été amortie.

Exemple : pour un crédit de 200 000 % à 4 % sur 20 ans, hors assurance, la mensualité est de 1212 €. La 1ère année, en moyenne 555 € constituent du remboursement du capital et 657 € le paiements des intérêts, et dès la 3ème année, la part de capital redevient plus importante dans la mensualité que celles des intérêts versés. Résultat, au bout de 7 ans, 52 760 € ont été amortis et seront donc récupérés en cas de revente alors qu’au bout de 7 ans de location, près de 102 000 € de loyers (sans tenir compte des éventuelles augmentations, voire ci-dessous) ont été versés à fonds perdus…

« Dès lors que le taux du crédit est supérieur à 3,5 % pour un crédit sur 20 ans, la part d’intérêts est supérieure la 1ère année à la part de capital, mais au bout de quelques mois seulement, le rapport s’inverse. Et, contrairement à un loyer, au bout de 7 à 10 ans, une partie du capital aura été amortie, et pourra alors constituer un apport pour un nouvel achat immobilier. Même à 4 %, emprunter c’est épargner sans s’en rendre compte ! », explique Sandrine Allonier, porte-parole de Vousfinancer.

Contrairement à un loyer, les mensualités du crédit n’augmentent pas !

Lorsque le bail le prévoit, le loyer du logement peut être révisé chaque année de la valeur de l’évolution annuelle de l’IRL (Indice de référence des loyers), avec une hausse actuellement plafonnée à 3,5 %.

Ainsi, par exemple, un loyer de 1 200 € pourra être augmenté à 1 241,93 € la 1ère année, et encore les suivantes si le bail le prévoit… alors que la mensualité du crédit, elle, restera la même durant toute la durée du crédit, s’il a été souscrit à taux fixe, ce qui représente 98 % des crédits.

En outre, en période d’inflation et de hausse des salaires dans certaines branches ou entreprises, le poids de la mensualité de crédit dans le budget global et dans l’endettement diminue, quand le loyer, lui, poursuit sa progression. En outre le locataire, bien que protégé, reste soumis à la volonté du propriétaire bailleur : « Acheter est plus sécurisant que louer, car on sait que la mensualité du crédit n’augmentera pas et que le propriétaire ne pourra pas décider de récupérer son bien pour lui ou pour le vendre ! Certes il peut y avoir des travaux à financer, mais ils contribueront à faire augmenter la valeur du bien ou en tout cas à ce que le bien ne perde pas de valeur au moment de la revente », analyse Julie Bachet.

Les mensualités du crédit pourront même diminuer s’il est possible de renégocier son crédit dans quelques années

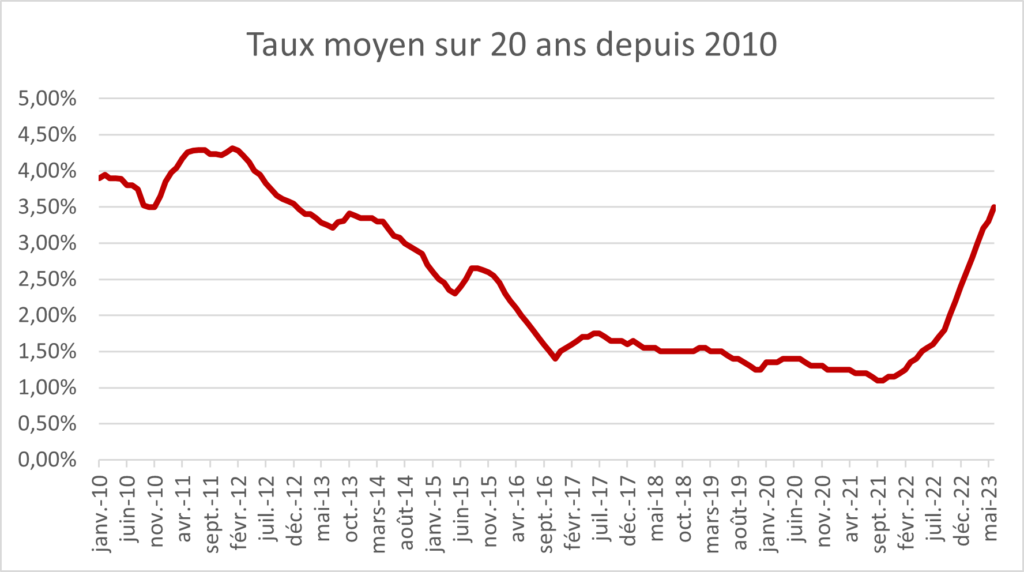

Actuellement les taux sont de retour à leur niveau de début 2013, proches de 4 % notamment sur les durées longues. Pour autant, ils pourraient à nouveau rebaisser dans les prochaines années : depuis l’été 2022, la Banque centrale Européenne a augmenté ses taux à six reprises. Pour autant, en mai, l’augmentation a été plus faible (0,25 point) que les précédentes, et une fois l’inflation revenue à un niveau proche de l’objectif des 2 %, l’Institution, pour relancer la croissance, pourrait à nouveau rebaisser ses taux, entrainant également une détente sur les taux de crédits.

« Même si les taux ne diminuent que de 1 ou 1,5 point dans les prochaines années, à 2,5 % par exemple, soit un retour à leur niveau de la fin de l’année 2022, il pourra alors à nouveau être intéressant de renégocier les crédits souscrits en 2023, à plus de 3,5 % car c’est à partir d’u1 point d’écart que cette opération est rentable, voire même 0,70 lorsque le crédit est récent, ou sur une durée longue, ce qui sera le cas de la plupart des crédits » estime Sandrine Allonier.

Exemple : Un crédit de 300 000 € est souscrit actuellement à 4 % sur 25 ans avec une mensualité hors assurance de 1583,5 €. Si dans 5 ans, les taux de crédit sont redescendus de 1,5 point, qui équivaut à la hausse de ces 12 derniers mois seulement, le crédit pourra être renégocié à 2,5 % sur 20 ans, avec une nouvelle mensualité de 1434 € soit 150 € d’économie par mois et au total 35 800 € de gain sur le coût total du crédit !

Acheter est l’un des (meilleurs) moyens de préparer sa retraite

Être propriétaire de sa résidence principale en ayant fini de rembourser son crédit est le meilleur moyen de compenser la baisse de revenus souvent inévitable au moment de la retraite. D’ailleurs, plus de 73 % des personnes âgées de plus de 70 ans en France détiennent un bien immobilier, contre 61 % des ménages en moyenne nationale (source : Insee) « C’est au logement que les Français consacrent la part la plus importante de leur budget. Être propriétaire et n’avoir plus de crédit à rembourser, dont la mensualité, tout comme un loyer équivaut souvent à 30 % des revenus, est un vrai gain de pouvoir d’achat, ou au moins une façon de limiter l’impact de la baisse des revenus au moment du passage à la retraite » explique Julie Bachet.

Et si un investissement locatif a pu être effectué quelques années avant la retraite, avec un crédit également déjà remboursé, les loyers reçus, bien que fiscalisés, constituent un complément de retraite non négligeable.

Acheter est également une bonne assurance vie et assurance vieillesse !

Lors de la souscription d’un crédit immobilier, la banque demande également celle d’une assurance emprunteur. En cas d’invalidité temporaire, c’est-à-dire en cas d’inaptitude temporaire à exercer une activité professionnelle, suite à un accident ou une maladie donnant lieu à un arrêt de travail, l’assurance prend en charge tout ou partie de la mensualité. Ce qui ne serait pas le cas avec le loyer : même en cas de maladie, de perte d’emploi ou autre accident de la vie, le paiement du loyer est dû.

En outre, cette assurance garantit également le remboursement de tout ou partie du prêt en cas de décès du conjoint. Cette assurance permet ainsi la transmission du patrimoine aux enfants qui n’auront pas à continuer à payer les mensualités à la banque ou à vendre le bien pour la rembourser en cas de décès des deux parents. Enfin, être propriétaire permet aussi de disposer d’un capital pouvant être utilisé pour faciliter/améliorer sa fin de vie.

« Être propriétaire apporte une réelle protection et permet également la transmission d’un patrimoine. En outre c’est aussi la meilleure assurance vieillesse, grâce à des produits comme le prêt viager hypothécaire : la valeur du patrimoine peut être utilisée pour obtenir une somme permettant l’aménagement du domicile en cas de dépendance, le paiement d’une personne à domicile ou d’une maison de retraite », conclut Julie Bachet.

Votre avis

Votre avis