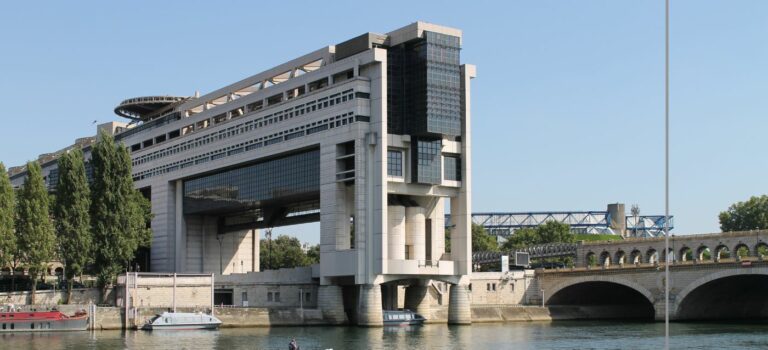

Crédit immobilier: Nouveau bras de fer entre Bercy et la Banque de France en perspective

Face à la chute du nombre d’emprunts immobiliers accordés, une nouvelle réunion se tient mardi autour de Bruno Le Maire pour ajuster ou non les conditions de crédit, le ministre de l’Economie se montrant a priori plus ouvert que la Banque de France.

© adobestock

Actuellement, pour lutter contre surendettement, les banques n’ont pas le droit de prêter de l’argent si les mensualités dépassent 35% des revenus, ni pour une durée supérieure à 25 ans.

Elles peuvent déroger à ces critères dans 20% des cas, à condition que cela concerne en priorité des résidences principales et vise, dans près d’un tiers des cas, des primo-accédants.

Mais alors que l’activité du secteur immobilier chute, certains n’hésitent pas à parler de crise de l’immobilier.

« Il n’y a personne intellectuellement qui peut cautionner et trouver logique qu’on garde en 2023, période avec des taux historiquement hauts et des transactions historiquement basses, les mêmes conditions de crédit qu’en 2019, quand les taux étaient historiquement bas et le volume de transactions historiquement haut« , s’agace auprès de l’AFP Bérengère Dubus, secrétaire générale de l’UIC, principal syndicat de courtiers en crédit immobilier dont l’activité est directement liée au nombre de transactions.

Après une frénésie d’achats post-Covid et une année 2021 record, le volume est lourdement retombé.

En juillet, 10,1 milliards d’euros de crédits immobiliers, hors renégociation, ont été accordés, un plus bas depuis avril 2016 et près de deux fois moins qu’en juillet 2022, selon la Banque de France.

Quant aux réservations de logements neufs auprès des promoteurs, elles ont chuté de près de 40% sur un an au deuxième trimestre, à 18.000.

Outre les taux d’intérêt plus élevés, passés en moyenne de 1,06% en décembre 2021 à 3,63% en août 2023, les acheteurs sont confrontés à une plus grande frilosité des banques qui exigent des apports de plus en plus importants.

Dernière minute

Lettre de parlementaires

Jusqu’à présent, le gouverneur de la Banque de France François Villeroy de Galhau a résisté en partie aux coups de boutoir de ceux qui réclament un assouplissement des conditions d’emprunt, évoquant une « normalisation ».

« Pour autant, il est souhaitable maintenant que la production de crédits immobiliers se stabilise et ensuite reprenne progressivement« , a-t-il récemment déclaré à l’AFP. Tout en nuançant immédiatement : « Relancer artificiellement le secteur en surendettant les emprunteurs serait une solution dangereuse« .

Plusieurs présidents de commissions de l’Assemblée ainsi que le rapporteur général du budget Jean-René Cazenave ont accentué la pression en plaidant, dans un courrier adressé à Bercy, pour desserrer les contraintes.

Selon le député Sacha Houlié (Renaissance), interrogé dimanche sur Franceinfo, Bruno Le Maire « a dit étudier cette hypothèse« .

« Nous sommes extrêmement attentifs à la dynamique de production des crédits immobiliers en France« , a souligné Bercy.

Lors de sa dernière réunion trimestrielle, le Haut Conseil de Stabilité Financière (HCSF), qui associe entre autres le ministère de l’Économie et la Banque de France, avait accordé un petit geste en augmentant de 4% à 6% la part des crédits qu’une banque peut octroyer librement sans avoir à respecter de critères.

Cet assouplissement est loin de suffire, selon les professionnels de l’immobilier et les banques. « Ca a été une douche froide« , se souvient Mme Dubus, précisant que les professionnels espéraient beaucoup plus.

Mardi sur Sud Radio, le ministre du Logement, Patrice Vergriete, a demandé d’aller plus loin dans la marge d’appréciation laissée aux banques pour les dossiers pouvant déroger aux critères du HCSF. Il a proposé en outre « de meilleures conditions de crédit si (on) achète pour louer« .

L’UIC formule de son côté trois propositions: rappeler aux banques que les prêts réglementés, comme le prêt à taux zéro, doivent être considérés comme un apport; permettre des durées d’emprunt supérieures à 25 ans pour les moins de 30 ans; et autoriser le retour à un mode de calcul du taux d’endettement plus favorable aux investisseurs locatifs.

Jusqu’en 2019, les banques ont pu prêter plus largement puisqu’elles pouvaient considérer que le poids du crédit d’un investissement locatif était compensé par le loyer perçu.

Votre avis

Votre avis