Crédit immobilier : Les bons dossiers peuvent profiter d’une nouvelle érosion des taux en mars

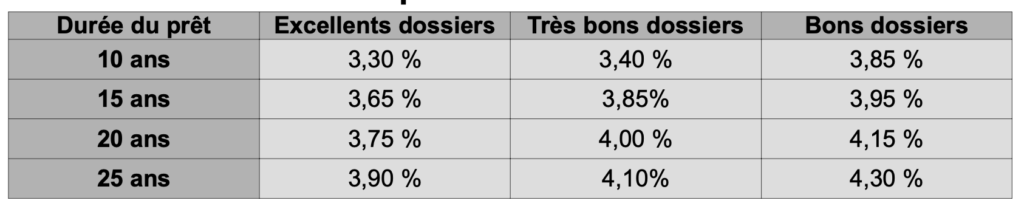

Sur 20 ans, les meilleurs dossiers peuvent prétendre à un taux de 3,75% contre un taux de 3,95% en février selon les partenaires du courtier en crédit Emprunt-direct.

© adobestock

Si une majeure partie des établissements ont communiqué des grilles sensiblement identiques à celles transmises en février, certains sont prêts à appliquer sur certaines maturités et qualités de dossiers, des décotes de 5 à 15 points de base.

Une baisse des taux palpable seulement sur les bons dossiers

Un certain nombre d’établissements bancaires reste néanmoins ancré dans une optique de rattrapage, après un net mouvement baissier observé en janvier et février.

À l’inverse des deux mois précédents, où on avait davantage perçu un reflux des taux sur les excellents dossiers, la baisse est, ce mois-ci, davantage palpable sur les bons dossiers, et sur les durées longues. Le titulaire d’un bon dossier à 15 ans peut par exemple prétendre à un taux de 3,95 % ce mois-ci, contre 4,10% le mois dernier. Sur 20 ans, les meilleurs dossiers peuvent aussi prétendre à un taux de 3,75% contre un taux de 3,95% en février.

Rebond de l’OAT 10 ans

Les banques ont moins de marges de manœuvre pour adapter leurs grilles, au regard des dernières statistiques macroéconomiques, et leurs implications sur les marchés obligataires. En effet, les taux de l’OAT 10 ans ont, par exemple, rebondi de 2,71% à 2,98% du début à la fin du mois de février.

Après avoir assez nettement reculé au cours des deux derniers mois de l’année 2023 sur des anticipations de possibles baisses des taux de la part des banques centrales, les rendements des obligations souveraines ont corrigé, sur fond d’inquiétudes quant à la persistance de tensions inflationnistes.

Pas de surenchère affirmée à la baisse des taux

«L’inflation a baissé moins rapidement que prévu au cours des dernières semaines, ce qui tend à inciter les banques centrales à modérer leurs anticipations de baisses des taux, et les opérateurs du marché obligataire à affiner leurs perspectives de rendement. Ceci a un impact direct sur le front du financement immobilier. Les banques, qui avaient pour une large part abaissé leurs grilles en janvier et février, ajustent leur stratégie de distribution de crédit en ce début de premier temps fort habitat, affichant ainsi des grilles plus attractives qu’en 2023 sans aller toutefois jusqu’à la surenchère via des baisses de taux trop affirmées», conclut Alban Lacondemine, président fondateur d’Emprunt Direct.

Votre avis

Votre avis