Immobilier & Dissolution : Le marché suspendu au 7 juillet et dans l’attente des mesures sur le logement

La dissolution de l’Assemblée nationale a mis un coup de frein sur le marché immobilier. D’après un sondage réalisé auprès des agences l’Adresse et Vousfinancer, l’attentisme pourrait être de mise au second semestre.

© adobestock

Quinze jours après l’annonce de la dissolution de l’Assemblée nationale, les professionnels du secteur immobilier, qu’ils soient agents ou courtiers, constatent d’ores et déjà, pour certains, un impact sur leur activité. En effet, acheteurs, vendeurs mais aussi certains banquiers s’interrogent, sont attentistes ou au contraire, pressés !

Vousfinancer et l’Adresse ont sondé leurs agences afin de mesurer les impacts de la dissolution perçus par les professionnels sur le terrain, mais aussi de livrer des perspectives pour le second semestre.

Un impact sur le marché encore limité, néanmoins plus accentué pour les acheteurs que les vendeurs

Les réseaux immobilier et de courtage, l’Adresse et Voufinancer, ont interrogé leurs agences sur les changements perçus suite à l’annonce de la dissolution et l’impact au quotidien sur leur activité depuis 15 jours.

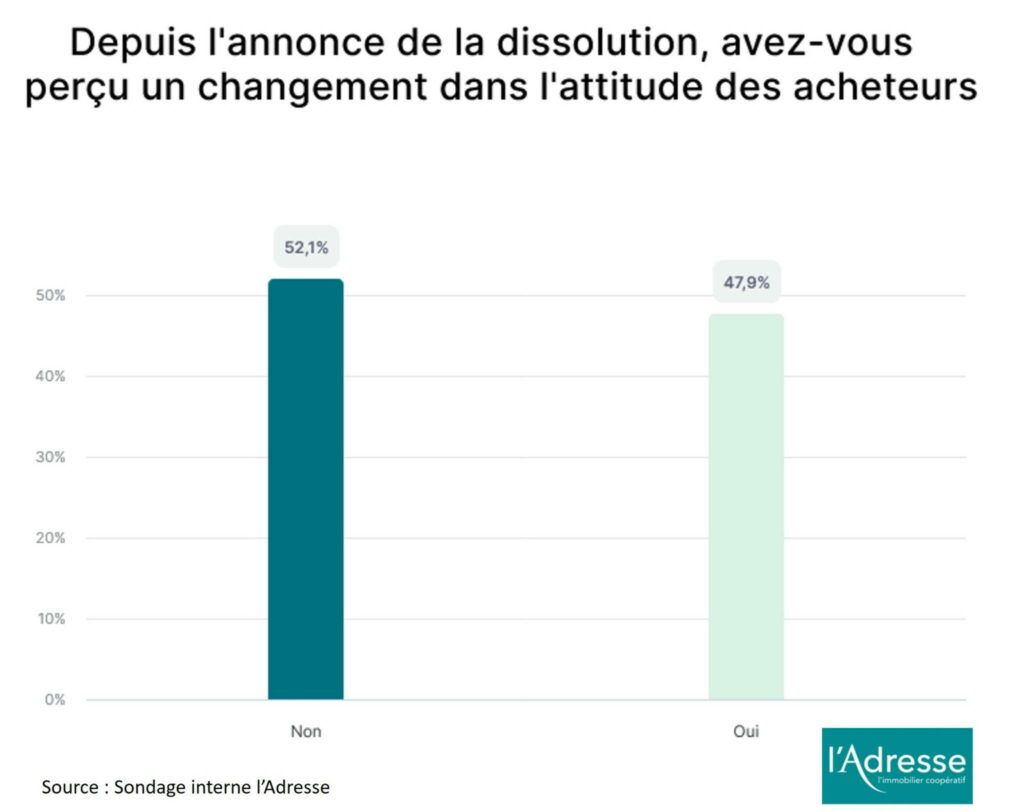

Ainsi, près de 50 % des agences l’Adresse (48%) constatent un impact de l’annonce de la dissolution sur l’attitude des acheteurs ou acquéreurs potentiels, perçus comme plus attentistes à deux niveaux : tout d’abord, depuis 15 jours le nombre d’appels, de demandes de contacts ou de visites lié à des annonces est faible, alors que depuis le début du printemps, l’activité avait montré des signes de reprises. Certaines agences ont même eu des annulations d’offres suite à l’annonce de la dissolution, en raison du contexte d’incertitude qui en découle…

« Alors que nous commencions à ressentir une reprise de l’activité avec des acheteurs de retour dans nos agences grâce aux taux à nouveau attractifs, l’annonce de la dissolution a remis un coup de frein sur les projets. Cela nous ramène quelques mois en arrière avec à nouveau le téléphone qui sonne moins, des acheteurs inquiets et des vendeurs qui ne souhaitent plus vendre… Ce climat d’incertitude ajoute encore de l’attentisme dans un marché qui semblait en sortir ! », déplore Brice Cardi, président de l’Adresse.

Des résultats cohérents avec la perception au sein du réseau Vousfinancer, même si l’impact dans les agences de courtage en crédit est plus limité, les dossiers en cours de financement correspondant à des projets immobiliers d’ores et déjà initiés pour la plupart. Ainsi, 38 % des agences Vousfinancer constatent à ce jour une incidence de la dissolution sur l’attitude des emprunteurs. L’un des effet est, pour les emprunteurs dont le projet est en cours, un empressement pour obtenir leur offre de prêt avant une éventuelle remontée des taux, craintes par certains d’entre eux.

« Pour l’instant, sur les 15 jours post-annonce de la dissolution, l’activité se maintient, car les projets en cours d’obtention de crédit, souvent à des taux avantageux, ne sont pas annulés… Bien au contraire ! Nos clients en cours de financement sont plus pressés que jamais, avec la volonté de boucler leur projet et signer leur offre de prêt avant les élections, notamment par crainte d’une remontée des taux de crédit à court terme. En revanche, pour des projets moins pressés comme des investissements locatifs, il pourrait y avoir un certain attentisme », constate Julie Bachet, directrice générale de Vousfinancer.

En effet, comme dans toute période électorale, l’annonce récente, par les différents partis en campagne, de mesures en faveur de l’achat immobilier, génère de l’attentisme. Certains futurs investisseurs qui ont un projet à court ou moyen terme attendent les évolutions sur la future fiscalité immobilière et l’éventuelle mise en place de dispositif incitatif quand des primo-accédants s’interrogent déjà sur l’opportunité de pouvoir bénéficier d’une exonération des frais de notaire ou d’un PTZ plus avantageux…

Des vendeurs un peu perdus mais aussi des offres acceptées à des prix plus bas

Coté vendeurs, l’impact est moins fort. Un quart des agences l’Adresse (26,6 % des répondants) constatent un impact de la dissolution sur les vendeurs, qui se traduit concrètement, dans celles-ci, par une baisse des demandes d’estimation, le report de rendez-vous d’estimation, et même dans certains cas le report de projet vente.

Une agence l’Adresse a ainsi vu 3 estimations reportées sine die, la semaine qui a suivi l’annonce de la dissolution, émanant de particuliers avec un projet de déménagement qu’ils préfèrent mettre entre parenthèse. Dans une autre agence, des clients vendeurs s’interrogent sur le fait de retirer leur bien de la vente pour le mettre en location compte tenu des difficultés du marché de la transaction par rapport à celui de la location, difficultés qui pourraient s’accroitre selon eux dans les prochaines semaines.

« Coté vendeurs, trois comportements s’observent sur le terrain : certains souhaitent reporter leur projet de vente car ils ne souhaitent eux-mêmes plus acheter ou préfèrent attendre pour le faire, quand, à l’inverse certains sont pressés de vendre et acceptent ainsi actuellement des offres à des prix plus bas, préférant vendre maintenant au vue de l’incertitude des mois qui arrivent. Enfin la 3ème catégorie de vendeurs sont des particuliers qui ont un projet depuis plusieurs mois sur lequel le contexte n’a pas d’impact, qu’il s’agisse d’un changement de régions, divorce, ou autre motif classique de vente… », analyse Brice Cardi.

Peu d’impact du côté des banques pour l’instant !

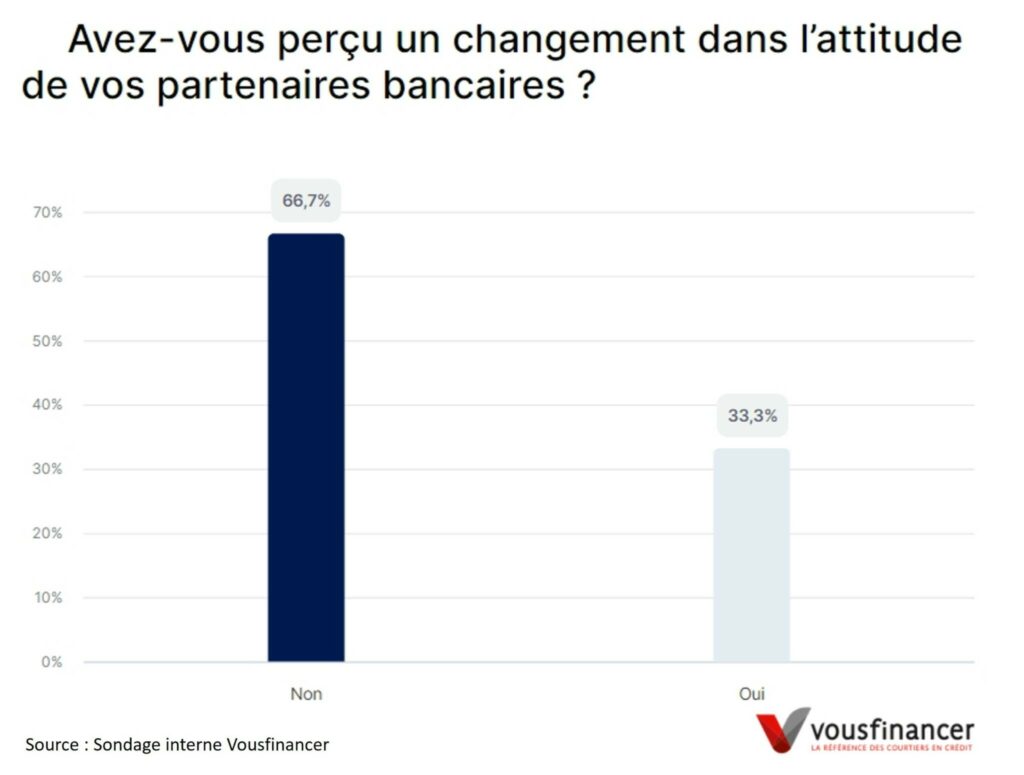

Dans les agences Vousfinancer, seuls un tiers des courtiers (33 %) constatent pour l’instant un impact de la dissolution sur l’attitude de leurs partenaires bancaires.

« Pour l’instant, seule une banque nationale nous a informés d’une remontée de ses taux de 0,10 point quand d’autres établissements, notamment des banques régionales, continuent au contraire à proposer des taux attractifs, voire en baisse, pour capter les emprunteurs qui ont un projet immobilier à court terme », expose Julie Bachet.

A ce jour, les banques n’ont pas modifié leur politique d’octroi de crédit. « Il faudra attendre début juillet et la réception des nouveaux barèmes mensuels de taux pour voir si les taux se stabilisent ou augmentent légèrement… mais il faut rappeler que des hausses de taux ne sont pas inhabituelles avant la période des congés estivaux, durant lesquels les banques, en raison de l’absence d’une partie de leur personnel et de leur capacité de traitement limitée, remontent parfois leurs taux pour limiter l’afflux de dossier », complète Julie Bachet.

En outre, la hausse des taux d’emprunt d’Etat a finalement été limitée : après être monté à 3,30 %, le taux de l’OAT 10 ans est redescendu à 3,15 %, soit + 0,15 point par rapport à début juin, avant l’annonce de la dissolution, ce qui, à ce jour, limite les perspectives de remontées à très court terme.

Quelles perspectives après le 7 juillet et pour le second semestre ?

Tous les professionnels, qu’ils s’agissent des sociétaires du réseau l’Adresse ou les courtiers du réseau Vousfinancer, s’accordent pour dire que la période post-électorale pourrait donner lieu à de l’attentisme dans les prochains mois, aussi bien coté acheteurs que vendeurs, et au moins jusqu’à la fin de l’année.

« Même si l’achat d’un bien immobilier reste un projet de vie qui est un choix individuel ou de couple, le contexte économique et politique, tout comme la météo d’ailleurs, a forcément un impact soit réel, soit davantage psychologique, sur la réalisation de ce projet. Quoiqu’il arrive, il faudra que des mesures de soutien au secteur du logement soient rapidement prises afin de dégripper le marché, en souffrance depuis désormais près de 2 ans. Nous aurons toutefois de la visibilité après le 7 juillet sur le marché du 2nd semestre, à condition que la feuille de route des mesures concernant le logement soit rapidement exposée… », explique Brice Cardi.

« Du côté des conditions de financement, en fonction de l’issue de l’élection et de la réaction des marché, la dynamique de baisse des taux enclenchée depuis le début de l’année pourrait être freinée, avec peut–être même l’apparition de quelques hausses des taux, mais cela dépendra également de l’évolution de la politique de la Banque centrale européenne. De nouvelles baisses de taux pourraient permettre aux banques de continuer à prêter tout en gardant des marges convenables et d’atteindre ainsi leurs objectifs pour l’année 2024 ! » conclut Julie Bachet.

Votre avis

Votre avis