Crédit immobilier : Malgré les incertitudes, les emprunteurs restent confiants dans la réalisation de leurs projets

Evolution des taux et des prix, contexte politique : malgré les incertitudes, les emprunteurs restent confiants et leur volonté d’acheter intacte laissant présager une reprise dès que la situation politique sera stabilisée !

© adobestock

Ces derniers mois, les professionnels de l’immobilier ont commencé à percevoir un frémissement sur le marché. La baisse des taux, conjuguée à celle des prix, a entrainé un rebond des transactions et des besoins de financement. L’annonce surprise de la dissolution suivie de la campagne des élections législatives ont freiné certains projets. Mais la volonté d’acheter est intacte laissant présager une reprise dès que la situation politique sera stabilisée. Tels sont les principaux éléments qui ressortent du sondage réalisé par CAFPI auprès de ses emprunteurs entre le 11 et le 23 juin dernier.

« Si ces dernières semaines ont pu paraître anxiogènes, nous avons continué à accueillir des porteurs de projet de plus en plus nombreux dans nos agences, preuve qu’il y a une envie de profiter des conditions d’acquisition plus intéressantes aujourd’hui », souligne Caroline Arnould, Directrice générale de CAFPI.

Un marché relancé par la baisse des taux

Après deux années de hausse ininterrompue, les taux des crédits immobiliers ont amorcé une baisse depuis janvier. Le taux moyen sur 25 ans est ainsi passé de 4,5 % en décembre dernier à 3,8 % actuellement, retrouvant ainsi son niveau de juillet 2023.

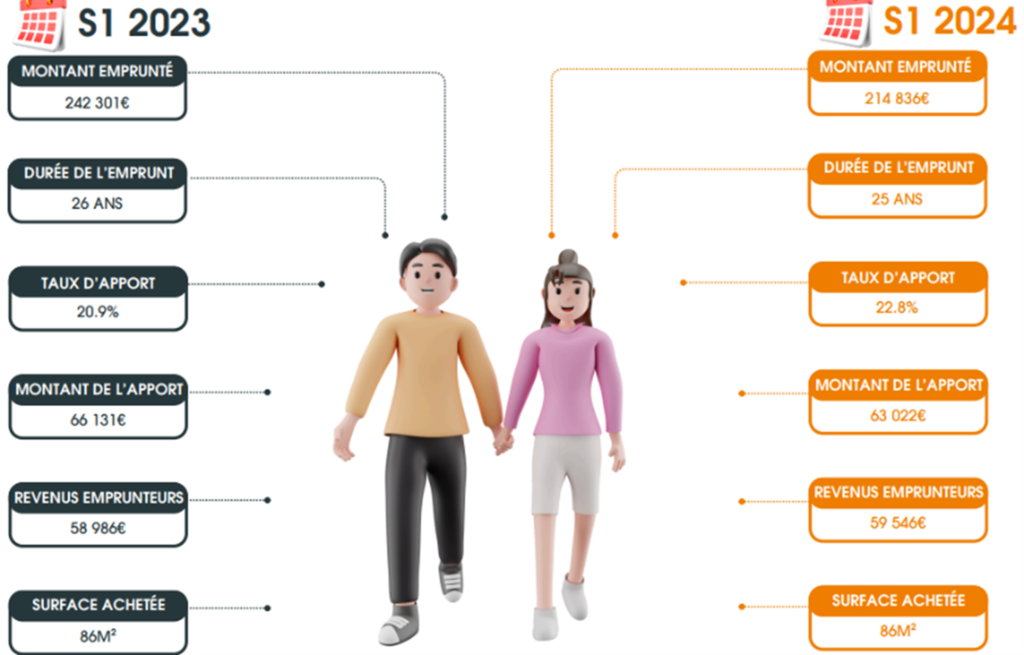

Il est plus facile d’acheter aujourd’hui. Par exemple, pour l’acquisition d’un bien de 86 m², les emprunteurs devaient en moyenne, au 1er semestre 2024, emprunter 214 836 € et mobiliser 63 022 € d’apport, contre 242 301 € d’emprunt et 66 131 € d’apport un an plus tôt.

Cette bouffée d’air s’est cumulée à la baisse des prix en France (-3,8 % en moyenne nationale avec des chutes de -5,9 % à Toulouse ; -8,1 % à Bordeaux et jusqu’à -7,7 % à Paris) et a permis à la production de crédit de repartir à la hausse pour atteindre 9 milliards d’euros, en avril 2024, un montant en hausse de 30 % par rapport au mois précédent, point bas après 2 années de chute.

« Il y a encore 2 ans, la production de crédits immobiliers tournait autour de 15 à 20 milliards d’euros mensuels », rappelle Caroline Arnould.

Attentisme plutôt qu’inquiétude

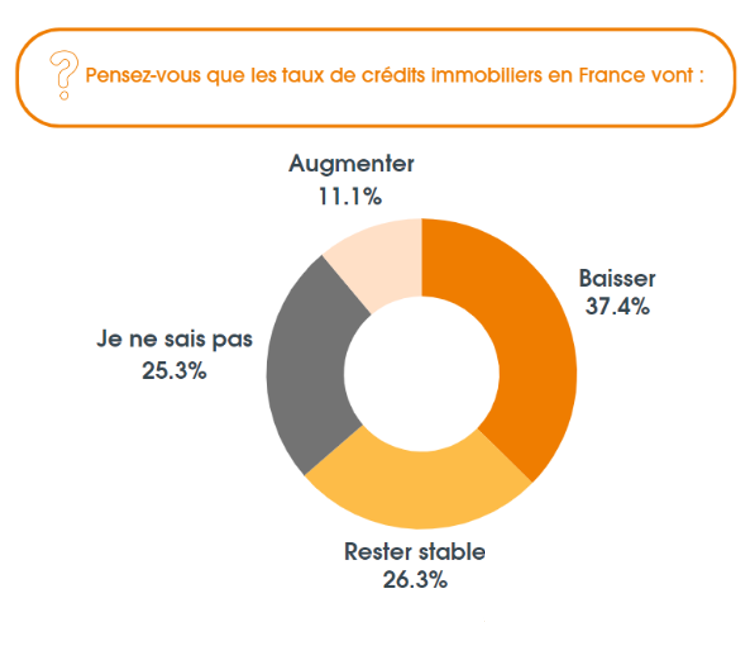

D’après le sondage réalisé par CAFPI, 72 % des clients interrogés sont au courant de la tendance baissière des taux. Un peu plus de 26 % pensent que les taux vont rester à leurs niveaux actuels et 37,4 % qu’ils vont encore décroître. D’ailleurs, 28 % des sondés envisagent un nouveau projet immobilier.

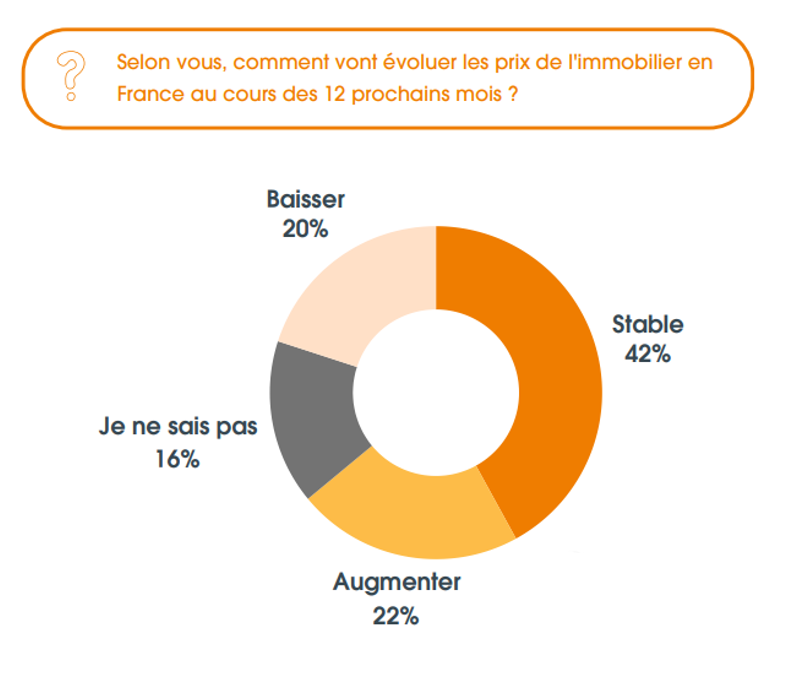

Ils sont cependant freinés par des prix jugés encore trop élevés (38 % des répondants) et des conditions d’accès au crédit trop restrictives (85 %). Mais 42 % des sondés pensent que les prix demeureront stables et 20 % qu’ils diminueront encore…

Les candidats emprunteurs restent optimistes. Ainsi, ils ne sont que 21,8 % à estimer que le contexte politique actuel est de nature à décourager leur projet immobilier alors que 73 % d’entre eux indiquent que leur projet initial restera identique. A noter : ils n’étaient que 65 % à le penser en novembre, au plus fort de la flambée des taux.

« Malgré le contexte politique, les emprunteurs restent positifs : ils jugent leurs projets plus réalisables qu’il y a quelques mois, preuve d’une certaine confiance en l’avenir », analyse Caroline Arnould.

Un besoin de réforme

Après les multiples annonces d’une grande loi logement qui ne se sera jamais matérialisée, le secteur de l’immobilier connaîtra dans les prochains jours son sixième ministre de tutelle en sept ans. Afin de remédier à la crise du logement en cours, CAFPI appelle à la mise en place de quatre mesures d’urgence transpartisanes :

Simplification des règles d’urbanisme et accélération du traitement des recours

Depuis de nombreuses années, les professionnels de la promotion immobilière demandent des aménagements qui leur permettraient d’économiser un temps précieux sur le cycle de construction et d’en abaisser sensiblement le coût.

Création d’un statut unique de bailleur privé

Les capitaux privés sont essentiels au maintien d’un parc locatif permettant de loger les étudiants et jeunes actifs qui ne sont pas éligibles au logement social. Avec la disparition programmée du dispositif Pinel, l’heure est venue de créer un statut de bailleur privé qui restaure l’attractivité de l’investissement locatif, en autorisant par exemple l’amortissement fiscal.

Abrogation des normes du HCSF en matière de crédit à l’habitat

Début 2022, le Haut Conseil de Stabilité Financière a donné force réglementaire à un certain nombre de normes en matière d’octroi de crédits à l’habitat. Ces normes empêchent aujourd’hui les banques de tenir compte, notamment, du potentiel de progression des revenus ou encore de la notion de « reste à vivre » tel qu’elles le faisaient jusqu’alors. Elles viennent ainsi aggraver artificiellement la baisse de capacité d’emprunt des ménages inhérente à la hausse des taux.

Relance des Prêts à Taux Zéro (PTZ)

Depuis 2017, Bercy n’a de cesse de restreindre les conditions d’accès au PTZ. De 123 000 prêts octroyés en 2017, ils seront 40 000 en 2024 selon les prévisions du ministère du Logement. Ce dispositif, appliqué aux logements neufs, s’autofinance largement par les recettes de TVA qu’il engendre.

Il est urgent de rouvrir les critères d’éligibilité au PTZ afin de retrouver des volumes d’octroi supérieurs à 100 000 prêts par an.

Votre avis

Votre avis