Crédit immobilier : Baisse des taux d’intérêts, hausse de la production… la situation s’améliore

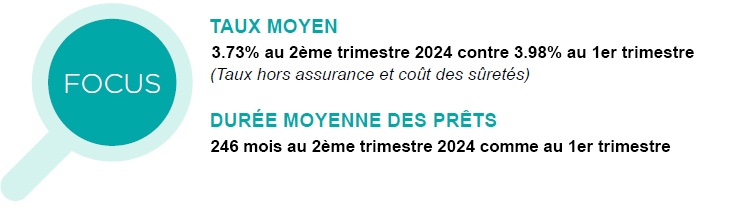

Au 2ème trimestre 2024, le taux moyen des crédits du secteur concurrentiel (hors assurance et coût des sûretés) s’est établi à 3.73 %. Zoom sur les données de l’Observatoire Crédit Logement du 2ème trimestre 2024.

© adobestock

Des taux moyens d’intérêts en baisse

Au 2ème trimestre 2024, le taux moyen des crédits du secteur concurrentiel (hors assurance et coût des sûretés) s’est établi à 3.73 % (3.68 % pour l’accession dans le neuf et 3.74 % pour l’accession dans l’ancien).

Depuis l’inflexion à la baisse en décembre 2023, le taux moyen recule à un rythme moyen de 9 points de base (pdb) par mois. La baisse se constate à nouveau en juin, où le taux moyen est revenu à son niveau de juillet 2023, soit 3.66 %.

Pourtant, il a fallu attendre le 12 juin pour voir le principal taux de refinancement de la BCE être réduit de 25 points de base après une période de maintien à 4.5% depuis la mi-septembre 2023.

En outre le taux moyen de rémunération des dépôts des ménages augmente encore doucement et les tensions sur les marchés financiers se renforcent depuis avril : par exemple, le taux de l’OAT à 10 ans souvent pris comme référence pour analyser les évolutions des taux des crédits immobiliers a cru de 12 pdb en juin (+ 33 pdb depuis avril), pour s’établir à 3.15 % en moyenne. Alors que les taux d’usure étaient encore en hausse pour le 2ème trimestre (6.39 % pour les prêts à plus de 20 ans).

|

La durée moyenne des prêts ? 20,8 ans en juin 2024

Au 2ème trimestre 2024, la durée moyenne des prêts accordés était de 246 mois (267 mois pour l’accession dans le neuf et 258 mois pour l’accession dans l’ancien).

C’est donc une lente érosion de la durée moyenne depuis mi-2023, sur des niveaux qui sont cependant élevés à 20.8 ans en moyenne en juin 2024, contre 17.1 ans en 2014.

Les banques amplifient ainsi l’effet de la baisse des taux sur la solvabilité des emprunteurs : l’annuité moyenne a diminué de 6.0 % depuis décembre dernier. Néanmoins, le coût des opérations financées se renforce depuis février 2024 et atténue nettement l’efficacité des effets taux et durée, même avec une nouvelle augmentation de l’apport personnel moyen.

Un ménage qui pouvait emprunter 100 K€ à la fin de 2022, ne peut plus emprunter que 88.5 K€ en juin 2024 (80.0 K€ par référence à décembre 2021).

Dans ce contexte, la baisse des taux des crédits immobiliers ne pouvait à elle seule enclencher une reprise forte et rapide du marché, l’augmentation de l’apport personnel exigé ayant eu un effet dépressif important sur la demande. Seule une stratégie de redynamisation des marchés immobiliers et des crédits telle celle déployée par les banques pouvait inverser la dynamique récessive à l’œuvre.

|

Compte tenu de ces évolutions de la durée moyenne, 64.5 % des prêts bancaires à l’accession à la propriété octroyés en juin le sont une durée de plus de 20 ans.

L’accès au crédit reste complique pour les ménages modestes ayant peu d’apport personnel

L’accès au marché reste difficile en raison du resserrement de l’accès au crédit tant pour les emprunteurs modestes faiblement dotés en apport personnel, que pour les ménages plus aisés ne disposant pas d’un apport suffisant au regard des prix pratiqués.

Conséquence logique, la baisse du coût des opérations réalisées (- 3.7 % sur le 1er semestre 2024, en GA, après – 6.0 % en 2023) ralentit cependant en ce début d’année. Et le coût relatif s’établit à 4.0 années de revenus au 2ème trimestre, contre 4.3 années de revenus il y a un an à la même époque. En diminution depuis 3 ans, il a retrouvé son niveau du printemps 2015.

Dans le même temps, le niveau de l’apport personnel progresse à nouveau rapidement en 2024 (+ 4.8 % sur le 1er semestre 2024, en GA, après + 0.4 % en 2023). Au 2ème trimestre 2024, le taux d’apport personnel moyen était de 60.6 % supérieur à son niveau du 4ème trimestre 2019, lorsque le marché était au zénith et les exigences concernant l’apport au plus bas.

Enfin, l’indicateur de solvabilité de la demande se redresse lentement malgré la hausse des prix qui reprend. Il faut y voir le retour sur le marché de l’ancien de ménages plus aisés, secundo acheteurs avec revente qui peuvent plus facilement satisfaire aux contraintes instaurées avec le plafonnement du taux d’effort des emprunteurs.

Progression de la production de crédit immobilier

La conjoncture du marché des crédits s’améliore depuis le début de l’année. En dépit du plafonnement des taux d’effort et des incertitudes économiques, le marché retrouve des couleurs. Il bénéficie du recul des taux, du dynamisme de l’offre bancaire et du redressement des intentions des ménages pour réaliser de projets importants du fait du ralentissement de l’inflation.

La production de crédits a bondi de 44,2% ce 2ème trimestre par rapport au précédent. L’évolution est même un peu plus rapide pour le nombre de prêts accordés avec + 49.1%.

Au fil des mois, le rétablissement du marché se confirme même s’il n’a pas retrouvé encore son dynamisme passé. Ainsi, si on observe la production de crédits cette fois en niveau annuel glissant, le recul est toujours présent, de 25.5 % en GA. Comme d’ailleurs le nombre de prêts accordés, avec – 12.4 % en GA.

Le point de retournement du marché des crédits immobiliers a pourtant été franchi en février. D’abord timide au 1er trimestre, le rebond des indicateurs trimestriels se constate nettement en ce 2ème trimestre.

Votre avis

Votre avis