Crédit immobilier : La hausse des taux est terminée !

Les taux se stabilisent enfin… Les barèmes reçus par les courtiers depuis un mois tendent à ne plus bouger ou de façon marginale. L’analyse de Cécile Roquelaure, Directrice des Etudes d’Empruntis.

© adobestock

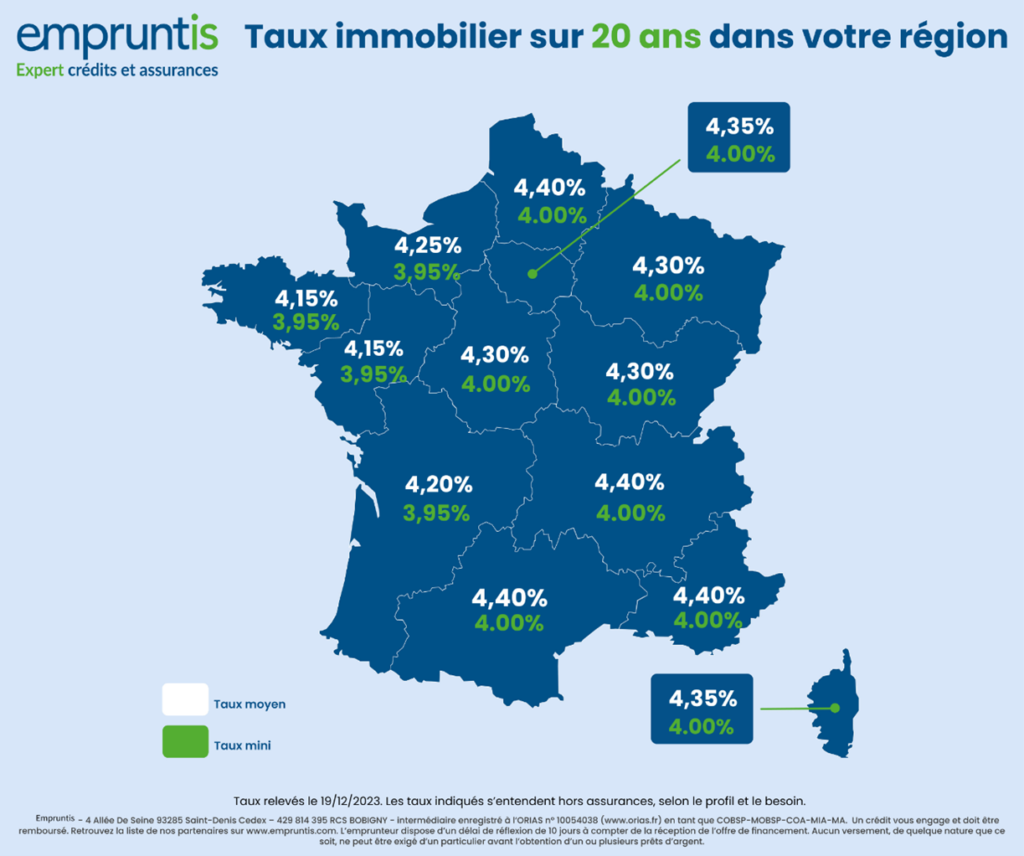

Ainsi au sein de chaque région, l’évolution est de l’ordre de 1 point de base, voire 2. Autant dire que c’est l’épaisseur du trait. Cependant si l’on rentre dans le détail, on constate plutôt des mouvements sur les taux 15 ans et plus. Sur 20 ans tous les taux mini sont à la hausse (5 points de base) à l’exception des régions Normandie et Nouvelle-Aquitaine où ils sont stables. Les taux moyens quant à eux baissent globalement de 7 points de base avec des écarts importants entre régions.

Des taux stables et en baisse

Ainsi, ils sont stables dans 4 régions et baissent dans les autres, de 5 points de base en Bourgogne Franche Comté et Nouvelle Aquitaine, de 10 points de base dans les Hauts-de-France, l’Ile-de-France, la Normandie, ou PACA et jusqu’à 15 en Centre Val de Loire, Corse ou Grand Est. Ces baisses sont concentrées pour le moment sur un tout petit nombre d’acteurs, mais cela pourrait évoluer.

Le retour de la concurrence tirent vers le bas les taux

« Le monde a évolué… 3 éléments clé à avoir en tête aujourd’hui. Comme nous l’avions évoqué il y a déjà plusieurs semaines, la réouverture du crédit immobilier chez certains partenaires devait pouvoir porter, outre une plus large panoplie de solutions, le retour de la concurrence et donc tirer vers le bas les taux. La production du 1er trimestre est d’ores et déjà actée (les dossiers instruits sur les 3 derniers mois de l’année constituent les déblocages et donc la production de crédits du 1er trimestre). Et les banques n’en ont pas pour leur argent. Les conditions de refinancement se sont très nettement améliorées avec une baisse de l’OAT 10 ans de 9 points de base sur une période courte. Même s’il faudra attendre une stabilisation pour que toutes les banques le restituent en pouvoir d’achat aux ménages, c’est un signal favorable pour les établissements qui voient poindre la possibilité d’un réajustement des taux, après sans doute une phase de stabilisation. Ces 3 éléments conjoints permettent de conforter la période de stabilisation, voire çà et là quelques baisses qui ne sont pas le fait de tous les établissements mais bien de quelques-uns, un gros tiers des acteurs seulement à date. Et si la baisse n’engage à pas grand-chose car les futurs acquéreurs s’occupent plus des festivités que d’achat immobilier, cela constitue un excellent signe pour la reprise de janvier ! A suivre…» précise Cécile Roquelaure, Directrice des Etudes d’Empruntis.

Votre avis

Votre avis